„Als Gutverdiener ist Vermögensaufbau ja einfach“ – ist in den Kommentaren vieler Millionär Interviews der Freiheitsmaschine zu lesen.

Aber ist es das wirklich?

Wenn ich mich in meinem Umfeld umschaue, sehe ich einige Menschen mit einem hohen Einkommen. Aber trotzdem sehe ich außerhalb der oftmals eigenen Immobilie, meistens keine große Anstrengung weiteres Vermögen aufzubauen.

Das Problem ist, dass bei steigendem Einkommen die Ausgaben sehr oft direkt mit nach oben gehen. Das zusätzlich hereinkommende Geld wird einfach ausgegeben, anstatt es zum Vermögensaufbau zu nutzen.

Schauen wir uns die Lebenshaltungskosten von Familien die durch Ihr Verhalten langfristig finanziell frei werden im Vergleich mit vielen anderen doch einmal an, und sehen dabei worauf es ankommt:

Monatliche Ausgaben | |||

| Freiheitskämpfer Familie | Gutverdiener Familie ohne Vermögensaufbau | Kommentar |

Wohnen | Mietwohnung

865 € Kaltmiete | Haus 550.000 € 50k € Nebenkosten 100k € Eigenkap. €850 € 2% Zinsen 1250 € 3% Tilgung 300 € Nebenkosten 350 € Einrichtung 250 € Instandhaltung 100 € Steuern & co 50 € Internet | Eine eigene Immobilie kann sich finanziell lohnen. Eine 50k € Küche ist trotzdem nicht „sinnvoll“ und ein Designersofa kann nicht mehr als eins von Ikea. |

Transport | 250 € Gebraucht. PKW 250 € Dienstwagen inkl. ges. Besteuerung plus Kraftstoffanteil | 1.000 € Zwei PKW Leasing / Dienstwagen Luxusfahrzeuge | Ein PKW für insgesamt 250 € / Monat |

UrlaubBeispiel mit jeweils vier Personen | 625 € Vier Urlaube im Jahr Airbnb, PKW oder Pauschalflüge | 1.000 € 3-4 Urlaube im Jahr in Resorts, Robinson Club, All inclusive | Reisen sind super. Mit AirBnB, Ryan Air & Vergleichportalen bleibt es im Rahmen |

Lebensmittel | 450 € Zu Hause 100 € Schulessen | 800 € Zu Hause 100 € Schulessen | Aldi / Lidl & Penny sind Dein Freund! Ökolabel in teuren Shops dagegen nicht |

Restaurants & Kneipen | 175 € | 400 € | Wer dauernd in Restaurants geht, bekommt einen „Blank“ Sticker. |

Kleidung | 125 € | 350 € | Durchtrainierter Körper schlägt jeden Firlefanz Kinder sind ohne JOOP glücklich |

Elektronik | 80 € Hardware 20 € Drei Smartphones mit AldiTalk Plan | 250 € | Elektronik kann man prima gebraucht kaufen. Fernsehen ist meistens Zeitverschwendung. |

Geschenke, Taschengeld Aktivitäten | 150 € | 350 € | Erwachsene schenken sich Liebe – keinen Plunder! |

Versicherung | 15 € Haftpflicht, ADAC | 150 € BuFu, Risikoleben, Rechtschutz, Hausrat, Zahnersatz | Schaffe Dir eigenes Vermögen und sei damit Deine eigene Versicherung! |

Monatliche Ausgaben | |||

| A: Ein PKW keine Miete dafür 300 € Hauskosten | 2.600 € | 7.550 € | Zweiter PKW oft nur bei Doppelverdiener Familien notwendig.

Basisrechnung ohne Miete dafür mit zusätzlichen Immobilienkosten für Reparaturen und Immobiliensteuer |

| B: Ein PKW + Miete | 3.165 € | ||

| B: Zwei PKW + Miete | 3.415 € | ||

Jährliche Ausgaben | |||

| A: Ein PKW keine Miete dafür 3600€ Hauskosten | 31.200 € | 90.600 € | |

| B: Ein PKW + Miete | 37.980 € | ||

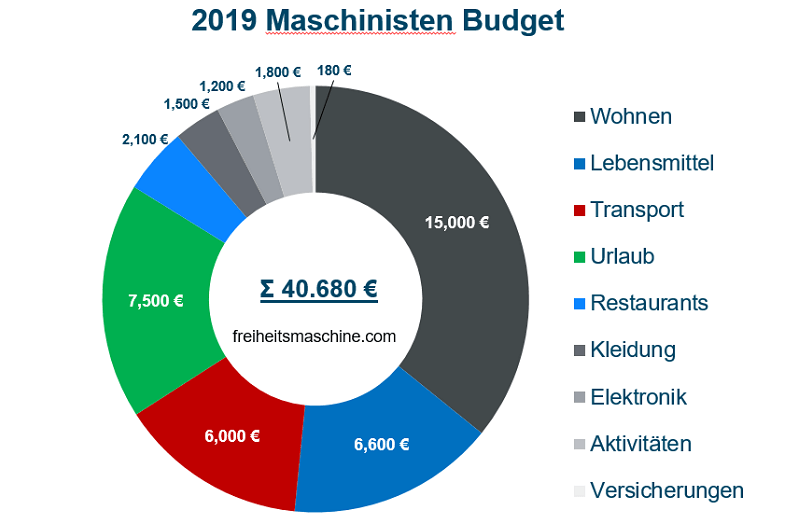

| C: Zwei PKW + Miete | 40.680 € | ||

Maschinisten und Freiheitskämpfer Familien, die zügig eigenes Vermögen aufbauen wollen, haben in diesem Beispiel damit folgendes Budget, wenn der Wohnraum angemietet wird:

Wenn man mit einem PKW auskommt, gilt Szenario B

Wenn man eine eigene Immobilie besitzt Szenario C

Die Ausgabenaufstellung für die geglättete Gutverdiener Vergleichsgruppe hat es natürlich in sich

Anstatt der 1.000 Euro monatlich für zwei Neuwagen können es alternativ schon mal Pferde für Gattin und Tochter sein, die Menschen in dieser Einkommensgruppe oft wie selbstverständlich unterhalten.

Vermögen in der Immobilie wird trotz dieses Ausgabewahnsinns zwar aufgebaut aber dabei darf nichts schiefgehen und der Arbeitsplatz muss dekadenlang sicher und man darf auch nicht arbeitsunfähig werden.

Und selbst wenn alles gut geht, ist das Ergebnis kein Vergleich mit der langfristigen Rendite die beim rein passiven Investieren am Aktienmarkt Standard ist. Und wenn es schief geht, fliegt alles auseinander.

Wenn man eine eigene Immobilie kauft, ist es beim aktuellen Zinsumfeld sinnvoll, lange Kreditlaufzeiten beim Immobilienkredit zu wählen und dann weniger zu tilgen wie in der Aufstellung oben und das Geld stattdessen monatlich in passiven Gesamtmarkt Aktien ETF anzulegen.

Aber diese Alternative wird in der deutsprachigen Bevölkerung weiterhin zum großen Teil nicht erkannt.

Dabei würde es die Menschen auf lange Sicht viel glücklicher und entspannter machen

Wenn ich mich in meinem beruflichen Umfeld umschaue, sehe ich jede Menge müde Menschen jenseits der 50, die eigentlich keine Lust mehr haben, den Großteil Ihrer Lebenszeit im Büro zu verbringen und für andere Menschen an Dingen zu arbeiten, für die selbst oft keine Leidenschaft mehr da ist.

Wenn diese Menschen allerdings Ausgaben wie oben in der Tabelle haben, müssen sie trotz hoher Einkommen noch sehr lange Ihre kostbare Lebenszeit gegen Geld eintauschen, wenn Sie an Ihren Ausgaben nichts ändern.

Aber selbst das Freiheitskämpfer Familien Budget ist üppig und es gibt weiteres Einsparpotenzial

Das Reisebudget is luxuriös und viele Familien kommen auch mit noch geringeren PKW Kosten oder generell einem PKW aus.

Das Hauptaugenmerk in diesem Beispiel liegt damit darin, den Familienlifestyle nicht an das über die Jahre meistens steigende Familieneinkommen anzupassen, obwohl der Druck aus dem sozialen Umfeld generell da ist.

Und wir sind ja noch lange nicht fertig

Wir wollen einen Angestelltenjob oder eine Selbständigkeit, (also ein: „Tausche eigene Lebenszeit gegen Geld“ Schema) hier in der Freiheitsmaschine ja optional machen.

Und um das zu erreichen, müssen wir die monatlichen Ausgaben (inkl. Krankenkasse und Steuern) durch einen passiven Cashflow abdecken können.

Wir nehmen dazu vom Beispiel oben unsere Budgets und rechnen damit das jeweils notwendige investierte Vermögen durch:

Freiheitskämpfer | Gutverdiener Familie ohne Vermögensaufbau | Kommentar | ||

Jährliche Nettoausgaben | A: 31.200 € B: 37.980 € C: 40.680 € | 90.600 € | A: Nach Immokauf B: Ein PKW C: Zwei PKW | |

Kindergeld | (4.800 €) | (4.800 €) | Zwei Kinder | |

Notwendiges passives Nettoeinkommen | A: 26.400 € B: 33.180 € C: 35.880 € | 85.800 € | Kindergeld reduziert notwendiges Vermögen | |

Brutto inklusive abzudeckender Einkommenssteuer | 15% Quellensteuer A: 30,360 € | 26.38% Abgeltungssteuer 85.800 x 1.2638 = | Ca. 8-10% Steuer Günstiger Prüfung für Freiheitskämpfer. Annahme 15% wegen Quellensteuer. | |

GKV & Pflegevers.Ca. 18% des Brutto max. 9.800 € / Jahr | A: 36.816 € B: 44.816 € C: 48.002 € | 106.917 + 9.800 = 118.234 € | GKV vom Brutto Beitragsbemessungsgrenze 2019 = 4.537,5 € / Monat = 54.450 € / Jahr | |

Notwendiges investiertes Kapital | ||||

Bei 3.0% jährlicher Entnahmerate | A: 1,2M € B: 1,5M € C: 1.6M € | 4,0M € | A: Eigene Immobilie B: Miete & 1 PKW C: Miete & 2 PKW | |

Bei 3.5% jährlicher Entnahmerate | A: 1,05M € B: 1,3M € C: 1,4M € | 3,5M € | Unlimitiert sicher bei Berücksichtigung späterer Rente | |

Bei 4.0% jährlicher Entnahmerate | A: 0,9M € B: 1,1M € C: 1.2M € | 3,0M € | 25 Jahre Entnahme historisch sicher | |

Take aways

Bei der Vergleichsfamilie mit den hohen Ausgaben, wird es nun richtig verrückt und man muss in Deutschland wahrscheinlich ins Top Management aufgestiegen oder ein erfolgreiches Unternehmen mit Angestellten aufgebaut haben um mit Mitte 40 eine solche Vermögenssumme zu erreichen.

Irgendwann im Alter fällt dort ein Teil der Immobilienkosten natürlich weg, weil der Immobilienkredit getilgt ist und diese für die meisten Menschen unvorstellbare Geldsumme reduziert sich ein Stück.

Aber von finanzieller Freiheit ab Mitte 40 brauchen wir hier trotzdem nicht zu sprechen. Wenn nicht irgendwann gegengesteuert wird, läuft es trotz des guten Einkommens auf Arbeiten bis weit ins siebte Lebensjahrzehnt hinaus.

Steuern

Die Steuerbelastung für eine Familie mit max. 40.000 € zu versteuerndem Einkommen ist nach Berücksichtigung des Kindergelds und der abzugsfähigen Aufwendungen (Krankenkasse) in Deutschland durch die anwendbare Günstigerprüfung mit 8-10% sehr niedrig.

Als Annahme habe ich hier trotzdem einen Durchschnittssteuersatz von 15% angesetzt, da in den meisten Ländern inkl. USA 15% Quellensteuern auf Aktiendividenden fällig werden.

Beim teilweisen Investieren in ETF von Ländern ohne Quellensteuer (z.B. England, Hong Kong Singapur) lässt sich diese Steuerbelastung weiter in Richtung 10% senken.

Durch den hohen jährlichen Geldbedarf hat unsere Hochkonsumfamilie diesen Vorteil nicht und bezahlt die volle Abgeltungssteuer mit 26,38% (bei Aktien).

Krankenversicherung

Die gesetzlichen Beiträge zur Krankenkasse plus Pflegeversicherung sind in Deutschland mit ca. 18% des bereinigten Bruttoeinkommens bis zur Beitragsbemessungsgrenze ein relativ großer Kostenfaktor. Bei einem Wegzug ins Ausland könnte man diese Kosten durch Abschluss einer Langzeit Auslandskrankenversicherung wie z.B. von Hanse Merkur deutlich senken (auf ca. 200 Euro monatlich für die ganze Familie).

Im Gegenzug gibt es im Ausland meistens kein Kindergeld sondern nur Kinderfreibeträge (die aber die Steuerbelastung durch die ausländische Quellensteuer in diesem Einkommensbereich kaum noch reduzieren).

Depot Entnahmerate

Die Maschinisten Familie selbst plant mittlerweile z.B. mit einer 3,5% jährlichen Entnahmerate aus den Aktiendepots, falls wir von unseren Kapitalerträgen leben.

Die Gründe dafür sind, eine mögliche gesetzliche Rente mit 63 mit 14,4% Abschlag (ab 35 Jahre Mitgliedschaft auch durch freiwillige Sonderzahlungen in den letzten Jahren möglich) plus eine Betriebsrente, die dann schon alleine einen Großteil der gesamten Lebenshaltungskosten deckt.

Wenn Du noch jünger bist und / oder im Alter keine bedeutenden Rentenzahlungen erwartest, würde ich mit 3.0% jährlicher Entnahme planen

Außerdem kann durch Diversifizierung der Investmentdepots auch in Länder / Regionen mit aktuell günstiger Aktienmarktbewertung ein zusätzlicher Sicherhetsfaktor eingebaut werden, da alleine die Dividenenrenditen von Ländern ETF wie z.B. England, Singapur und Hong Kong aber auch eines US REIT ETFs aktuell 3,5% oder mehr betragen. Solange die Welt nicht in einer Zombie Apokalypse zerstört wird, sind diese Parameter extrem sicher und im Falle des Falles hätten wir alle sowieso andere Sorgen.

Das Gefühl der finanziellen Souveränität

Dieses Gefühl kann jeder vom allerersten Euro an genießen, in dem er unabhängig von seiner Lebenssituation weniger Geld ausgibt als er verdient. Auch ich hatte dieses Gefühl schon vor knapp zwanzig Jahren als ich damals mit Null Euro Vermögen meinen ersten Job nach dem Studium angetreten habe und einen Monat später meine ersten Euro auf die Seite legen konnte.

Und wenn man dann:

- Die Lebenshaltungskosten generell deutlich langsamer steigert als das Einkommen und

- Das gesparte Geld dann überwiegend in einkommensproduzierende Assets investiert

- wird daraus über die Jahre ein schöner Geldhaufen, den man bei guter Planung gar nicht mehr ausgeben kann

Und das deshalb, weil alleine der regelmäßige Cashflow aus diesem investierten Vermögen dann für das eigene Leben mehr als ausreicht.

Menschen die diesem Weg folgen, sind dann irgendwann zwischen den Gefühlen des „Genug haben“ und dem Reiz noch etwas länger arbeiten zu gehen, da jedes zusätzliche Jahr nach dem Erreichen der finanziellen Unabhängigkeit das Vermögen durch weitere Einzahlungen plus Zinseszins des schon investierten Geldhaufens nochmals um ca. 10% erhöht.

Und es geht auch dabei den meisten dieser Menschen dann weniger um „Rente“ oder „Nichtstun“ als um Wahlfreiheit und Optionen!

Weitere Gedanken

- Es ist nicht verboten nach dem Erreichen der finanziellen Freiheit weiteres Geld zu verdienen. Aber dann zu Deinen Bedingungen und auch je nachdem wie viel Lust Du auf eine Sache hast.

- Geld ist immer auch eine Form der Wertschätzung. Es zeigt, dass man anderen Menschen einen Mehrwert gibt. Und je höher dieser Mehrwert, desto besser wird man (zwar nicht immer aber doch sehr oft) entlohnt.

- Vielleicht machst Du auch irgendwann etwas ganz anderes und gibst z.B. Skiunterricht oder mixt Getränke in einer Strandbar um dabei neue Menschen kennen zu lernen.

Du siehst: Es gibt tausende Möglichkeiten! Und die meisten Limitierungen die wir uns setzen, befindet sich nur in unseren Köpfen.

Und wir können diese Limitierungen mit einem neuen Denken auf die Seite räumen!

Deshalb gehört die Welt auch den Träumern!

Diese Menschen nehmen Ihre persönlichen Limitierungen zwar auch wahr aber sie lassen sich davon nicht zurück halten, Ihre Ziele zu erreichen.

Und jetzt Du

- Wo stehst Du aktuell in finanzieller und persönlicher Sicht?

- Was sind Deine Pläne und Ziele?

- Hast Du Dir Deine Ausgaben und Zielsumme schon genau ausgerechnet?

- Wo möchtest Du hin?

Schreib uns im Kommentarbereich oder auch gerne an meine Email, um einen eigenen und natürlich auf Wunsch vollkommen anonymen Beitrag daraus zu machen.