Ok. Du hast einen Job oder sonstiges regelmäßiges Arbeitseinkommen.

Ok. Du hast einen Job oder sonstiges regelmäßiges Arbeitseinkommen.

Vielleicht hast Du aktuell Spaß an Deiner Arbeit, vielleicht auch nicht.

In beiden Fällen gibt es etwas, dass die Qualität Deines Lebens um mehrere Multiple steigern kann.

Mache das Geld verdienen bei Deinem Schaffen optional

Erschaffe Dir passive Einkommensströme – werde finanziell unabhängig.

Wenn Du das geschafft hast, kannst Du für den Rest Deines Lebens das machen, erschaffen und tun – Wann – Wo – Wie und Wie viel Du willst!

Wäre das nicht unglaublich? Freiheit in so vielen Lebensbereichen

Wieso solltest Du z.B. Dinge tun, wie 30 Jahre ein Haus in einer Großstadt abbezahlen, nur weil Du dort arbeitest, wenn Du an einem Ort Deiner Wahl ein Haus am Strand oder in den Bergen haben kannst und dort nicht nur abends müde ins Bett fällst, sondern dort wirklich „lebst“.

Die Möglichkeiten, die sich Dir mit selbsterschaffenen passiven Einkommen eröffnen, sind nahezu unendlich

Um diesen Zustand zu erreichen, musst Du so viel Geld gespart und dann auch investiert haben, dass das passive Einkommen aus diesen Investments die Lebenskosten von Dir (und Deiner Familie) deckt.

Wie viel Einkommen Du eigentlich brauchst, hängt von Deiner Lebenssituation ab. Aber es ist fast immer weniger als Du denkst, nachdem Du Dir Deine Ausgaben einmal wirklich angesehen, und unnötige Ausgaben die Deine Lebenszufriedenheit nicht erhöhen, gestrichen hast.

Falls Du Dein gespartes Geld wie ich in Die größte Wohlstandsmaschine aller Zeiten investieren möchtest (was ich nur empfehlen kann), kannst Du Dich bei der Abschätzung des möglichen passiven Einkommens dann an der 200-jährigen Historie richten.

Der größte Aktienmarkt der Welt, der US-Markt hat langfristig eine Nettorendite nach Inflation (aber noch vor Steuer) von ca. 6,5% pro Jahr. Da er dabei schwankt und es dabei auch einmal schwache Jahre gibt, ist die absolut sichere und endlos erzielbare jährliche Entnahmerate daraus geringer.

Für Senioren in den USA wird oft eine jährliche 4%-Geldentnahme aus einem solchen Portfolio empfohlen und Sie hat historisch fast immer für einen Entnahmezeitraum von 30 Jahren funktioniert.

Wir wollen hier aber nicht erst als Senior finanziell frei werden, sondern möglichst früh

Aufgrund der aktuell niedrigen Zinsen außerhalb des Aktienmarktes und der relativ hohen Bewertung der US-Börsen, kalkuliere ich persönlich mit einer 3% (bis 3,5%) Entnahmerate für Menschen die schon im vierten oder fünften Lebensjahrzehnt finanziell unabhängig werden und dann auch bleiben wollen. Diese Entnahmerate hat historisch zu 100% über alle getesteten Zeiträume funktioniert und mit einer Mischung aus einem einem passiven Welt ETF wie dem Vanguard All Word FTSE, sowie als Bonus einigen Einzelaktion & REIT’s (Real Estate Investment Trusts), entspricht das dann mehr oder weniger den jährlichen prozentualen Dividenden.

Man braucht mit einer solch konservativen Entnahmeplanung auch in der Entnahmephase kein Investment zu verkaufen

Dadurch wird das investierte Vermögen trotz der Entnahme niemals verschwinden, sondern es wird zwar mit den Börsenkursen schwanken aber dabei langfristig sogar immer mehr.

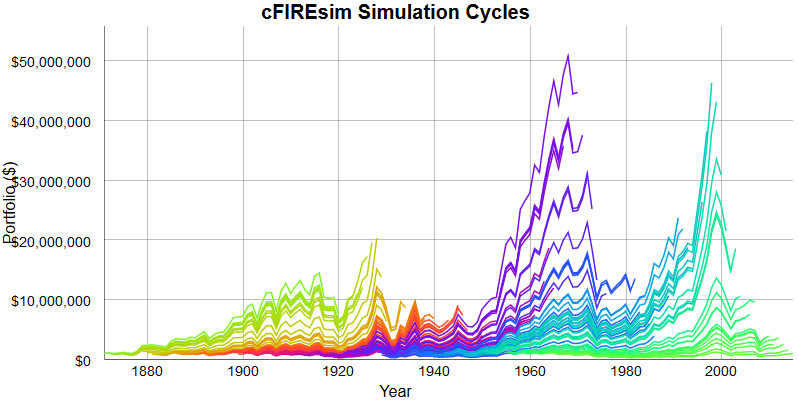

Im Internet gibt es mittlerweile wunderbare Simulationsprogramme, mit denen Du eine jährliche Entnahme simulieren kannst.

Eines der besten Programme dabei ist cFIREsim

Wenn Du dort z.B. eine jährliche Entnahmerate von 3% simulierst (plus Inflationsausgleich sowie 0.2% Gebühren), dann kommt für einen 50 Jahreszeitraum folgendes heraus:

Je nach Bewertung des Aktienmarktes, der Beginn der Entnahme und der daraus folgenden weiteren Entwicklung, wird das Depot mal mehr und mal weniger Wert.

- Es gibt dabei ein paar irre Anstiege, wenn der Start des Depots in einer Zeit mit extrem niedriger Aktienmarkt-Bewertung erfolgte

- Die meisten Zeiträume wiesen einen leichten bis deutlichen Vermögensanstieg über die Zeit aus

- Und es gabe auch einige, wenige Zeiträume, in denen das Depot bei einer jährlichen 3% Entnahmerate inflationsbereinigt um den Anfangswert herum schwankte und dabei zwischenzeitlich auch einmal im Minus lag

Aber

Selbst in den schlechtesten aller Börsenzeiten, das waren die Anfangsjahre 1902 bzw. 1966 mit einer damals sehr hohen Aktienmarktbewertung und nachfolgender hoher Inflation, ging das Geld über den nachfolgend betrachteten 50 Jahreszeitraum nie aus, sondern der Depotwert fiel zwischenzeitlich maximal um ca. die Hälfte, um sich danach wieder zu erholen.

Und während dieser ganzen Zeit wurden Dividenen ausgeschüttet, die diese 3% Entnahmerate sicherstellten und dem Besitzer dieses Vermögens seine finanzielle Unabhängigkeit weiterhin genießen ließen.

Auf der Webseite cfiresim.com kannst Du Deine eigenen Berechnungen machen, um ein Gefühl für das Thema zu bekommen.

Fazit

Mit einem 100% Aktiendepot bestehend z.B. aus einem einzigen passiv gehaltenen Welt ETF wie dem Vangaurd All World FTSE aus Irland, geht bei einer jährlichen Entnahme von 3% der ursprünglichen Anlagesumme (und dann jedes Jahr steigend mit der jährlichen Inflationsrate) das Geld niemals aus.

Zusätzliche Sicherheit und auch etwas weniger Schwankungen kann man erzielen, wenn man einen Teil seines Vermögens zusätzlich in einige Index ETF aus weiteren sicheren Ländern diversifiziert und auch zusätzlich ausgewählte und verlässliche Dividendenaktien & REIT’s dazu mischt.

Die 3% (bis 3,5%) Entnahmeregel der Freiheitsmaschine macht Dich frei!