Hi,

ich wollte mal ein Update zu meiner Methode mit den Fundamentaldaten aus den Vanguard-Factsheets geben. Wenn man die Daten ein paar Monate trackt, fällt auf, dass das KGV absolut erratisch ist. Ich weiß nicht genau was Vanguard hier macht, aber es kann sich nicht um den gleitenden 12 Monate Mittelwert handeln. Bei den Emerging Markest ist der Wert beispielsweise von 18 auf 4 gesprungen ![]()

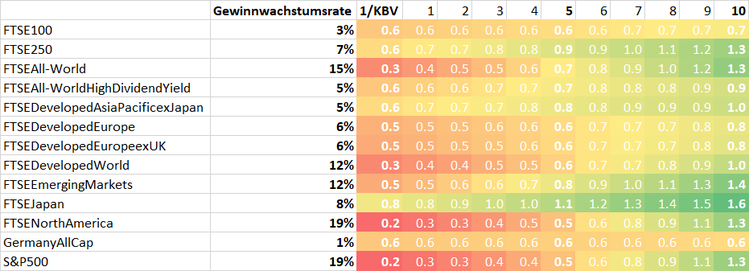

Die anderen Kennzahlen scheinen aber auf einer anderen Grundlage bestimmt zu worden zu sein, verändern sie sich doch nur schleichend. So bin ich auf die Idee gekommen das Ganze mit dem Buchwert aufzuziehen. Sprich, nach der Logik: Beim Kauf bekommt man für 100% Geld 50% Buchwert (KBV = 2) und durch Gewinnsteigerung wird sich der Buchwert auch irgendwann steigen. Interessant ist, dass die Gewinnwachstumsrate anders als das KGV sehr gleichbleibend ist.

In der Grafik sind alle Daten zu Ende Juli. Die konkreten Zahlen halte ich für zweitrangig, wichtig ist das Verhältnis zwischen den Regionen. Meine Interpretation ist die folgende:

- ein weltweites oder nordamerikanisches Investment ist auf längere Sicht super, auf kurze Sicht aber ziemlich teuer und damit riskant

- Deutschland und große britische Unternehmen sind auf lange Sicht kritisch anzusehen, auf kurze Sicht ist das Absturzpotential aber vermutlich geringer

- Japan sticht etwas heraus: Sehr günstig bewertet und mittleres Gewinnwachstum

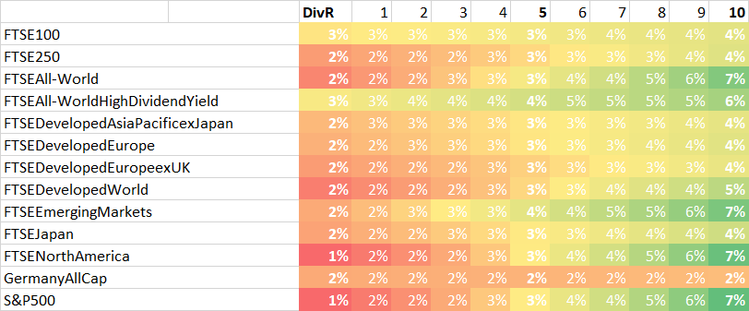

Das ganze kann man sich auch für die Dividendenrendite darstellen, mit der gleichen Logik wie oben (Gewinne erhöhen sich, also erhöhen sich auch die Dividenden). Hier sticht der weltweite Dividendenindex positiv heraus, sowie auf lange Sicht alle großen Märkte ausgenommen Europa und Japan.

Japan ist also kompliziert. Heißt das, Japan ist etwas für Investoren, die nicht auf Dividenden stehen, aber langfristig Kurssteigerung wollen ohne kurzfristig ein besonders hohes Kurssturzrisiko zu haben?

Oder ist das alles Unsinn? Bin auf eure Kommentare ![]() gespannt.

gespannt.

@tulpenmanie Kannst du erläutern warum britische Unternehmen langfristig nicht sicher sein sollen? Meine Beobachtung (subjektiv) ist, dass trotz Brexit sich UK unternehmen recht stabil entwickelt haben in den letzten Jahren. Bei D und EU hab ich aber weniger Hoffnung und würde da auch nicht explizit investieren.

Das KGV kann schon springen, ist fuer mich aber relativ untergeordnet, moeglicherweise verfahren die Konzerne waehrend Corona mit dem Gewinn anders.

Ich persoenlich sehe mir auch gern das KCV an. Meine beste Einzelaktie - Amazon - hatte Jahre ein astronomisches KGV, 2015 glaube bei 500 wenn ich mich recht entsinne. Bezos war aber auch immer beruechtigt fuer seine Reinvestitionsraten. Das KCV bildete das bedeutend realistischer ab. 2016 hob die Aktie dann ab und machte sie fuer mich zu einem bagger.

Vielleicht ein Missverständnis. Ich sehe FTSE100 und Germany All Cap kritisch, weil das Gewinnwachstum gering ist. Derzeit sind beide vergleichsweise gut bewertet, aber wenn die Gewinne weiterhin nicht wachsen, bringt das auf lange Sicht nichts. Hier kann sich natürlich fundamental etwas ändern, aber das kann und möchte ich nicht prognostizieren. Ich gebe zu, das entspricht nicht der gängigen Methode, aber ein "es bleibt wie es ist" halte ich für robuster als ein "es ändert sich in die von mir gewünschte Richtung".

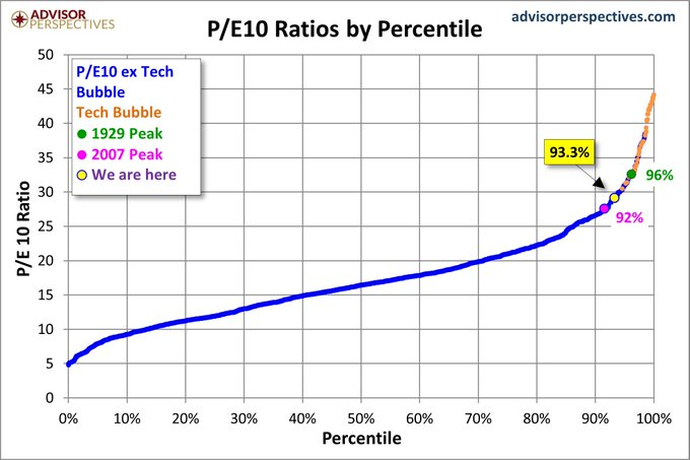

Schöne Darstellung Shiller CAPE 10 des US Aktienmarktes über Zeit.

Der US Aktienmarkt ist auch nach der Korrektur aktuell immer noch mit einem Shiller CAPE von ca. 30 bewertet und damit aus historischer Sicht teuer (bzw. die zukünftigen Renditen relativ gering):

Deutlich günstiger sind aktuell Aktienmärkte wie England, Singapur, Hong Kong und die meisten Emerging Markets (alle um oder sogar unterhalb Shiller CAPE von 15).

Schönen Tag

Deutlich günstiger sind aktuell Aktienmärkte wie England, Singapur, Hong Kong und die meisten Emerging Markets (alle um oder sogar unterhalb Shiller CAPE von 15).

Und haben sich in diesem Jahr in Lokalwährungen besser gehalten: UK -7%, Singapur -7%, HK -11%, während die meisten EU- und US-Indices sowie die auch die in diesen Märkten übergewichteten globalen Indices bei -20/30% deutlich tiefer gefallen sind.

Country Risk: Determinants, Measures and Implications: The 2022 Edition

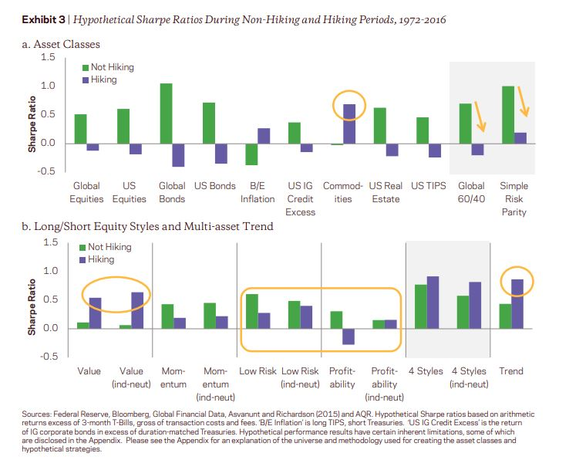

Übersicht welche Anlageklasse bzw. welcher Handelsansatz wann funktioniert.

Unterschieden wird hier zwischen Perioden mit Zinserhöhungen der Zentralbanken (Hiking) und keine Zinserhöhungen

Aktuell sind wir seit mehreren Monaten im "Hiking" Territorium (blaue Balken) und die FED hat bisher weitere Zinserhöhungsschritte angekündigt und bekräftigt, dass diese zum Schutz des Geldwertes US-Dollar auch kommen werden.

Positive Rendite in diesem Umfeld bieten:

- Value Aktien long: Versorger / Dividenden ETF / niedriges KGV trotz stabilem Gewinn

- Growth Aktien / Index short: Schlechte Zeiten für Fantasien & Unternehmen ohne Gewinne bei steigenden Schuldenfinanzierungskosten

- Trendfolgestrategien long & short: Preistrends verlaufen an den Börsen in Zeiten steigender Zinsen ausgeprägter und weniger in Seitwärtsbewegung).

- Rohstoffe long: Steigende Zinsen sind eine Reaktion auf steigende Inflation. Diese wiederrum lassen Rohstoffpreise steigen bzw. Inflation wird wie in diesem Fall durch gestiegene Rohstoffpreise (mit) ausgelöst.

Schönen Tag

Interssanter Chart.

US Aktienmarkt Inflationsbereinigt (ohne Dividenden) oben vs. Zinssatz 3 monatige Anleihen unten.

Quelle: https://twitter.com/martin_pring/status/1570159013555208193

Der inflationsbereinigte Aktienmarktindex hatte seinen Tiefpunkt in den letzten 90 Jahren noch nie im Hochpunkt steigender Zinsen, sondern mehrere Monate bis Jahre später.

Zu Zeiten generell fallender Zinsen (wie von ca. 1980 bis 2020) war der Zeitverzug dabei größer - In Zeiten steigender Zinsen (1950 bis 1980) war er kleiner.

Das heißt auch unter der Annahme, dass die generelle Zinsumgebung wieder auf langfristig steigende Zinsen gewechselt hat, ist das ein Hinweis auf noch stärker fallende Kurse im US-Aktienmarkt bevor wir eine Trendwende sehen.

(Andere Märkte wie Hong Kong oder Singapur sind in einem anderen Szenario, da dort die Zinsen teilweise schon wieder gesenkt werden und die Aktienmarktbewertung deutlich günstiger ist)

Schönen Tag

Demnach ist davon auszugehen, dass wir noch einen längeren Bärenmarkt vor uns haben.

Die Fed wird aus meiner Sicht bis mindestens bis Ende dieses Jahres die Zinsen weiter erhöhen, bis die Kerninflation wieder im Griff ist (welche sich immer noch monatlich erhöht). Wenn dann der Markt noch ein paar Monate nachläuft könnte ein Tiefpunkt noch in weiter Ferne liegen. Bis dahin wird das Umfeld für Growth-Titel und risk-on assets wohl schwierig bleiben.

Hallo Zusammen.

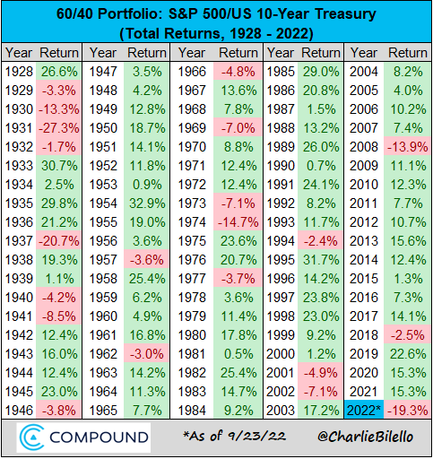

Nach aktuellem Stand hätte ein klassisches (US-basiertes) 60% Aktien / 40% Anleihen Portfolio die zweitschlechteste Jahresperformance der letzen ca. 100 Jahre:

Schlechteste Performance überhaupt gab es im Jahr 1931 mitten in der tiefsten Wirtschaftsdepression.

Hauptgrund im Jahr 2022 ist, die extrem schwache Performance der US Anleihemärkte (steigende Zinsen bedeutet fallende Anleihebewertungen).

Schönen Sonntag

diese -19,3% sind schon stramm.

Grund genug die mtl. Sparplanrate zu erhöhen.

Trotz der steigenden Kosten, die wir ja alle haben, möchte ich dies umsetzen. Einfacher wäre es natürlich irgendwie sein Einkommen zu steigern, anstatt den Gürtel noch enger zu setzen.

Eine andere Möglichkeit zeigt sich bei mir noch, indem ich die mtl. Sparrate von dertzeit 30 % vom Brutto in mein Zeitwertkonto runterschraube und dieses Geld für weitere Käufe in den ETFs nutze. Mal sehen.

30 % vom Brutto in mein Zeitwertkonto

Hi @auf_dem_weg, was sind denn Deine Beweggründe, einen so hohen Anteil in ein Arbeitszeitkonto einzuzahlen? Und was mich besonders interessieren würde: Bist Du in der gesetzlichen Rentenversicherung und liegst mit Deinem Bruttogehalt deutlich über deren Beitragsbemessungsgrenze? Wenn Du nicht über der Grenze liegst, schmälerst Du dann nicht durch die Bruttoentgeltumwandlung deutlich Deine zukünftigen Rentenansprüche?

Ich habe mir als grobe Orientierung mal gemerkt, dass Bruttoentgeltumwandlung von Einmalzahlungen wie Boni etc. ein guter trade off sind, weil dafür bei direkter Auszahlung auch hohe Grenzsteuersätze wirken würden. Vom monatlichen Gehalt würde ich aber nur den Anteil umwandeln, der über der Bemessungsgrenze zur DRV liegt.

30 % vom Brutto in mein Zeitwertkonto

Hi @auf_dem_weg, was sind denn Deine Beweggründe, einen so hohen Anteil in ein Arbeitszeitkonto einzuzahlen? Und was mich besonders interessieren würde: Bist Du in der gesetzlichen Rentenversicherung und liegst mit Deinem Bruttogehalt deutlich über deren Beitragsbemessungsgrenze? Wenn Du nicht über der Grenze liegst, schmälerst Du dann nicht durch die Bruttoentgeltumwandlung deutlich Deine zukünftigen Rentenansprüche?

Ich habe mir als grobe Orientierung mal gemerkt, dass Bruttoentgeltumwandlung von Einmalzahlungen wie Boni etc. ein guter trade off sind, weil dafür bei direkter Auszahlung auch hohe Grenzsteuersätze wirken würden. Vom monatlichen Gehalt würde ich aber nur den Anteil umwandeln, der über der Bemessungsgrenze zur DRV liegt.

Hallo Siduva,

nicht alle Menschen haben Arbeitseinkünfte oberhalb der Beitragsbemessungsgrenzen und insgesamt kommt es bei einem Zeitwertkonto stark auf das Gesamtpaket des Arbeitgebers an.

Mein Arbeitgeber zahlt z.B. generell in der Freistellungsphase neben dem hälftigen Anteil der Renten- und Krankenversicherung auch 1,5 / 12tel meines Grundeinkommens und den gesamten Jahresbonus, der in den letzten Jahren ca. 35% meines gesamten Bruttogehaltes ausgemacht hat aus seiner Tasche. Außerdem bezahlt er jetzt und während der Freistellungsphase 100% der jährlichen Betriebsrenteneinzahlung (auch wenn ich aktuell nur wenig eigenes Gehalt ausgezahlt bekomme).

Ganz grob zahle ich dadurch weniger als 60% der gesamten Bruttoauszahlungen während meiner Freistellungsphase aktuell ein. Dieses Gesamtpaket schlägt alle GRV Reduzierungen.

Das aktuelle Thema ist eher, in was die Arbeitszeitwertbeträge vom Arbeitgeber investiert werden.

Bei mir ist das ganz grob ein geschützter Fonds mit 55% Anleihen 40% Aktien und 5% Rohstoffen.

Gerade die Anleihen tun in der aktuellen Phase steigender Zinsen und hohen Inflationsraten sehr weh, würde ich selbst so nicht anlegen.

Schönen Abend

Hi @maschinist, genau, es wird auch hier im Forum die Minderheit oberhalb der GRV-Bemessungsgrenze verdienen. Da es sehr individuell ist, interessieren mich die Beweggründe.

Interessant, dass die Konditionen Deines Arbeitgebers derart attraktiv sind. Das kenne ich von meinem AG und auch im Bekanntenkreis (überwiegend Großkonzerne Metall, IT, Banken) nicht.

Spannend finde ich die Frage, ob die individuellen Lebensphasen und -planungen nicht noch wichtiger sind als die jeweiligen Bedingungen der Arbeitszeitkonten. Wer in jungen Jahren regelmäßig hohe Summen in ein Zeitkonto umwandelt, der hat neben den geringeren GRV Punkten weitere Opportunitätskosten aus "entgangenen" Sparraten, wohingegen das in mittlerem Alter und/oder mit solidem Vermögensstamm nicht mehr so relevant ist. Wer schon weiß, dass er die Rente nicht im jeweiligen Unternehmen erleben möchte, muss auch ganz genau hinschauen.

...

Spannend finde ich die Frage, ob die individuellen Lebensphasen und -planungen nicht noch wichtiger sind als die jeweiligen Bedingungen der Arbeitszeitkonten. Wer in jungen Jahren regelmäßig hohe Summen in ein Zeitkonto umwandelt, der hat neben den geringeren GRV Punkten weitere Opportunitätskosten aus "entgangenen" Sparraten, wohingegen das in mittlerem Alter und/oder mit solidem Vermögensstamm nicht mehr so relevant ist. Wer schon weiß, dass er die Rente nicht im jeweiligen Unternehmen erleben möchte, muss auch ganz genau hinschauen.

Guten Morgen Siduva,

das ist ein guter Punkt von Dir.

Ich habe aus diesem Grund bis vor gut zwei Jahren keinerlei Zahlungen in das Arbeitszeitkonto meines Arbeitgebers geleistet (weil der "Zeitwert" meines eigenen Depots langfristig deutlich höher ist, als ein 40 % Aktien / 60% Anleihe und co Depot) und ich mich auch nicht binden wollte.

Da ich mich jetzt dazu entschieden habe und es von unseren Lebensumständen als Familie passt, gehen aktuell insgesamt mit Bonus mehr als 75% meines Bruttolohns ins Arbeitszeitkonto, dass ich ab 55 dann durchgehend bis 63 entnehmen kann.

Insgesamt habe ich dadurch ca. 300 Euro brutto (ca. 6 mal 50) weniger gesetzliche Rente pro Monat später. Das kann man entweder dann noch teilweise durch Sonderzahlungen an die GRV ausgleichen (67-63 Regel) oder ich kann einfach in meiner Freistellungsphase ab 55 noch Beiträge aus dem Gehalt in meine Betriebsrente einzahlen.

Schönen Tag!