Ein Gedanke noch: Bei einem größeren Depot oder bei einem Broker mit minimalen Transaktionskosten würde ich aus heutiger Sicht den MSCI World oder All-World eher meiden und direkt in Regionen der Welt investieren. Macht es m.E. einfacher je nach Bewertungsniveaus Regionen zu meiden oder überzugewichten. MSCI World finde ich diesbzgl etwas „sperrig“ in der Handhabung.

Star Capital stellt leider die Reports zu globalen Aktienmarktbewertungen ein.

Habe dafür Alternativen gesucht und was gefunden, das für euch bestimmt auch interessant ist:

Das Tool ist sogar noch interessanter als Star Capital - mehrere Asset Klassen, detaillierte Stats. Man muss sich anmelden, scheint aber kostenlos zu sein.

Star Capital stellt leider die Reports zu globalen Aktienmarktbewertungen ein.

Habe dafür Alternativen gesucht und was gefunden, das für euch bestimmt auch interessant ist:Das Tool ist sogar noch interessanter als Star Capital - mehrere Asset Klassen, detaillierte Stats. Man muss sich anmelden, scheint aber kostenlos zu sein.

Vielen Dank für die Info und Deine Mühe smmn!

Das ist eine sehr gute Übersicht.

Die Märkte außerhalb der USA sind im historischen Vergleich aktuell weiterhin nicht überteuert.

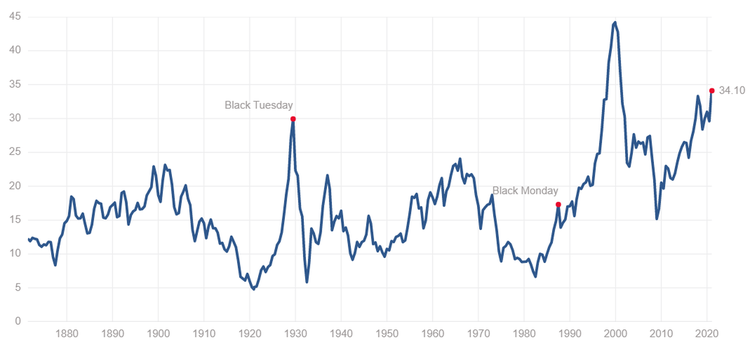

Aktuelles Shiller CAPE des US Aktienmarktes

:

Vor 2 Tagen hat das CAPE an der 35 gekratzt.

Historisch waren die nachfolgenden 10 Börsenjahre bei einer solch hohen Ausgangsbewertung dann nie besonders gut, da sich die hohe Bewertung in Schüben wieder abgebaut hat.

(Aber es gab mit Ausnahme der 40er Jahre auch noch nie eine solche Niedrigzinspolitik)

Asia Pacific ex Japan, Emerging Markets und Länder wie England weiterhin nicht teuer und bieten in den kommenden 10 Jahren statistisch wahrscheinlich eine bessere Rendite.

Trotzdem kann der US Markt jetzt noch weiter steigen (siehe 1998 bis 2000).

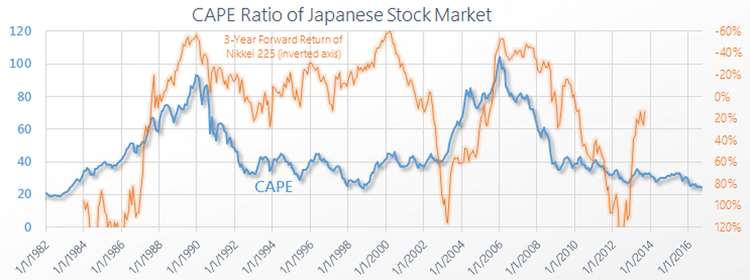

Ein krasses Beispiel aus historischer Shiller CAPE Sicht ist Japan.

Nachdem der Nikkei in 1984 nach 15 Jahren Bullenmarkt ein Shiller CAPE von 35 erreichte, stieg der Markt dann noch weitere 6 Jahre bis zu einem Shiller CAPE von über 90:

(Das heißt der japanische Aktienmarkt war in 1990 in der Spitze so hoch bewertet wie 90 Jahresgewinne der durchschnittlich letzten 10 Jahre).

Der japanische Aktienmarkt war die darauffolgenden Dekaden dann komplett unbrauchbar als Buy&Hold Investment und stürzte von einem Tief zum nächsten und hat sein Bewertungshoch von 1990 auch nach 31 Jahren nicht erreicht.

Die Lehren:

Die Bewertungshöhe zählt (wie bei Immobilien auch) langfristig also auf jeden Fall.

Die Aktienmärkte der Weltregionen laufen nicht im Gleichschritt sondern es gibt immer wieder Zeiträume mit relativer Über- oder Unterbewertung der Regionen untereinander. In den letzten 10 Jahren hatten wir ein amerikanisches Jahrzehnt in dem die US Märkte eine starke relative Überperformance entwickelten.

Jetzt ist ein CAPE 34 kein CAPE 90 aber es ist schon erhöht und es gibt ja Investitionsalternativen die man im Depot Übergewichten kann.

Ich bin weiter fast komplett im Aktienmarkt investiert. Allerdings seit vielen Wochen keine Margin mehr und habe die Märkte Asia Pacific ex. Japan, Emerging Markets und England nun klar übergewichtet. Plus Bitcoin Position und etwas Ethereum.

Schönen Abend

Star Capital stellt leider die Reports zu globalen Aktienmarktbewertungen ein.

Habe dafür Alternativen gesucht und was gefunden, das für euch bestimmt auch interessant ist:Das Tool ist sogar noch interessanter als Star Capital - mehrere Asset Klassen, detaillierte Stats. Man muss sich anmelden, scheint aber kostenlos zu sein.

Hi Smmn,

vielen Dank für den Link, die Übersicht ist super!

LG

Aktuelles Shiller CAPE des US Aktienmarktes

:

Vor 2 Tagen hat das CAPE an der 35 gekratzt.

Historisch waren die nachfolgenden 10 Börsenjahre bei einer solch hohen Ausgangsbewertung dann nie besonders gut, da sich die hohe Bewertung in Schüben wieder abgebaut hat.

(Aber es gab mit Ausnahme der 40er Jahre auch noch nie eine solche Niedrigzinspolitik)

Asia Pacific ex Japan, Emerging Markets und Länder wie England weiterhin nicht teuer und bieten in den kommenden 10 Jahren statistisch wahrscheinlich eine bessere Rendite.

Trotzdem kann der US Markt jetzt noch weiter steigen (siehe 1998 bis 2000).

Ein krasses Beispiel aus historischer Shiller CAPE Sicht ist Japan.

Nachdem der Nikkei in 1984 nach 15 Jahren Bullenmarkt ein Shiller CAPE von 35 erreichte, stieg der Markt dann noch weitere 6 Jahre bis zu einem Shiller CAPE von über 90:

(Das heißt der japanische Aktienmarkt war in 1990 in der Spitze so hoch bewertet wie 90 Jahresgewinne der durchschnittlich letzten 10 Jahre).

Der japanische Aktienmarkt war die darauffolgenden Dekaden dann komplett unbrauchbar als Buy&Hold Investment und stürzte von einem Tief zum nächsten und hat sein Bewertungshoch von 1990 auch nach 31 Jahren nicht erreicht.

Die Lehren:

Die Bewertungshöhe zählt (wie bei Immobilien auch) langfristig also auf jeden Fall.

Die Aktienmärkte der Weltregionen laufen nicht im Gleichschritt sondern es gibt immer wieder Zeiträume mit relativer Über- oder Unterbewertung der Regionen untereinander. In den letzten 10 Jahren hatten wir ein amerikanisches Jahrzehnt in dem die US Märkte eine starke relative Überperformance entwickelten.

Jetzt ist ein CAPE 34 kein CAPE 90 aber es ist schon erhöht und es gibt ja Investitionsalternativen die man im Depot Übergewichten kann.

Ich bin weiter fast komplett im Aktienmarkt investiert. Allerdings seit vielen Wochen keine Margin mehr und habe die Märkte Asia Pacific ex. Japan, Emerging Markets und England nun klar übergewichtet. Plus Bitcoin Position und etwas Ethereum.

Schönen Abend

Hi Maschinist,

darf ich fragen welche Produkte für England genommen hast? Ich überlege schon seit langem auch einen kleinen Prozentpunkt unseres Vermögens hier zu Investieren.

Ich kann mich nicht zwischen FTSE100 oder FTSE250 entscheiden.

LG

Sorry für das Reingrätschen: ich habe den Vanguard UK ETF FTSE 100 auschüttend mit TER 0,09%. Mit 102 Positionen ausreichend diversifiziert.

Hi Natman,

entschuldige dich nicht, mir ist jede Meinung und Erfahrung Willkommen ![]()

Warum hast du nicht den FTSE250 genommen?

LG

Hi Natman,

entschuldige dich nicht, mir ist jede Meinung und Erfahrung Willkommen

Warum hast du nicht den FTSE250 genommen?

LG

- Im FTSE100 sind die hundert größten britischen Unternehmen enthalten (z.B. mit VUKE ETF)

- Im FTSE250 sind die Unternehmen mit der Größe 101-351 der Marktkapitalisierung enthalten

- Der FTSE250 repräsentiert dadurch weniger als 20% der gesamten Marktkapitalisierung von England.

- Der FTSE100 repräsentiert ca. 80%.

Der FTSE250 ist dadurch vergleichbar mit einem Wachstums ETF mit hoher Bewertung, hohem Wachstum aber auch deutlichen Kursrisiken in Bärenmärkten.

Nach Pareto habe ich mir gedacht, dass der FTSE 100 als Basiswert reicht und es keinen Mehrwert bringt, in den größeren Index zu investieren.

Hi Natman,

entschuldige dich nicht, mir ist jede Meinung und Erfahrung Willkommen

Warum hast du nicht den FTSE250 genommen?

LG

- Im FTSE100 sind die hundert größten britischen Unternehmen enthalten (z.B. mit VUKE ETF)

- Im FTSE250 sind die Unternehmen mit der Größe 101-351 der Marktkapitalisierung enthalten

- Der FTSE250 repräsentiert dadurch weniger als 20% der gesamten Marktkapitalisierung von England.

- Der FTSE100 repräsentiert ca. 80%.

Der FTSE250 ist dadurch vergleichbar mit einem Wachstums ETF mit hoher Bewertung, hohem Wachstum aber auch deutlichen Kursrisiken in Bärenmärkten.

Danke Maschinist ![]()

LG

Vielen Dank für die Übersicht und die Beiträge. Ich schaue mir den Vanguard FTSE 100 auch mal an, könnte noch eine nette England-Übergewichtung fürs ETF Depot sein.

Wie immer super Darstellung. Danke @maschinist

Mich würde interessieren, wie derzeit eure Gewichtung bei den ETFs ist und wie stark ihr die EM/AP im Depot übergewichtet habt? ?

Wie immer super Darstellung. Danke @maschinist

Mich würde interessieren, wie derzeit eure Gewichtung bei den ETFs ist und wie stark ihr die EM/AP im Depot übergewichtet habt? ?

Wir haben aktuell vom Vermögen ca.

- 8% Singapur (ES3 ETF und noch ein Rest EWS ETF aus US Zeiten)

- 10% Hong Kong (2800:HK und noch etwas EWH ETF aus US Zeiten)

- 10% im Vanguard Asia Pacific ex. Japan)

Also in Summe aktuell über 25% Asia Pacific

Emerging Markets

Ca. 15% ganz normal über den Vanguard Emerging Markets ETF

Außerdem

12% England (VUKE) hatte ich im Tief vor dem Brexit nochmal nachgeladen.

USA in ETF Form halte ich nur noch ca 15% in ETF (VTI). Dazu kommen aber zusätzlich einige Einzelaktien.

Das ist keine Empfehlung sondern zum Teil auch historisch gewachsen und meinen Wohnortwechseln von USA und zurück nach D geschuldet.

Für die Kinderdepots habe ich sogar die Grundaufteilung 33% Asia Pacific, 33% Emerging Markets, 33% Nordamerika und Europa 0% gewählt. Hat sich prima entwickelt. Weiteres Geld jetzt immer in den schwächsten ETF aber mit Nachdenken.

Es gibt außerhalb der USA (mit CAPE ca. 35) in einigen Regionen aktuell nach meiner wie immer möglicherweise falschen Einschätzung deutlich besseren Value für Buy&Hold im Gesamtmarkt.

Bei Einzelaktien sieht es aber wieder anders aus und hier gibt es Industrien, die auch in den USA weiterhin absolut fair bewertet sind und halte ja auch einige US Einzelaktien.

MC. Donalds habe ich vor vielen Jahren gekauft und mittlerweile machen sie durch den Anstieg fast 5% unseres Vermögens aus. Lasse ich nach aktueller Planung weiter laufen. JNJ finde ich auch sehr sicher. LYB und DFS werde ich bei weiterer Schwäche wieder kaufen und dann wieder Jahre halten.

Vielleicht verdoppelt / verdreifacht sich der US Gesamtmarkt wie Japan vor 1990 jetzt nochmal und der Rest dümpelt. Keine Ahnung.

Schönen Abend