Ich will hier mal versuchen meinen finanziellen Weg aufzuschreiben. Ich nenne es Projekt 17, das hört sich doch geheimnisvoll an 😉 Das kommt daher, weil ich 2017 damit begonnen habe, mich deutlich mehr als vorher mit dem Thema Finanzen zu beschäftigen. Seitdem tracke ich die Zahlen genauer und da man sich auch Ziele setzen soll, nun, strebe ich 17% Rendite an und 17 Jahre bis zur finanziellen Freiheit.

Ich bin in einem Elternhaus aufgewachsen, was man wohl zur Mittelschicht zählt. Ich war glücklicherweise nie finanziell notleidend. Aber ich habe von Anfang an gelernt, auf die Ausgaben zu achten. Bin in den 80ern aufgewachsen, zum Knax-Tag zur Sparkasse gegangen und hatte auch mal ein Jeans-Sparbuch bei der Volksbank. Ich kann mich erinnern, Erspartes von Ferienjobs in Bundesschatzbriefe angelegt zu habe, die bis zu 8% Zinsen brachten. Später habe ich an der Schule auch beim Planspiel Börse mitgemacht.

Anfang der 2000er Jahre gab es ja einen großen Börsenboom in Deutschland. Ich hatte gerade einen Internetzugang und hatte mir ein Onlinedepot bei Maxblue einrichten lassen. Alle waren heiß auf IPOs und T-Online habe ich auch gezeichnet. Ich glaube es waren 400 Euro. Am ersten Tag als sie gelistet wurden, saß ich vorm Rechner und beobachtet den Kurs. Mittags habe ich dann verkauft und den Gewinn mitgenommen. Frag nicht, was ich an Kosten bezahlt habe. Ansonsten habe ich in Investmentfonds investiert. Im Dotcom-Crash ging es ordentlich runter; ich hatte einen kleinen vierstelligen Betrag drin und habe mich ehrlich gesagt dann nicht weiter dafür interessiert.

Vermutlich waren meine finanzielle Gedanken, dass Börse Zockerei ist und eine seriöse Geldanlage macht man mit Zinsprodukten. Sparbuch, Tagesgeld, Festgeld - so macht man das, hatte ich zumindest gelernt. Als Berufseinsteiger habe ich auch eine Kapitallebensversicherung abgeschlossen und anderen Quatsch, ein 'Berater' von der DVAG hat saftige Provisionen kassiert, später habe ich den Kram dann beitragsfrei gestellt und gekündigt.

In den 2010er Jahren hatte ich dann mein Erspartes in Tagesgeld und Investmentsfonds. Sobald das Depot an 10.000 Euro gekratzt hat, habe ich dann wieder Angst bekommen (Eurokrise usw) und umgeschichtet. Ich dachte die Börse geht einfach nur rauf und runter. Es sollte bis 2016 dauern, bis ich verstand, dass die Börse zwar schwankt, aber dabei langfristig steigt! Das war ein Aha-Erlebnis für mich und ich beschloss, nun meine Finanzen selbst in die Hand zu nehmen.

Jahresrückblick 2017

Finanzen zum Jahresanfang: Ziemlich überschaubar. 16k im Depot, 3k auf dem Tagesgeld und 2k in einem Mitarbeitaktienprogramm. Nettovermögenswert 21k.

Depot: Besteht zum Jahresanfang aus 6k MSCI ACWI ETF, 5k StoxxEurope 600 ETF, 3k DAX ETF und 2k in einem Geldmarktfonds für norwegische Kronen, eine Altlast aus Eurokrisenzeiten. Im Laufe des Jahres starte ich mit ETF-Sparplänen richtig durch. Um ehrlich zu sein, wechsle ich im Laufe des Jahres mehrmals die Strategie - oder um es besser auszudrücken, ich verfeinere die Asset Allocation 🙂 Jedenfalls, am Jahresende befinden sich diese ETFs im Depot: 6k MSCI World, 5k StoxxEurope 600, 1k DAX, 2k MSCI World Small Caps, 4k MSCI Emerging Markets, 2k European Property, 2k Global Corporate Bonds.

P2P-Kredite: Eine Anlageklasse, die mir direkt gut gefällt. Insbesondere mag ich es in kurzlaufende Paydayloans mit Buyback-Garantie zu investieren. Hohe Liquidität dank kurzer Laufzeiten und dabei zweistellige Zinsen sind ein Traum... natürlich geht das Ganzen auf Kosten der Sicherheit. Ein Warnschuss gibt es als im Sommer bei Mintos der Anbieter Eurocent ausfällt, aber da bin ich nur mit etwas über 100 Euro betroffen. Mintos ist meine Lieblingsplattform; Viainvest, Swaper und Robocash folgen. Später im Jahr investiere ich auch bei Dofinance mit einem Willkommensbonus, stecke etwas Geld in Advanon, eine Schweizer Factoring Plattform, und verleihe einige Dollar im Kryptolending auf Bitfinex.

Kryptowährungen: Im Sommer 2017 hörte ich zum ersten Mal von Bitcoin, meine erste Investition machte ich im August auf Kraken. Bitcoin war gerade auf 4000 gestiegen, nachdem es einige Wochen vorher noch bei 2000 stand. Obwohl es so stark gestiegen war, fand ich die Story überzeugend und das Konzept vielversprechend. Mitte September hatte ich 2k investiert, aber der Kurs ging zurück und meine Rendite lag bei -30% nach so einer kurzen Zeit. Was für eine Achterbahn, aber ich blieb dabei und es folgte ein Bullrun - und was für einer. Anfang Dezember hatte ich 3k investiert und das Konto war 7k wert, vier Wochen später waren es 11k. Zwischenzeitlich war mein Konzept quasi ein Krypto-ETF selbst zu bauen, indem ich die Top10 Coins nach Marktkapitalisierung kaufte. Außerdem mietete ich im Dezember bei irgendeinem halbseidenen Anbieter Hashpower zum Bitcoin-Mining für 600 Euro. Es war wie im wilden Westen. Spoiler: Das sollte im nächsten Jahr nicht als Erfolgsgeschichte weitergehen, es folgte ein heftiger Absturz.

Fremdkapital: Kredit aufnehmen macht man nicht, so war ich aufgewachsen. Nie hatte ich einen Kredit aufgenommen, auch nicht fürs Auto. Als ich mich mit P2P-Loans beschäftigte und verstand, dass andere Länder andere Finanzsysteme und -strukturen haben als in Deutschland, dass nicht jeder Zugang zu einem Girokonto mit Überziehungskredit für 9% oder einem Konsumkredit für 3% hat - sondern dass anderswo höhere zweistellige Zinssätze eher die Regel als die Ausnahme sind und ich als privilegierter Angestellter in einem Industrieland da einen enormen Vorteil habe, nun, da kam dann die Idee auf diesen Vorteil zu monetarisieren. Also nahm ich bei meiner Hausbank einen Konsumkredit über 7k zu 3% auf, später im Jahr kam noch ein Angebotskredit bei einer anderen Bank über 5k dazu sowie ein Privatkredit über 10k. Übrigens ist es irgendwie witzig, dass die Bank einem das Geld gibt, wenn man sagt man will sich einen neuen Fernseher oder sonstwas kaufen - aber man bekommt kein Geld geliehen, wenn man sagt, dass man das Geld zum investieren nutzen will.

Finanzen zum Jahresende: 22k im Depot. Das Depot hat im Laufe des Jahres eine Rendite von 8,1% erzielt, während der MSCI ACWI 8,9% gemacht hatte. 32k in P2P-Krediten. Hier habe ich eine Rendite von 11% erzielt. 11k in Kryptos. Die Rendite liegt hier bei 180% (aber so wird es nicht weitergehen). 4k in Tagesgeld und Mitarbeiteraktienprogramm. Praktisch keine Rendite hier. 20k Fremdkapital, durchschnittliche Zinskosten 1,3%. Insgesamt habe ich meinen Nettovermögenswert von 21k auf 49k gesteigert (+124%). Der Zuwachs kam zu 11k aus Rendite und 17k aus Sparen. Die Rendite bezogen auf den Nettovermögenswert lag bei 29%.

Fazit: Was für ein Jahr. Ich schätze, ich fühlte mich wie ein Finanzgenie. Wie zuvor geschrieben, es hatte bei mir Klick gemacht, dass Geld verdienen nicht nur von der Arbeit kommen muss, sondern dass auch das Geld selbst Geld verdienen kann. In diese Richtung habe ich in 2017 deutliche Schritte unternommen. Dabei war ich aber auch übermotiviert und bin teils erhebliche Risiken eingegangen.

Jahresrückblick 2018

Finanzen zum Jahresanfang: 22k Depot, 32k P2P, 11k Krypto, 4k Tagesgeld und Mitarbeiteraktienprogramm, 20k Fremdkapital. Nettovermögenswert 49k.

Asset Allocation: Im Laufe des Jahres beschäftige ich mich mehr mit dem Thema, lese ein paar Bücher. Wie haben Leute, die erfolgreich mit ihren Anlagen sind, ihr Geld verteilt? Vermutlich ist es mein deutscher Zins-Bias, dass ich mehr Geld in Zinsprodukten als an der Börse habe. Ich setze mehr auf den Durchschnittskosteneffekt um mein Geld an die Börse zu bekommen und traue mich nicht so recht dort größere Einmalinvestments zu machen. Aber Schritt für Schritt investiere ich in mein ETF-Depot.

Fremdkapital: Ein heikles Thema. Angenommen, der Job ist sicher und die Kreditrate kann auf jeden Fall bedient werden und das Ziel ist sowieso ein größeres Depot, warum nicht mit Hebel arbeiten? Ich wage den Schritt und nehme einen Ratenkredit über 45k zu 2,4% für 7 Jahre auf. Später im Jahr kommt noch ein Angebotskredit dazu über 10k zu -0,4% für 2 Jahre. Nun hantiere ich mit größeren Summen als ich es zuvor gewohnt war, aber bin von meinem Plan überzeugt. Mein Schufa-Score leidet nun etwas durch die verschiedenen Kredite und Anfragen.

P2P-Kredite: Es kommen noch ein paar Plattformen dazu, fast alle sind im Baltikum ansässig. Ich beschäftige mich viel damit, Infos über die verschiedenen Anbieter zu bekommen und fange an nicht nur Blogartikel sondern auch Geschäftsberichte zu lesen. Nur die eine Schweizer Plattform mit der schicken Internetseite legt einen Ausfall hin, mit einem Factoringkredit für eine deutsche Firma, 600 Euro sind weg. Währenddessen laufen die Paydayloans in Ländern wie Albanien, Armenien und Kasachstan wie am Schnürchen.

Kryptos: Nun, auf den Bullrun folgt der Kryptowinter. Die Kurse stürzen ab. Mit meiner Mining-Investition hatte ich mir ausgerechnet, dass ich nach 3 Monaten die Investition von 600 Euro wieder raus hätte. Dafür hatte ich Annahmen zur Entwicklung vom Bitcoinpreis und der Mining-Schwierigkeit getroffen. Tja, die Schwierigkeit steigt exponentiell an, stellt sich heraus, entsprechend gehen die Erträge zurück. Dazu kommt, dass der Bitcoinpreis stark fällt. Außerdem hat sich der Anbieter im Kleingedruckten eine ordentliche Pauschale für Stromkosten und Bereitstellung gesichert. Die wird in jedem Fall abgezogen, bevor ich irgendwelche Bitcoin-Anteile erhalte. Diese werden mit jeder Woche weniger und 2 Monate nach Start ist die tägliche Kostenpauschale höher als der Miningertrag; der Anbieter macht daraufhin den Laden dicht. Zum damaligen Stand hatte ich bis dahin vielleicht Bitcoin im Wert von 200 Euro erhalten (nach heutigen Stand sind die allerdings mehr als 600 Euro wert). Wie auch immer, mein Kryptokonto leidet unter den heftigen Kursverlusten. Während ich im vorherigen Jahr 7k Gewinn mit Kryptos gemacht habe, sind es in diesem Jahr 8,5k Verlust. Am Jahresende ist das Konto noch 3k wert. Das entspricht -75%. Autsch.

Depot: Im Laufe des Jahres investiere ich 34k. Erstmals ist mein Depot größer als 50k, während ich mich zuvor nicht getraut habe mehr als 10k an die Börse zu bringen. Nun möchte ich bei der Börse als Wohlstandsmaschine ordentlich dabei sein mit einer langfristigen Buy&Hold-Strategie. So zuverlässig die Börse langfristig ist, so gefährlich kann sie aber auch kurzfristig sein. Ende des Jahres gibt es einen deutlichen Kurseinbruch. Die Rendite meins Depots beträgt -12,7%, während ein MSCI ACWI -4,9% gemacht hätte. Warum ist meine Rendite schlechter? Nun, einerseits "hin und her macht Taschen leer" denn ich habe im Jahresverlauf umgeschichtet und auch meinen Broker gewechselt, andererseits ist ein Teil des Depots erst im Jahresverlauf dazu gekommen, konnte also kaum Rendite erwirtschaften, hat aber den Rücksetzer am Jahresende voll mitgenommen.

Ausgaben: Seit 2017 führe ich ein Haushaltsbuch oder anders gesagt erfasse ich Ausgaben mit einer App und am Monatsende trage ich das dann in eine Exceltabelle ein. Ich setze mir keine Budgets, aber der Effekt ist trotzdem stark - alleine dadurch, dass ich es mir bewusst mache und die Zahlen tracke. Manchen Ausgaben erscheinen mir in einem anderen Licht. Ich steigere meine Sparquote deutlich.

Einnahmen: Seit 2017 arbeite ich auch mehr daran beruflich voranzukommen. Vielleicht trete ich auch bestimmter auf. In 2018 bekomme ich zwei größere Fortbildungen/Qualifizierungen bewilligt, die ich erfolgreich abschließe. Lag mein Bruttojahresgehalt Anfang 2017 noch bei 38k, liegt es Ende 2018 bei 48k (Netto 29k).

Finanzen zum Jahresende: 51k Depot, 51k P2P, 3k Krypto, 8k Tagesgeld und Mitarbeiteraktienprogramm, 60k Fremdkapital. Ich habe 9k Verluste gemacht aber 12k gespart. Den Nettovermögenswert habe ich daher von 49k auf 53k gesteigert (+7%). Meine Gesamtanlagesumme liegt erstmals oberhalb 100k.

Fazit: Ich bin mit hohem Risiko unterwegs, einerseits durch den Fremdkapitalhebel, andererseits durch viele riskante Anlagen. Die klassische Aufteilung Risikoklasse 1-3 lässt sich schlecht anwenden. Wenn die Börse RK 3 ist, was sind dann Kryptos und P2P-Kredite? In diesem Jahr zeigt sich, dass es auch mal etwas runter gehen kann. Halte ich es aus, wenn mal größere Zahlen sich als Buchwert in Luft auflösen? Etwas Demut ist angebracht, wie vorteilhaft zuvor 2017 gelaufen war. Auf der anderen Seite habe ich klare Ziele. Die ganzen Investitionen sollen mir später ein kräftiges Zusatzeinkommen erzeugen (a) um die Rentenlücke auszugleichen, denn obwohl die Zahl auf meinem Rentenbescheid auf den ersten Blick nicht schlecht aussieht, wenn man mal die Nettorente berechnet und dann noch Inflation berücksichtigt, dann wäre das doch ziemlich mager (b) wenn es etwas besser läuft, soll es mir ermöglichen, dass ich nicht bis 67 arbeiten muss, vielleicht mag ich schon mit 63 aufhören, vielleicht auch vorher Stunden reduzieren (c) wenn es richtig toll läuft und ordentlich F##kYouMoney vorhanden ist, vielleicht mache ich mit Ende 50 schon was anderes und steige aus dem Angestelltenleben aus? Allerdings, so wahnsinnig lange ist das gar nicht mehr hin und man bräuchte dafür erschreckend große Summen. Also mal schauen wie es weitergeht und auf Kurs bleiben.

Jahresrückblick 2019

Finanzen zum Jahresanfang: 51k Depot, 51k P2P, 3k Krypto, 8k Tagesgeld und Mitarbeiteraktienprogramm, 60k Fremdkapital. Gesamtanlagesumme 112k. Nettovermögenswert 53k.

Depot: Es dürfte inzwischen klar geworden sein, mit Einzelaktien fühle ich mich nicht wohl, aber ETFs sind mein Ding. Vermutlich wäre es am besten nur einen MSCI ACWI (bzw FTSE All World) zu haben. Aber als alter Excel-Optimierer hätte ich dann nichts zu tun. Und der US-Anteil wäre ziemlich hoch. Und der EM-Anteil wäre ziemlich niedrig. Inzwischen habe ich viele Bücher / Artikel gelesen und Asset Allocations / Anlagekonzepte betrachtet. Im Prinzip teile ich die Welt in drei 'Kontinente': Americas, EMEAR (Europe, MiddleEast, Africa, Russia) und Asia-Pacific. Grob gesagt sollte jeder mit ein Drittel vertreten sein. Marktkapitalisierungsgewichtet würden zwar die USA eher nahe zwei Drittel liegen und in der Tat ist das auch der Raum, der immer wieder eine höhere Rendite liefert... aber im Sinne der Risikostreuung fühle ich mit einer Verteilung, die mehr BIP-gewichtet ist, besser. Jedenfalls habe ich mir diese Aufteilung gebastelt: 5 Teile Developed Markets und 3 Teile Emerging Markets. Konkret sieht das im Depot so aus: 3 Teile MSCI World, 1 Teil MSCI World Small Cap, 1 Teil StoxxEurope 600, 2 Teile MSCI Emerging Markets, 1 Teil China A-Aktien. Diese 8 Teile ergänze ich dann noch mit 2 Teilen REITs und 2 Teile Anleihen, so komme ich insgesamt auf 12 Teile für mein Depot. Im Laufe des Jahres investiere ich 20k ins Depot. Die Rendite beträgt 14k, das sind 21%. Ein MSCI ACWI hätte 29% gebracht. Meine Underperformance kommt aber auch daher, dass am Jahresanfang die Kurse stark gestiegen sind und ich einige Anteile erst im Laufe des Jahres gekauft habe.

P2P: Es läuft gut. Die Rechnung ist einfach, bei einem durchschnittlichen Zinssatz von 12% erhält man 1% pro Monat. Bei Mintos halte ich 15-20k, bei anderen 'etablierten' P2P-Plattformen je 5k. Außerdem nehme ich noch ein paar P2P-Plattformen dazu mit 2-3k. Und im Herbst will ich auch bei den Businessloan-Plattformen dabei sein, wo Zinsen von 20% winken; dort investiere ich je 500€. Am Jahresende habe ich 7k Zinsen verdient - aber im nächsten Jahr wird es viele P2P-Ausfälle geben und die Businessloans mit 20% werden sich als Scam herausstellen.

Krypto: Die Kurse bleiben unten. Ich habe ungefähr einen halben Bitcoin und verschiedene Altcoins, die ich mit meiner Top10-Strategie gekauft hatte. Bitcoin ist zwar sehr stark gefallen, aber die Altcoins sind noch viel stärker gefallen. Bei -95% braucht man ja +2000% um wieder beim Ausgangswert zu sein. Das sieht hoffnungslos aus. Insbesondere übrigens bei Iota, einem Projekt was gerade in Deutschland gehyped wurde. Irgendwie scheinen Anlagen, die in Deutschland beliebt sind, selten gut zu laufen. Die Altcoins sind insbesondere deshalb abgestürzt, weil sie keine reale Anwendung haben, nur leere Versprechen für die Zukunft. Bitcoin und Etherum scheinen die einzigen Krypots mit realen Anwendungen zu sein. Ich verkaufe die Altcoins für wenige Euro und erhöhe meine Positionen auf 1 BTC und 10 ETH. Dafür investiere ich 5k. Kontowert am Jahresanfang war 3k, am Jahresende 8k, die Kurse haben sich also kaum bewegt (abgesehen von zwischenzeitlich 50% rauf und runter).

Mitarbeiterprogramm: Hier bin ich inzwischen auch kräftiger dabei und nutze die positive Aktienentwicklung meines Arbeitgebers. In verschiedene Aktienprogramme gehen monatliche Beträge von meinem Gehalt.

Fremdkapital: Der große Ratenkredit läuft, der Angebotskredit mit -0,4% ist bald zurückgezahlt. Mein Schufa-Score erholt sich langsam. Ich beschäftige mich mehr mit dem Thema Wertpapierkredit/Marginkredit. Deutsche Broker wollen 4-6% dafür, das finde ich sehr teuer. Bei Interactive Brokers gibt es das für 1,5%. Bisher bin ich davor zurückgeschreckt, weil ich dann die Steuern von meinem Depot selbst machen muss. Aber nun wage ich den Schritt und ziehe mit meinen Depot um zu IB. Mit einem Hebel von 1,3 fühle ich mich wohl d.h. ich kann mehr ETFs halten als ich Geld hinterlege, oder anders ausgedrückt ich bekomme hier Geld für 1,5%, was ich für Investitionen verwenden kann.

Ausgaben: Bisher war ich immer Eigentümer meines Autos. Langsam wird es Zeit für ein neues Auto. Wieviel Auto brauche ich wirklich? Ich entscheide mich für ein kleineres Modell und dafür es nicht mehr zu kaufen sondern zu leasen. Ich schließe einen Leasingvertrag mit einer Rate von 120 Euro ab. Das frei gewordene Geld vom Autoverkauf nutze ich zum anlegen (Anfang nächsten Jahres, daher nicht in der Sparrate von diesem Jahr enthalten).

Finanzen am Jahresende: 83k im Depot, 59k in P2P, 8k Krypto, 12k Tagesgeld/Mitarbeiteraktienprogramm, 79k Fremdkapital. 162k Gesamtanlagesumme. Ich habe meinen Nettovermögenswert gesteigert von 53k auf 83k (+57%). Ich habe 20k Rendite gemacht (29% bezogen auf Nettovermögenswert) und 10k gespart.

Fazit: Finanziell ein super Jahr, wieder einen großen Schritt weitergekommen. So könnte es gerne weiterlaufen... tut es aber nicht, denn im nächsten Jahr soll es einige böse Überraschungen geben. Außerdem habe ich ungefähr doppelt so viel angelegt, wie ich eigenes Geld habe. Mit meiner Sparquote von 45% bin ich ganz zufrieden und es fühlt sich nicht so an als würde ich verzichten, auch wenn mein Auto nicht zum angeben taugt.

@mrtn17 würdest du sagen, dass sich der Wertpapierkredit in Summe gelohnt hatte und ob es dich beim Vermögensaufbau motiviert hatte? Oder war es zu viel Risiko in Summe. Planst du weiterhin damit zu arbeiten?

@natman das wird sich im Jahresbericht 2020 zeigen 😉

Im Crash wirkt der Hebel in die andere Richtung.

Hi Mrtn17,

liest sich bisher äußerst amüsant, ja fast sogar ein Striptease aus positiven und auch negativen Erfahrungen. Von mir ein großes Dankeschön fürs teilen und großen Respekt für das benennen von den negativen Erfahrungen. Das macht die sehr sympathisch.

Ich hoffe daß es nicht bei dem 2020 Bericht bleibt und wir etwas mehr von dir erfahren würden mit der Zeit.

LG

Super Reihe bisher. Bin gespannt auf 2020.

Du scheinst Deine Finanzen ja auch vorher schon getrackt zu haben ohne groß zu investieren.

Wie bist Du dazu gekommen? Nur aus Lust an Excel? Oder gab es dafür auch ein Erlebnis?

Du scheinst Deine Finanzen ja auch vorher schon getrackt zu haben ohne groß zu investieren.

Wie bist Du dazu gekommen? Nur aus Lust an Excel? Oder gab es dafür auch ein Erlebnis?

Eigentlich investiere ich schon immer. Als Kind aufs Sparbuch, als junger Erwachsener im Techboom wenige Aktien mit sehr kleinen Werten und ab dann ein paar Investmentfonds - nur dass ich die eher dann gekauft habe, wenn alle davon geredet haben/die Kurse oben waren und eher dann verkauft habe, wenn es Angst gab/die Kurse unten waren. Ich habe leider keine richtigen Aufzeichnungen mehr von 2008/2009, aber im Prinzip ist es da auch so gelaufen. Ich hab dann immer sowas gemacht wie monatlich 100 oder 150 Euro monatlich in einen Investmentfonds einzahlen und wenn dann 5k oder 10k zusammengekommen sind, schön, dann kann man das Geld ja für Auto oder Urlaub verwenden. Der Gedanke wirklich größere Summen langfristig anzulegen kam mir eigentlich nicht - einerseits wozu auch, andererseits hatte ich wohl unbewusst das deutsche Mindset, dass die Börse eine Zockerbude ist und es dort böse Crashs gibt. Erst mit Ende 30 fing ich dann an mir meinen Rentenbescheid mal genauer anzuschauen und auch das Kleingedruckte zu lesen - und ich merkte auch, dass der Kontostand von Kapitallebensversicherung und betrieblicher Altersvorsorge irgendwie kaum mehr wurde. Gab es ein konkretes Erlebnis? Hm, vielleicht als ich 2016 überlegte mir ein teureres Auto zuzulegen? Ich hätte es mir leisten können, aber ich wäre dann pleite gewesen - nicht verschuldet, aber fast ohne finanzielle Reserven. Und dann dachte ich, das kann doch eigentlich nicht sein mit den finanziellen Reserven und was ist eigentlich im Alter? Ich fing an zu lesen und mich mehr mit dem Thema zu beschäftigen. Und irgendwann sah ich ein Langfristchart von der Börse und darin sahen die Crashs nicht mehr so böse aus - vor allem stieg es kontinuierlich an, wenn man mal über die Jahrzehnte schaute. Nun hatte ich einen Grund, ein Ziel, Geld anzulegen und die Angst vor der 'Zockerbude' war auch weg. Das war so um den Jahreswechsel 2016/2017. Allerdings war ich auch spät dran - hätte ich mal 20 Jahre früher angefangen. Also beschloß ich ordentlich Gas zu geben.

Jahresrückblick 2020

Finanzen am Jahresanfang: 83k im Depot, 59k in P2P, 8k Krypto, 12k Tagesgeld/Mitarbeiteraktienprogramm, 79k Fremdkapital. 162k Gesamtanlagesumme.

Situation im Februar: Es hat sich alles weiter positiv entwickelt und ich habe einen Meilenstein erreicht: 100k Nettovermögenswert! Ich bin stolz drauf. Weiterhin bin ich voll investiert und recht stark gehebelt.

Situation im März: Pandemie! So langsam realisiere ich was dieses Wort bedeutet. Die Aktienkurse rauschen nach unten. Anfangs freue ich mich nach den ersten Kursrücksetzern über Einstiegskurse und kaufe etwas nach. Aber ich habe kaum Cash, bin ja voll investiert. Der Plan für diesen Fall ist es ja, von P2P zu ETF umzuschichten. Aber auf vielen P2P-Plattformen kommen plötzlich keine Rückzahlungen mehr. Wo sonst die Kreditnehmer immer ihre Paydayloans zurückzahlten, zahlt nun auf einmal keiner mehr. Aber Mintos hat ja einen Zweitmarkt, dort wird man normalerweise seine Kredite in Minuten los, wenn man -0,1% Abschlag gibt. Am 11.3. verkaufe ich so 10% meines Mintos-Portfolios, muss aber schon -1% Abschlag geben. Morgens am 12.3. realisiere ich, dass wir es mit einem großen Crash zu tun haben und dass Liquidität wirklich gefragt ist. Ich drücke bei Mintos auf "alles verkaufen", aber der Zweitmarkt ist völlig überlastet und andere bieten inzwischen Kredite mit -10% Abschlag an. Nichts zu machen. Es bleibt nur darauf zu warten, wie die Kredite zurückgezahlt werden. Bei 30 Tage Kreditlaufzeit und 60 Tage Buyback bei Nichtzahlung sollte das eigentlich innerhalb einiger Wochen gehen. Ich blicke auf mein Kryptoportfolio. Im Februar hatte der Bitcoin über 10.000 notiert. Am 12.3. fällt er von 8.000 auf unter 5.000. Dabei reißt er die 200-Wochen-Linie, die in allen vorherigen Krisen als letzte Unterstützung gehalten hatte. Und der Aktienmarkt! Ich lese und schaue viele Berichte. In New York wird der Handel mehrmals angehalten, weil die Kursstürze zu groß sind. Dot-Com-Crash und Finanzkrise waren dagegen ja Kindergarten. Anfangs wird der Absturz mit 1987 verglichen, aber als dieser Vergleich übertroffen wird, gibt es nur noch einen Vergleich: 1929. Uff. Inzwischen schaue ich mehrmals täglich in mein Depot. Ich hatte den Marginkredit mit einem Hebel von 1,3-1,5 konstruiert, sodass ich mir einen 30-40% Kursrückgang leisten kann ohne weiteres Geld einzuzahlen, bevor es zu einem Margin Call kommt. Eigentlich sollte ja reichlich Zeit sein, währenddessen Geld von P2P aufs Depot zu überweisen. Die Börse fällt aber immer stärker und immer schneller und niemand weiss, wie weit es gehen wird. Mehrere Monatsgehälter zeigt mein Depot an manchen Tagen als Tagesverlust an, das ist neu für mich. Ich habe zwar keine schlaflosen Nächste, aber bin recht beeindruckt. An Nachkaufen denke ich nicht, da ich überzeugt bin, dass es weiter runter geht.

Situation in April: Der Absturz der Börsenkurse ist gestoppt und es ist wieder etwas nach oben gegangen. Vermutlich nur eine technische Gegenbewegung. Jedenfalls sind meine Finanzen unter Kontrolle. Waren sie eigentlich die ganze Zeit, hat sich nur nicht so angefühlt. Beim Marginkredit hatte ich zu keiner Zeit weniger Puffer als 20-25% Abstand zum Margincall, da ich doch alle paar Tage etwas Geld von P2P abziehen konnte und umgeschichtet habe. Wie wird es an der Börse weitergehen? Ich nehme meine ETF-Käufe wieder auf. Ich glaube nicht wirklich an eine V-förmige Erholung, aber man weiss ja nie.

Depot: Im Juli ziehe ich mein Depot von Interactive Brokers zu Degiro um. Die Benutzeroberfläche bei IB ist nervig kompliziert, bei Degiro viel angenehmer. Außerdem bietet Degiro bessere Margin-Konditionen, was der Hauptgrund für den Wechsel ist. Da es kein Brokerumzug innerhalb Deutschland ist, verkaufe und kaufe ich die ETFs. So fallen auch Steuern an. Zukünftig sollte ich sowas nicht mehr machen. Im weiteren Jahresverlauf setze ich meine ETF-Käufe fort. Am Jahresende habe ich unter dem Strich für 46k gekauft. Mein Depot ist nun 130k wert. Ich habe in 2020 eine Rendite von 1,4% erreicht. Ein MSCI ACWI hätte 6,7% gemacht.

P2P: Mitte März hatte ich 70k in P2P. Fast überall gibt es Probleme. Mein Mintos-Portfolio lag im März bei 23k, davon fallen 5% aus. Andere haben deutlich höhere Ausfallraten, im Durchschnitt fallen bei Mintos 10% aus. Es zahlt sich aus, dass ich die Kreditgeber einzeln gesteuert habe und auf die Risikobewertungen geachtet habe. In einigen Fällen hatte ich aber auch einfach einen Informationsvorsprung. Da tauchten nachmittags Meldungen auf, dass ein Kreditgeber in Schieflage ist, abends habe ich meine Anteile am Zweitmarkt verkauft und am nächsten Morgen wurde der Kreditgeber dann bei Mintos gesperrt (inzwischen handhabt Mintos das anders und sperrt die Kreditnehmer dann direkt am Zweitmarkt). Bei Dofinance habe ich 5k in indonesische Kredite investiert und das Land wird hart von Covid getroffen. Im Laufe des Jahres kann ich nur 1,5k rausziehen. Bei den anderen 3,5k ist es fraglich, ob ich das Geld nochmal wiedersehe. Bei Lenndy habe ich 3k investiert und auch hier gibt es größere Probleme. Die Hälfte kann ich im Jahresverlauf rausziehen. Bei Iuvo habe ich auch 3k investiert. Hier mache ich mir auch Sorgen, kann aber im Laufe des Jahres alles Geld rausziehen. Ähnlich bei Bondster: 4k investiert und 3,5k bekomme ich raus. Andere Plattformen wie Peerberry, Estateguru, Viainvest laufen weiter gut ohne größere Probleme. Ach ja, es stellt sich heraus, dass die Business-Lending-Plattformen, die mit Zinsen von 20% geworben hatten, Betrug waren. Covid liefert ihnen anfangs die perfekte Ausrede, sämtliche Kredite nicht mehr zu bedienen. Später tauchen die Plattformen dann ab. Insgesamt hatte ich hier 2k drin, hatte anfangs noch 500€ raus bekommen, somit 1,5k verloren. Ende des Jahren hat mein P2P-Portfolio eine Größe von 54k und ich habe 2,6% Rendite gemacht.

Krypto: Mein Kryptokonto ist zu Jahresanfang 8k wert und im Laufe des Jahres investiere ich 1k. Zwischenzeitlich geht es heftig runter, aber gegen Ende des Jahres ziehen die Kurse kräftig an. Ich werde auf ETH2.0 aufmerksam und beschließe 12 ETH zu staken (hinterlegen mit Zinsen). Dafür wähle ich Binance aus. Wo ich schon bei Binance bin, bestelle ich mir im Dezember dort auch die neue Visa-Karte. Sie kostet nichts und wenn man ein paar BNB (den Coin von Binance) hinterlegt, bekommt man auf alle Kreditkartenumsätze netten Cashback. Ich kaufe 10 BNB und ärgere mich, dass der Kurs schon von 20$ auf 30$ gestiegen ist. Jedenfalls, die Kryptokurse sehen am Jahresende sehr gut aus. Mein Konto ist nun 34k wert und ich habe in 2020 eine Rendite von 265% gemacht.

Mitarbeiterprogramm: Ein Aktienpaket wird fällig. Das Warten hat sich gelohnt, es hat sich super entwickelt. Leider muss man die Gewinne voll versteuern. Dennoch bleibt ein Gewinn von 10k.

Finanzen am Jahresende: 130k Depot, 54k P2P, 34k Krypto, 35k Mitarbeiterprogramm, -102k Fremdkapital. 253k Gesamtanlagesumme. Ich konnte meinen Nettovermögenswert von 83k auf 151k steigern (+82%). Ich habe 38k Rendite gemacht (33% bezogen auf den Nettovermögenswert) und 30k gespart. Meine Rendite ist erstmals größer als mein Angestellten(netto)einkommen.

Fazit: Was für ein Jahr. Im ersten Halbjahr ein Katastrophenszenario, im zweiten Halbjahr ein Bullrun. Was habe ich gelernt? Mein Fremdkapital-Margin-System mit P2P-Backup funktioniert, aber es ist ein Spiel mit dem Feuer. Ich kann gut verstehen, dass der allgemeine Ratschlag lautet man solle nicht mit Fremdkapital investieren. Der Hebel wirkt eben in beide Richtungen. Und ich kann auch gut verstehen, dass es etwas anderes ist, sich einen Crash theoretisch zu überlegen und einen Crash mit echten Geld zu erleben. Glückwunsch an alle Anleger, die am Tiefpunkt mehr investieren - ich glaube aber, dass das nicht so viele sind. Es ist ja gerade die Eigenschaft des Tiefpunkts, dass dann alle glauben es ginge noch weiter runter. Und wer von fallenden Kursen überzeugt ist, kauft nicht. Habe ich bisher noch mehr oder weniger gedacht, ich könne etwas Markttiming machen, muss ich mir eingestehen: ich kann es nicht. Ich setze nun umso mehr auf zwei Bausteine: eine feste Asset Allocation (60% Ziel für das Depot mit der im Vorjahr beschriebenen 12er Aufteilung) und regelmäßige Einzahlungen (in jeder Börsenphase).

@mrtn17 crazy Jahr. Das Fazit finde ich am besten und bei mir hat sich beim Lesen etwas Gänsehaut gebildet. Ich werde vermutlich auch noch nen kleinen Kredithebel testen, aber erst ab 500k im Depot und mehr zum Probieren und auf jeden Fall weniger % als du.

Jedenfalls habe ich mir diese Aufteilung gebastelt: 5 Teile Developed Markets und 3 Teile Emerging Markets. Konkret sieht das im Depot so aus: 3 Teile MSCI World, 1 Teil MSCI World Small Cap, 1 Teil StoxxEurope 600, 2 Teile MSCI Emerging Markets, 1 Teil China A-Aktien. Diese 8 Teile ergänze ich dann noch mit 2 Teilen REITs und 2 Teile Anleihen, so komme ich insgesamt auf 12 Teile für mein Depot.

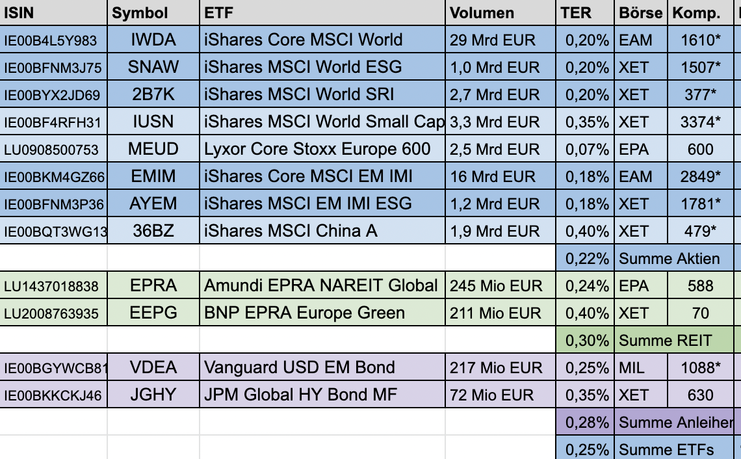

Kleines Update zum Depot - das habe ich ja bei Degiro und dort gibt es keine Sparpläne. Ist bei den geringen Transaktionskosten auch kein Problem (und neuerdings sind die iShares ganz kostenlos). Ich kaufe immer so 500-600€ in den ETF, der gerade von der Aufteilung her hinten liegt. So mache ich auch ein automatisches Rebalancing. Um bei meiner Aufteilung zu erkennen, welcher ETF gerade hinten liegt, war ich auf Excel angewiesen. Irgendwie störte mich das ein wenig; ich bevorzuge KISS (keep it simple, stupid). Gottfried Heller schreibt ja auch, man solle seine ETFs gleich verteilen. Also habe ich die 3 Teile MSCI World statt in einen ETF nun in drei ETFs aufgeteilt - und die 2 Teile Emerging Markets auch tatsächlich in zwei ETFs. So bilde ich seit dem Frühjahr diese 12er Aufteilung auch tatsächlich mit 12 ETFs ab. Das ist jetzt viel einfacher, da ich einfach auf die Summen im Depot schauen kann - jeder ETF sollte die gleiche Summe haben. Liegt ein ETF hinten, so ist es der, den ich dann nachkaufe. Das nachkaufen selbst war bisher ein wenig unregelmäßig, weil ich bis letztes Jahr mehr oder weniger bewusst noch etwas Markttiming versucht habe, aber nun wollte ich das mehr automatisieren. Ich habe überlegt, welche Sparrate ich die nächsten Jahre durchhalten kann. Diese ist höher als die reine Sparrate von meinem Cashflow, da ich insgesamt mehr von P2P nach ETF umschichten will; außerdem rechne ich noch mit ein paar Erträgen aus dem Mitarbeiteraktienprogramm. Ich kaufe nun seit dem Frühjahr jeden Montag einen ETF für 500-600€. Das sollte als wöchentliche Sparrate die nächsten Jahre hoffentlich ganz gut hinhauen und das Depot weiter wachsen lassen. Dies sind meine ETFs - alle thesaurierend und physisch (siehe Bild). Ich weiss, dass 12 ETFs eigentlich zu viel sind, habe mir aber diese Aufteilung sorgfältig zurecht gebastelt und mag daher dabei bleiben.

@mrtn17 schönen Zoo von ETFs hast du. Ich finde dein Vorgehen gut durchdacht, hätte persönlich die Anleihen ETFs erst ab höherem Vermögen dazugenommen.

Also habe ich die 3 Teile MSCI World statt in einen ETF nun in drei ETFs aufgeteilt - und die 2 Teile Emerging Markets auch tatsächlich in zwei ETFs. So bilde ich seit dem Frühjahr diese 12er Aufteilung auch tatsächlich mit 12 ETFs ab. Das ist jetzt viel einfacher, da ich einfach auf die Summen im Depot schauen kann - jeder ETF sollte die gleiche Summe haben. Liegt ein ETF hinten, so ist es der, den ich dann nachkaufe

Interessanter Ansatz, und 100% KISS!

Überhaupt ein spannendes Thema, lese hier gerne weiter…