Das coole an einer eigenen Internetseite ist, dass man damit machen kann, was man will.

Das coole an einer eigenen Internetseite ist, dass man damit machen kann, was man will.

Der Maschinist z.B. hat echte Freude dabei, Artikel zu schreiben, sich auszutauschen und dabei auch Dinge beim Namen zu nennen.

Unter anderem auch, weil es sonst fast niemand tut.

Er schreibt zum Beispiel neben extrem lohnenswerten Dingen auch über Anlageprodukte, die generell oder im aktuellen Marktumfeld keinen Sinn machen aber dennoch beworben und von viel zu vielen Menschen dann nachgemacht werden unter dem Motto:

„Niemand hat die Absicht, Dir Blödsinn zu empfehlen!“

Die Nachahmer tun es meistens aus dem Grund, weil sie bisher noch keine bessere Anlage-Idee kennen oder sie das Thema (noch) nicht wirklich verstanden haben.

Die Vorturner tun es, weil sie entweder beweisen wollen, dass sie Recht haben oder damit wirklich Geld verdienen können (aber nicht mit der Sache selbst, sondern mit den Nachahmern).

Und einige der Produkte waren sogar in einem anderen Umfeld einmal sinnvoll, jetzt aber nicht mehr.

Um herauszufinden, welche das sind und was du stattdessen am besten tust, starten wir nun auf unserer Reise durch diverse Geld- & Anlageprodukte.

Das Motto dabei lautet: Welche davon sind auch in den 20er Jahren des 21.ten Jahrhunderts eine gute Wahl?

Bargeld, Tagesgeld & (Staats-) Anleihen

Die westlichen Staaten haben ein Problem – Zu viele Schulden!

Die großen Notenbanken kamen Ihnen deshalb zur Hilfe und kauften, neben einem festgelegten Zentralbankzinssatz nahe 0%, diese Staatsschulden in Form von Anleihen im großen Maßstab auf und nehmen diese mit in die Notenbankbilanz.

Was kommt nach Null? – Quantitative Easing!

Das heißt Nullzinspolitik trifft „Quantitative-Easing“. Eine „interessante“ Kombination.

Es spricht zwar fast niemand darüber aber in Wirklichkeit werden die Staatschulden dadurch effektiv vom Markt genommen und bestehen nur noch fiktiv in den Büchern der Notenbanken.

Niemand sollte glauben, dass diese überbordenden Schulden irgendwann einmal zurückgezahlt werden, ohne dafür wieder neue Schulden aufzunehmen um das Problem damit immer weiter in die Zukunft zu verlagern.

Und die Historie gibt uns recht bei dieser Vermutung.

Außerdem ist es bei diesen einmal in Zentralbankhand befindlichen Staatsschulden nur noch ein kleiner Schritt, diese Verbindlichkeiten irgendwann aus der Notenbankbilanz ersatzlos zu streichen und die aufgekauften Staatsschulden einfach verschwinden zu lassen.

Das hört sich zwar einerseits nach einem Taschenspielertrick aber zweitens auch vergleichsweise mühelos an.

Und weil es das für unsere gewählten Volksvertreter im Vergleich zu anderen deutlich unpopuläreren Maßnahmen wie Ausgaben streichen oder neue Steuern erheben auch ist, wird der ganze Vorgang mittlerweile als „alternativlos“ bezeichnet und mehr oder weniger stillschweigend geduldet.

Neben dem Fakt, dass durch diese Vorgehensweise der Zins bei Staatsanleihen mehr oder weniger verschwunden ist und die Renditen langlaufender Staatsanleihen einiger vergleichsweise noch seriösen Schuldnerländer mittlerweile selbst nominal im negativen Zinsbereich liegen, tut die Inflation Ihr übriges und drückt die Realrendite tief in negatives Terrain.

Deutsche 10-jährige Staatsanleihen mit einem aktuellen Negativzins von ca. 0,5%, haben dadurch nach Berücksichtigung der Inflation eine „Gesamtrendite“ nach 10 Jahren „Anlagedauer“ von ca. minus 20%.

Aus einhundert investierten Euro werden nach 10 Jahren also reale 80 Euro.

Ganz schön krass, oder. Und in den nächsten Jahren könnte zu diesen schon negativen Nominalrenditen noch eine steigende Inflation hinzukommen, die dann real für alle Geld- und Anleihebsitzer noch größere Verluste bringt. Für die überschuldeten westlichen Demokratien wird diese Lösung immer reizvoller und dann als Kommunikation für den Bürger „alternativloser“.

Die Zentralbanken haben ja schon bewiesen, dass sie diesen Weg mitgehen.

Aber wer sich darüber beklagt und fordert, dass diese Art des Staatsschuldenabbaus sofort aufhört, erreicht damit kaum etwas und verschwendet nur seine Energie.

- Die richtige Frage für Dich lautet deshalb: „Worin soll ich investieren, damit mich diese Vermögensentwertung nicht trifft?“

- Und die erste Erkenntnis lautet: Auf jeden Fall schon einmal nicht in Staatsanleihen der westlichen Demokratien!

Bei Tagesgeld, Sparbüchern und Bareinlagen sieht es seit einigen Jahren leider nicht besser aus.

Aus der nominalen „Nahe-Nullrendite“ wird auch hier real nach einer Dekade ein größerer zweistelliger prozentualer Vermögensverlust.

Trotzdem halten die deutschen Bürger immer noch mehrere Billionen Euro auf diesen in alten Zeiten auch nicht besonders profitablen aber zumindest die Inflation ausgleichenden Anlageprodukten.

Außerdem kommt hier zu der realen Negativrendite noch das Ausfallrisiko der Banken hinzu. Die ersten 100.000 Euro sind je Kunde zwar bei einer Bankenpleite in Deutschland geschützt, aber es ist trotzdem nicht schön, dass als Betroffener dann zu erleben.

Einen kleineren Teil des eigenen Vermögens auf Giro- oder Tagesgeldkonten zu halten, ist sicher in Ordnung und einige Monatsausgaben sollte man sowieso immer als Liquiditätspuffer zur Verfügung haben. Das kann man dann auf einem Tagesgeldkonto wie hier hinterlegen.

Aber das reicht dann auch, wenn nicht bald größere einmalige Anschaffungen ins Haus stehen, die beglichen werden müssen.

Falls Du also aktuell noch dazu gehörst und zu große Vermögensanteile auf Bankkonten hältst, gilt es zumindest einen Teil von Deinem ganz real und schmerzhaft an Wert verlierendem Vermögen in sichere Produkte anzulegen, die neben dem Inflationsausgleich auch langfristig für eine Realrendite sorgen.

Und damit gehen wir auch schon weiter in unserer Finanzproduktreise.

Einige Menschen, die dem realen Negativzins bei Tagesgeld und Staatsanleihen ausweichen wollen, schauen interessiert auf die Anleihe-Nische der –

Hochzinsanleihen

Diese werden entweder von Unternehmen oder Staaten mit schon zweifelhafter Kreditwürdigkeit herausgegeben und mittlerweile sogar von privaten Schuldnern auf sogenannten Peer to Peer Börsen vermarktet.

Doch leider gibt bei sehr vielen Hochzinsprodukten auf Geldbasis ein Problem.

Der dort offerierte hohe Zins ist nur ein Teil dieses Spiels und die Gesamtrendite dieser riskanten Produkte spricht oft eine ganz andere Sprache.

Warum ist das so?

Erstens ist nach Berücksichtigung der Besteuerung auf die gesamte Ausschüttung inkl. des Zinsanteils der eigentlich nur die Inflation abdecken soll, die ehemals hohe Verzinsung real deutlich niedriger.

Aus einem aktuell eigentlich bemerkenswerten Nominalzins von z.B. 2,7% wird bei einem sich entwertendem Geldprodukt real nach deutscher Abgeltungssteuer eine Realrendite von 0%, wenn man von einer langfristigen Inflationsrate von 2% ausgeht und die Zinsen mit der deutschen Abgeltungssteuer belastet.

Und dabei wurde dann noch nicht das mit steigender Verzinsung größer werdende Ausfallrisiko des Anleiheherausgebers abgegolten, das besonders in einer Rezession die Realrendite oft deutlich in den negativen Bereich drückt.

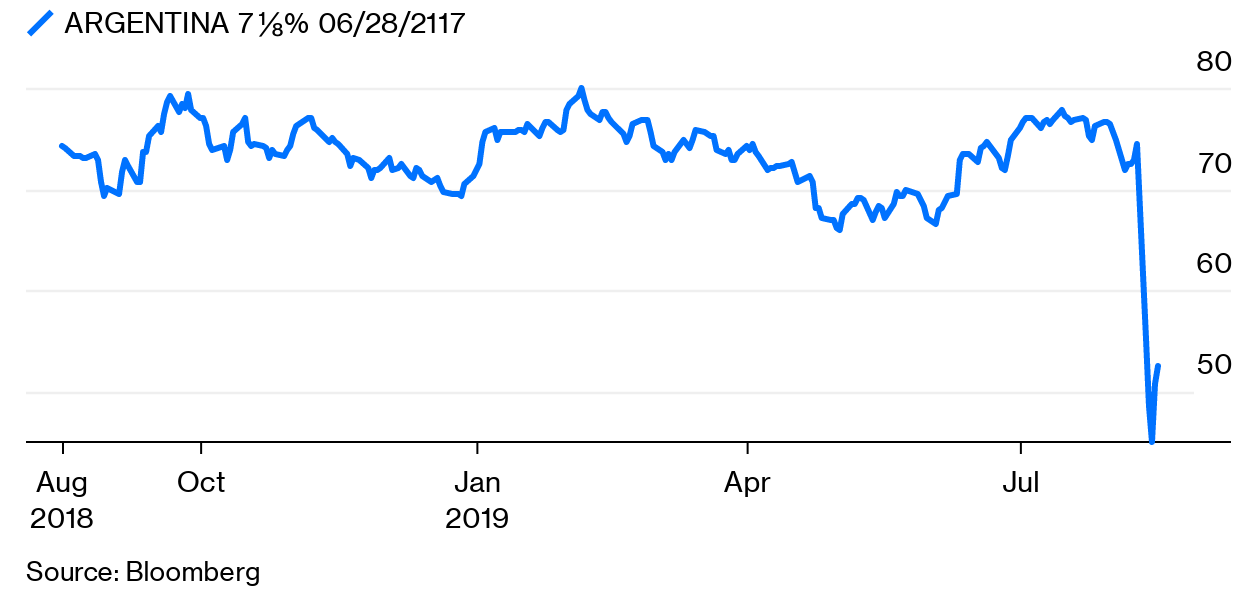

Wer würde Argentinien nicht für 100 Jahre Geld leihen?

Wer das Thema dann bis ins Extrem reiten will und auf hochspekulative Junk Bonds oder P2P-Konsumkredite setzt, konnte z.B. auch im deutschsprachigen Raum im Corona Crash miterleben wie sich die Kreditausfälle häuften und selbst der Fortbestand der privat geführten und haftungsbefreiten Kreditbörsen nicht mehr sicher war.

Die Peer to Peer – Idee hört sich auch im Konsumkreditbereich auf den ersten Blick prima an und in anderen Bereichen wie beim Immobilieninvestment macht sie auch mehr Sinn, wenn dort als Kreditsicherheit ein wahrer Wert entgegen steht.

Aber im Konsumkreditbereich ist das nicht der Fall. Und wenn man dort den Cashflow am dringendsten braucht (in einer Rezession / Börsencrash) bricht er zusammen, weil viele der Kreditnehmer mit geringer Bonität sehr schnell zahlungsunfähig werden und man steht im Regen.

Freiheitskämpfer wissen das schon länger

Vor Corona wurden diese ungesicherten Konsumenten – Ramschkredite trotzdem wie geschnitten Brot an die Frau und den Mann gebracht. Jetzt nach dem Crash haben viele Geldgeber erstmals das wahre Risiko verstanden. Und das inkl. der Erkenntnis, dass von der verlockenden Gesamtrendite unter Einbezug der Kreditausfälle zu Krisenzeiten über einen gesamten Wirtschaftszyklus real nicht mehr viel übrig bleibt.

Also ein guter Versuch aber leider auch hier oft ein Satz mit X.

Die Profiteure dieser Anlageklasse sind neben den haftungsbefreiten Kreditbörsen oft die Werber, die mit üppigen finanziellen Entlohnungen die Affiliatemaschine am Laufen halten.

Die gesamte Anlageklasse der geldbasierten Produkte vom Tagesgeld bis hin zu den Anleihen ist also aktuell im Nullzinsumfeld keine echte Anlageoption.

Und wenn das so ist, wie sieht es dann mit Sachwerten aus?

Das ist eine gute Frage, lieber Leser!

Die kurze Antwort darauf lautet: Auf jeden Fall besser.

Sachwerte gleichen prinzipiell neben der möglichen Rendite die Inflation automatisch mit aus, wenn die Sache selbst zumindest Ihren eigentlichen Wert erhält.

Aber auch hier gibt es einige Dinge zu beachten, wenn man nachher nicht mit leeren Händen dastehen will.

Unser nächstes Beispiel macht das deutlich.

Edelmetalle

Gold und Silbermünzen erfreuen sich durch die Preissteigerungen der letzten Jahre wieder einer steigenden Beliebtheit. Und aus historischer Sicht hat Gold seit tausenden Jahren auf sehr lange Sicht zumindest ganz grob seinen Wert erhalten.

Also auf jeden Fall ein besseres Anlageprodukt als eine Geldanlage, oder?

Nicht so schnell.

Die beiden Probleme dabei heißen „auf sehr lange Sicht“ und „Werterhalt“ und keine Wertsteigerung.

Gold behält auf sehr lange Sicht seinen realen Wert. Und solange kein Goldmeteorit auf die Erde fällt, wird sich daran wahrscheinlich nicht viel ändern.

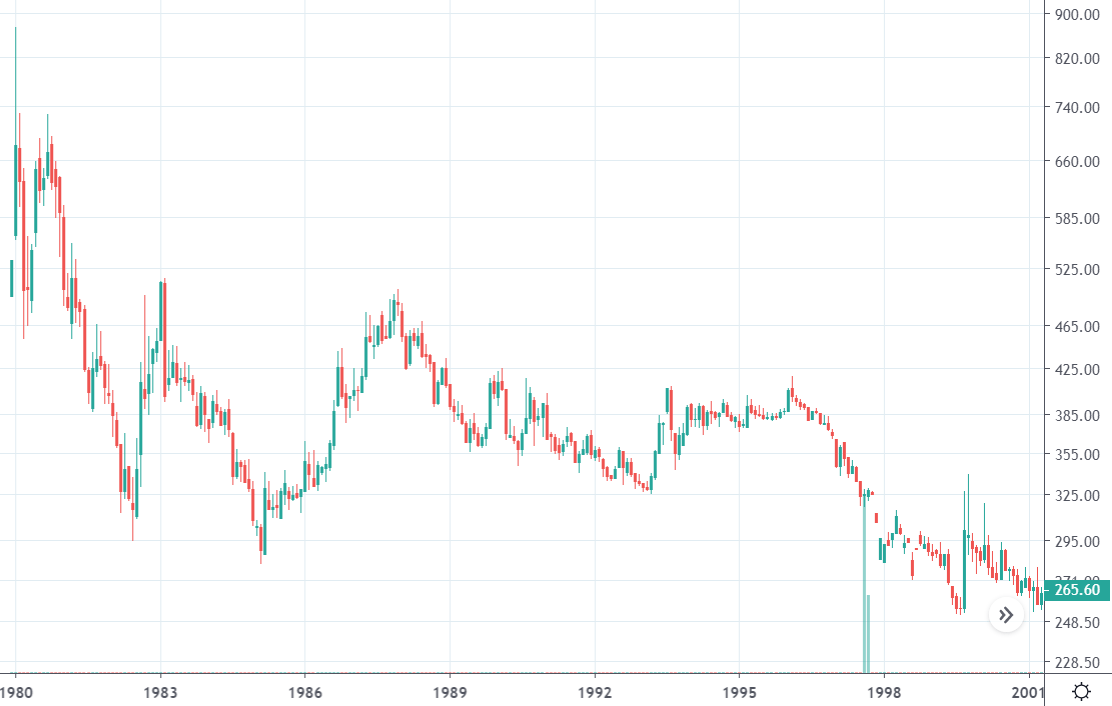

Aber die Preise von Edelmetallen inkl. Gold bewegen sich dabei in sehr starken Trends.

Der Goldpreis betrug Ende 1979 in der Spitze z.B. mehr als $800 pro Unze (nach aktueller Kaufkraft ca. $2.000) und danach fiel der Preis dieses Edelmetalls über einen Zeitraum von 20 Jahren auf einen Wert nahe $250.

Wie „langfristig“ sind 20 Jahre?

Das heißt nach zwanzig Jahren gab es im schlechtesten Fall eine Drittelung des Vermögenswertes und nach Inflation war der Verlust noch deutlich größer.

Als Vorwegnahme einer weiteren Anlageklasse gibt es beim US-Aktienmarkt historisch keinen einzigen Betrachtungszeitraum bei dem nach 20 Jahren Investitionsdauer eine Anlage in den Gesamtmarkt eine negative Rendite hatte.

Als Ergebnis ist Gold als Vermögensbeimischung mit dem Ziel des Werterhaltes in Ordnung. Und Gold war auch historisch in Zeiten schwacher Aktienmärkte eher stark und sorgte so für eine verminderte Vermögensvolatilität.

Für Spekulanten sind die Gold Trends auch interessant.

Aber als DAS primäre Investitionsprodukt für den eigenen Vermögensaufbau sollte man Gold nicht sehen. Es produziert keine Realrendite und schwankt über lange Zeiträume um einen real gleichbleibenden Wert.

Kommen wir zu einem weiteren Sachwert.

Immobilien

Zuvor Dekaden lang im Dornröschenschlaf, hat die deutschsprachige Bevölkerung durch die extrem niedrigen Zinsen und aus dem Impuls, das eigene Vermögen zu retten, nach der Finanzkrise den lokalen Immobilienmarkt für sich entdeckt.

Egal ob zur Eigennutzung oder als Vermietung. Seitdem wird besonders in städtischen Lagen gekauft, als gäbe es kein Morgen mehr.

Der deutsche Immobilienmarkt wurde durch diese Kombination in vielen Gegenden mittlerweile durch eine wahre Kaufpanik erfasst.

Die aktuellen Verkäufer kann das freuen.

Aber das Problem auf der Käuferseite ist, dass die Bewertungshöhe dieser Immobilien dadurch mittlerweile besonders in vielen Städten astronomische Höhen erreicht haben.

In München werden z.B. mittlerweile Kaufpreise von bis zu 50 Jahresmieten für eine Immobilie bezahlt. Das entspricht einer effektiven Bruttorendite vor allen Kosten von zwei Prozent.

Und eine Immobilie ist keine Aktie!

Sie verursacht neben zeitlichem Aufwand auch finanzielle Aufwendungen auf der Seite des Besitzers.

Neben diversen Steuern und Gebühren beim Kauf, sind das neben dem zeitlichen Aufwand auch oftmals komplett unterschätzte Wartungs- und Instanthaltungskosten, die die Nettorendite dieser in dem Falle zu teuer eingekauften Immobilien nach allen Kosten leider oft gegen Null oder sogar in negatives Terrain abstürzen lassen.

Das witzige daran: Im aktuellen Immobilienhype wird darüber oft einfach hinweg gesehen, weil die bisher immer weiter steigenden Bewertungen darüber hinweg täuschen, was dort eigentlich gerade passiert.

Und das Gefühl, den vermeintlich weiteren Preisanstieg sonst zu verpassen, verleitet viele Menschen zu Kurzschlusshandlungen und sie kaufen zum Teil zu völlig überteuerten Preisen.

Hier ist es wichtig, dem inneren Impuls zu widerstehen jetzt noch zu kaufen ohne nachzurechnen, nur weil alle anderen das auch machen.

Sonst geht es einem wie die Telekom Aktionäre um die Jahrtausendwende, die auch bei einem dreistelligen kgv und dem Vielfachen des aktuellen Preises noch gierig und ohne Nachzurechnen zugriffen.

Und das unter anderem, weil ein sympathischer Schauspieler so nett in die Kamera blickte.

Was ist denn ein kgv? – Dem Manfred vertraue ich einfach

Wir Menschen sind alle für ein solches Herdendenken empfänglich. Deshalb ist es wichtig, sich hier selbst zu kontrollieren um sich nicht selbst finanziell zu begraben.

Bei einem Mietpreismultiple von 30 oder mehr lohnt sich auch bei einer selbstgenutzten Immobilie im Niedrigzinsumfeld so gut wie nie ein Kauf, sondern im Fall der Eigennutzung eher eine Anmietung, wenn man die Alternativen kennt und dann auch konsequent nutzt.

Wer auf dem Immobilienumfeld aktuell noch fair bewertete Objekte in zumindest passabler Wohnlage und langfristig stabiler Makrolage findet, kann natürlich gerne einen Kauf erwägen, wenn ein solcher Immobilienkauf zum Lebensentwurf passt und er realistisch den Arbeitsaufwand dazu einplant.

Falls das für Dich in Frage kommt, findest Du z.B. hier die absolut besten Konditionen für eine Immobilienfinanzierung.

Bei den Millionär Interviews der Freiheitsmaschine gibt es schließlich auch einige Immobilieninvestoren, die durch schlaue Immobilienkäufe zum passenden Zeitpunkt ein sehr beeindruckendes Vermögen in einem relativ kurzen Zeitraum aufgebaut haben.

Eine wunderbare Sache also – wenn man weiß, was man tut!

Kommen wir nun zur Anlageklasse, mit der ein großer Teil der deutschsprachigen Bevölkerung immer noch in einer Art Hassliebe verbunden ist –

Der Aktienmarkt

Und das ist ein großer Jammer. Denn die deutschsprachigen Bürger sind statistisch gute und disziplinierte Sparer und auch gebildete Menschen. Aber auf der Finanzseite gibt es leider zu oft noch eine Lücke.

Aktien werden aus dem Grund von vielen deutschsprachigen Menschen immer noch wahlweise als Casino oder Zockerbude wahrgenommen.

Und nicht als das, was sie eigentlich sind: Nämlich die größte Wohlstandsmaschine aller Zeiten, bei der erstmals in der Menschheitsgeschichte, jeder am steigenden Wohlstand auf der Kapitalseite teilnehmen kann und dadurch nicht nur von seinem Arbeitseinkommen abhängig ist.

Welche außerordentliche Freiheit, verglichen mit der bisherigen Menschheitsgeschichte, bei der für die Massen nie mehr als Krümel übrig blieben und es so gut wie keine Möglichkeit gab, diesem Schicksal aus eigener Anstrengung zu entkommen.

Doch heute ist das alles anders. Jeder kann hier teilnehmen und investieren.

Das Problem ist, dass den jungen Menschen dieses Wissen bis heute fast nirgendwo gelehrt wird. Und wer dann nicht die Gnade eines finanzgebildeten Elternhauses hat, geht hier leider zu Beginn mit der falschen Herangehensweise heran und kämpft sich durch die oben erwähnten Blindgänger, bis er hoffentlich irgendwann neben den Immobilien auch bei Aktien landet und dann auch dabei bleibt.

Denn selbst wenn man beim richtigen Produkt angekommen ist, muss man es auch ausreichend gut verstehen um in Krisenzeiten keinen Fehler zu machen.

Denn anstatt dann passiv und möglichst breit gestreut weltweit in den Aktienmarkt zu investieren und sich allen Schwankungen, Krisen und Bärenmärkten zum Trotz in Summe über eine reale Vermögensverdopplung selbst nach Inflation und allen Steuern von ca. 13 Jahren freuen zu können, zocken viele Börsenneulingen erst einmal blind in Einzelwerten und Penny-Stocks herum und nach einer Zeit des Nervenkitzels wird oft viel Geld verloren.

Und die Menschen, die Ihr tun dann irgendwann erkennen, drehen den Börsen leider oft den Rücken zu.

Das ist sehr schade.

Wieder andere, die weitermachen und sich nun auf dem zweiten Börsenlevel befinden, machen oft den nächsten Fehler und stürzen sich auf exotische Börsenprodukte, die dann wieder nicht verstehen und die nur auf den ersten Blick hohe und sichere Renditen versprechen. Das ist zum Beispiel der –

Optionshandel

Optionen sind nach meiner Meinung vergleichbar mit einem professionellen Buschmesser.

In den richtigen Händen ein wunderbares und nützliches Werkzeug. In unerfahrenen Händen fast der Garant für ein fürchterliches Blutbad.

Das Problem an dieser Finanzproduktklasse ist das mögliche Verlustrisiko bei bestimmten Handelsarten. Während man z.B. beim Kauf von Optionen wie bei Einzelaktien auch meistens nur das eingesetzte Kapital verlieren kann, sieht es z.B. beim Schreiben von Optionen ganz anders aus.

Diese Handelsart, Optionen zu schreiben, die „aus dem Geld liegen“ und dann nach dem Verfall der Option die Prämie einzustreichen ist vor einigen Jahren auch in Deutschland erstmals im größeren Stil in diversen Blogs und YouTube Kanälen aufgetaucht.

Dort sieht es dann wie einfach verdientes Geld aus, dass damit verdient werden kann.

Bei dieser Handelsart bietet der Optionsschreiber über die Börse „aus dem Geld“ stehende Optionen an und beim erhofften wertlosen Verfall der Option fällt Ihm der ursprüngliche Optionswert beim Verkaufszeitpunkt als Prämie zugute.

Professionelle Akteure verdienen damit auch gutes Geld.

Und es funktioniert sogar bei Menschen, die das wahre Risiko noch gar nicht abschätzen können in Bullenmärkten jahrelang, bis ein kurzer, scharfer Markteinbruch wie z.B. im Frühling 2020 die eigentlich bald wertlos erhofften Optionen in unerreichte Höhen katapultieren und so beim Optionsschreiber für riesige Verluste sorgen.

Bei geschrieben Optionen ist der mögliche Gewinn (der Optionswert beim Schreiben) limitiert und der mögliche Verlust theoretisch unendlich hoch.

Bei normalen Aktien, die man leerverkauft, ist das zwar genauso aber welche Aktie geht schon Übernacht von einem Euro auf 100? Kaum eine.

Aber bei geschriebenen Optionen in Crashmärkten kommt das immer wieder vor.

Extreme „Long Tail- Risiken“ wie dieses kann unser Homo Sapiens Gehirn nur sehr schlecht abschätzen, weil wir historisch mit so etwas bisher nie konfrontiert wurden.

Kommen wir zu einem weiteren unnötig riskanten Investitionsprodukt in einer eigentlich sehr profitablen und sicheren Anlageklasse –

Hochdividendenwerte

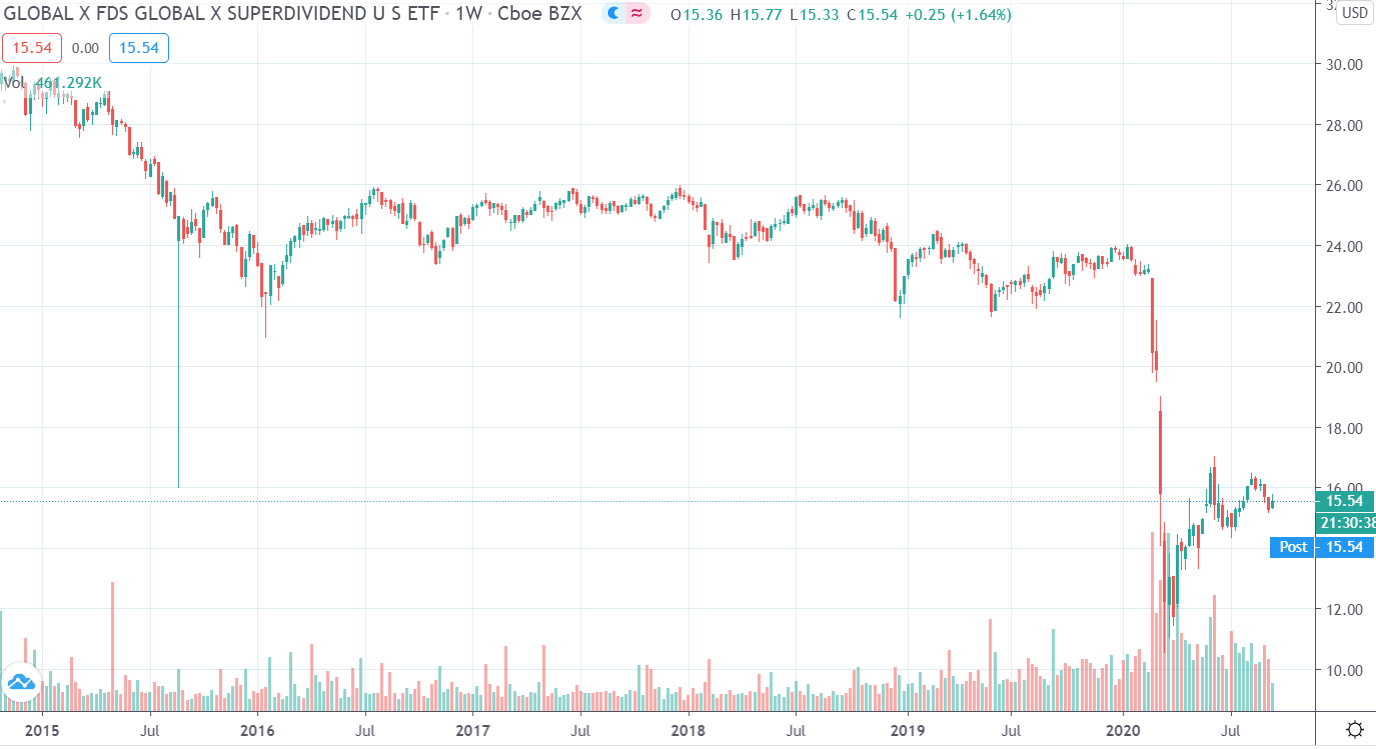

Entweder als Einzelaktie oder manchmal auch als Hochdividenden ETF täuscht diese Produktnische mit Ihren optisch hohen Cashflow über die wahre Gesamtrendite und auch das bestehende Ausfallrisiko bei den Einzelwerten hinweg.

Was sind eigentlich Dividenden?

Im Endeffekt sind sie nichts anderes als erzwungene Auszahlungen.

Und diese erzwungenen Auszahlungen sagen noch nichts darüber aus, wie gesund das Unternehmen oder der Unternehmenskorb eigentlich ist und was damit im Falle einer Rezession passiert.

Die Dividenden sind eigentlich komplett unwichtig im Vergleich zum langfristigen zukünftigen Cashflow und dem Gewinn des Unternehmens selbst. Und das sind deshalb die deutlich wichtigeren Kennzahlen auf die potentielle Investoren besonders beim Investieren in Einzelwerte immer achten sollten.

Als Extremfall dieser Hochdividendenprodukte gibt es sogar welche, die mehr Geld an die Investierten ausschütten als sie durch Ihre Geschäftstätigkeit erhalten. Dadurch erodiert langfristig die Substanz eines Unternehmens.

Was hat man schon von hohen Dividenden, wenn im Gegenzug der Wert des Investment selbst in inflationärem Geld immer weiter sinkt?

„Superdividend“ meets Selbstbetrug – Endlos fallende Kurse

Doch viele Investierte erkennen das nicht und unterliegen der Illusion eines hochprofitablen Geschäfts und einer sicheren schönen Dividende für sie selbst mit der sie langfristig planen.

In Wirklichkeit produzieren sie durch die hohen erzwungenen Auszahlungen nur hohe Steuerbelastungen für sich selbst.

Und in einer Rezession sind diese Hochdividendenwerte oftmals die ersten, die dann Ihre so sicher geglaubten Dividendenzahlungen streichen und der Anleger steht gerade dann im Regen, wenn er die Dividende am nötigsten braucht.

Das passiert immer wieder aus dem Grund, weil Unternehmen, die einen sehr großen Anteil Ihres Gewinns als Dividenden ausschütten, keine bessere Verwendung mehr für dieses Geld im Unternehmen selbst haben. Ihr Business ist meistens schon aus der Wachstumsphase heraus und oft genug befindet es sich sogar schon in einem langsamen Niedergang.

In dieser Situation kommen viele CEO´s dann auf die Idee, die Dividenden möglichst stark zu erhöhen um die Aktionäre bei Laune zu halten. (Falls Dich das überrascht: Auch das Top Management eines Unternehmens ist, wie alle anderen Mitarbeiter auch, nur Angestellte. Die wahren Besitzer sind die Aktionäre).

Als Zusammenfassung kann das Thema Hochdividendenwerte zwar meistens nicht so stark in die Hose gehen wie z.B. geschriebene Optionen (solange kein Kapitalhebel im Spiel ist) aber es gibt sichere und einfachere Wege mit geringerer Steuerbelastung um an der Börse ein Vermögen aufzubauen.

Der einfachste und auch sehr sichere davon geht so:

- Eröffne ein Depot bei einem der aktuell besten Broker &

- Kaufe dann per Sparplan oder als Einzelkauf den gesamten Aktienmarkt mit einem passiven Aktien ETF, wie zum Beispiel dem Vanguard All World FTSE.

In diesem weltweiten Gesamtmarkt ETF sind die ca. 3.000 größten Unternehmen dieser Welt enthalten.

Die schlechten Werte darin fallen automatisch aus dem ETF heraus, wenn Ihre Marktkapitalisierung zu klein geworden ist. Und die stärker werdenden Unternehmen werden dort automatisch mit aufgenommen und werden immer höher gewichtet, je wertvoller sie werden.

Die ausgezahlten Dividenden all dieser im ETF enthaltenen Unternehmen fallen Dir zu wie auch die Summe der Kurssteigerungen. Und nebenbei erhältst Du langfristig wie bei allen Sachanlagen auch noch den Inflationsausgleich.

Und weil bis zu einem möglichen ETF-Verkauf nur die Ausschüttungen besteuert werden, die deutlich weniger als die Hälfte der gesamten realen Rendite ausmachen, ist die Steuerbelastung bei einer passiven Buy & Hold Anlage auch noch sehr gering.

In Summe gleichst Du mit einem solchen Gesamtmarktinvestment auf lange Sicht nicht wie bei Gold nur die Inflation aus, sondern Du erreichst zusätzlich eine Realrendite nach Besteuerung der Dividenden von durchschnittlich 5% im Jahr. Das bedeutet eine reale Vermögensverdopplung durchschnittliche alle ca. 13 Jahre nach allen Kosten und Steuern.

Natürlich gibt es auch hier Schwankungen und auch Jahre mit Bewertungsverlusten. Aber diese Schwankungen des Gesamtmarktes haben innerhalb der normalen Bandbreiten nichts mit Risiko zu tun. Es ist nur eine schwankende Berwertungshöhe.

Und die langfristige Entwicklung geht immer nach oben, seit dem Bestehen der Aktienmärkte.

Wer sich damit dann näher befassen will, kann hier bei uns in der großen Community von anderen Erfahrenen Anlegern lernen. Es gibt z.B. die Möglichkeit, zusätzlich mit regionalen Aktien ETF in aktuell vergleichsweise niedrig bewertete Regionen zu investieren, die langfristig dadurch eine höhere Rendite bieten.

Und für enthusiastische Anleger ist auch die ein oder andere Einzelaktie interessant, wenn sie nach ausreichender Recherche das Potential besitzt den Gesamtmarkt auf der Renditeseite zu schlagen.

Das wichtigste bei all dem ist, dass Du Dich in Rezessionszeiten durch die schwankenden Börsenkurse nicht von Deinem Weg abbringen lässt. Und die Aktienbörsen als das wahrnimmst, was sie sind –