Salut und hallo liebe Freiheitsmaschinisten*innen,

nachdem ich diese Seite mehr als spannende Lektüre gesehen habe, möchte ich heute erstmalig den Schritt in dieses Forum wagen und meinen Einstand gleich damit verknüpfen, Eure Meinung zu folgendem Thema zu erforschen...

Leider habe ich erst Mitte 2017 den Weg der Erleuchtung gefunden, mich über diverse Blogs, Videos und Bücher mit der finanziellen "Freiheit" auseinander gesetzt und dann zügig im August begonnen, meine ETF zu besparen, ohne lange zu fackeln und ewiges Abwägen. Augen zu und durch. Meine Aufteilung bis zum heutigen Tag besteht aus:

50 % MSCI World (X-Trackers), 25 % EM (Comstage) und 25% Stoxx 600 (iShares)

Weiterhin habe ich ein paar kleinere Spielereien mit Einzelaktien und Crowdinvesting unternommen, ohne hier jedoch großartig aufstocken zu wollen, aber ich denke, die Möglichkeiten zu Beginn sind einfach zu breit. Nun bin ich mir ob der Nutzung der ETF der DB und Commerzbank sehr unschlüssig, ob ich diese weiter besparen möchte (Zukunft eben dieser Banken) und erwäge einen Wechsel in größere Fonds (Vanguard, iShares). Auch wenn die beiden ETF - wie momentan vieles - schön im grünsten Grün erstrahlen, macht m.E. ein Verkauf keinen Sinn (aktuell beläuft sich der Überschuss beider ETF auf gute 3.000 €). Geplant ist, künftig Vanguard bzw. iShares zu nutzen und die anderen ETF der DB/CB einfach "liegen" zu lassen. Der Stoxx 600 ist ja bereits bei iShares.

Ist das Vorgehen für Euch schlüssig, würdet ihr einen Verkauf in Erwägung ziehen (wenn ja, warum?) und die beiden ETF abstoßen oder die finanziellen Mittel ebenfalls einfach auf andere ETF einzahlen? Ich investiere i.d.R. jeweils zum Quartalsende, meine Sparquote beläuft sich monatlich schwankend auf 50 - 70%. Gekauft wird zumeist 1 ETF um die Ordergebühren zu minimieren (Depot bei der DKB).

Über Rückmeldungen und einen Austausch freue ich mich sehr, vielen Dank,

felkyo

Hi Felix,

macht es Sinn?

Ich Versuche eine Antwort zweigeteilt:

1. rein finanziell: es macht nie Sinn, ETFs zu verkaufen, da Gebühren und Steuern anfallen.

2. wenn du nicht von der DB überzeugt bist was ich verstehen kann, dann könntest du liegenlassen was du bisher hast und Vanguard oder iShares weiter besparen. Nur wenn du dich wohlfühlst, kannst du langfristig halten. Du kannst aber auch weiter besparen und abwarten, was passiert. Falls die DBX über den Jordan geht, ist der ETF immer noch Sondervermögen und daher musst du später Gewinne realisieren und umschichten.

Ich selbst habe ca. 15% meines Vermögens in den xtrackers EM thesaurierend und werde einfach sehen was passiert. Will nicht mehr alles umschichten außer ich muss. Sonst könnte man alles alle 5 Jahre immer hinterfragen.

Die Entscheidung bleibt bei dir alleine!

Ich würde die drinnen liegen lassen. Die Vanguards kannste dann ja trotzdem besparen.

Bzw. Wenn du am ende des Jahres noch Jahrespauschbeträge übrig hast, kannst du die auch bis zum Jahrespausch verkaufen. Die Comdirect hat dafür extra einen steuerrechner für Teilverkäufe, ich weiß nicht ob die DKB so etwas hat, wäre mal cool zu wissen.

Ishares und Vanguard kann auch aus Cashflowsicht sinn machen. Beide Anbieter haben traditionell verschiedene ausschütungstermiene. Wenn du dann Lyxor mit dazu nimmst hast du bei richtiger ETF Auswahl jeden Monat eine Ausschüttung.

Wie Natman schon sagte, is Sondervermögen, alles halb so schlimm.

Das wichtigste ist aber, dass du dich wohlfühlst mit der Anlage, in den beiden ETFs. Wenn nicht, dann verkaufen.

Edit: Später verschiedene ETFs zu besitzen kann auch aus Steuerlichersicht sinn machen. Weil beim Verkauf das FiFo verfahren angewendet wird. First in First Out. Sprich zuerst gekauft. Zuerst verkauft.

Könnte, wenn man später entspart, mit nur ein ETF auch ungünstig sein. Beim Anfangen sollte es nicht so den großen inpakt haben. Später in den letzten Jahren sollte man dies aber beachten.

Gruß,

Pascal

Wie immer keine Anlageberatung

Hallo Pascal, hallo Natman,

vielen Dank für Eure Antworten. Das, was ich entnehmen kann, bestätigt (bzw. beruhigt) meine Gedanken erst einmal und ich denke, ich werde wie geschrieben verfahren. Mein Ziel ist nicht einmal unbedingt, die absolute Freiheit zu erreichen (was immer das auch ist und wie sie ein jeder definieren mag...), zu sehr beschäftigen mich im Vorfeld umfangreiche Teilzeitmodelle für die ein finanzielles Polster unabdingbar ist.

Wenn ihr schon einmal dabei seid... Ich denke immer wieder einmal darüber nach, inwieweit man die gesetzliche Rente bzw. bAV in die Planungen einbeziehen sollte. Spätestens ab regulärem Renteneintritt steht einem ja so ein gewisses zusätzliches Polster zur Verfügung, das ggf. nicht unerheblich ist. Bedenkt ihr das überhaupt oder kommt das in Eurer eigenen Rechnung und auf Eurem individuellen Weg nicht vor? Wie seht ihr anderen das, ist das überhaupt eine Komponente, die Euch interessiert? Sicher kann man nicht voraussagen, was in 30 oder 40 Jahren sein wird, aber dass etwas dabei herum kommt, steht für mich außer Frage...

Liebe Grüße

felkyo (aka Steffi, nicht Felix :-))

Zu der GKV gab es schon diesen Artikel in der Freiheitsmaschine besonders mit nützlichen Kommentaren: https://freiheitsmaschine.com/2019/01/08/gerdas-schlaflose-naechte-rente-vermoegen-aktien-etf/

Ich persönlich rechne die nicht mit ein. Wenn es für mich möglich ist, werde ich versuchen auch nichts einzuzahlen. Zumindest in das Deutsche Umlage System.

Noch über 40 Jahre bei mir. Ich habe keine Verfügungsgewalt darüber. Dafür das Geld Politikern anzuvertrauen, zu hoffen, dass die Wirtschaft läuft. Bei einer auf Umverteilung stehenden Bevölkerung.

Ich merke das im Freundeskreis auch schon sehr stark. Bei uns Jungen Menschen verliert Deutschland und die EU stark an Aktraktivität. Zumindest mein Eindruck.

Sind mir persönlich zu viele wenn's und abers drin.

(Und die Märkte liefern mehr^^)

Grüße,

Pascal

Ich sehe es die GKV wie einen Bonus und hoffe dass das Depot und vermietete Immos / REITs groß genug sind im Alter. Alles in top ist es okay, aber sicher in diesem Sinne ist weder die Rente sonst etwas. Ich finde es smart, nicht zu viel auszugeben und es schadet nicht, sich neben dem Hirn auch mit Sport und Gartenarbeit fit zu halten.

Hallo,

ich bin neu im Forum und sehr begeistert welche Tipps man hier erfährt. Ich bin seit Anfang des Jahres auch ETF (Klein)Investor. Leider habe ich mich im Vorfeld zu wenig informiert und zu sehr auf andere Leute verlassen, die offenbar auch zu wenig Plan haben.

Aktuell bespare ich den iShares MSCI Core mit einer jährlichen Dynamik von 7%. Soweit so gut. Der Core läuft m.E. ganz gut und die Thesaurierung ist auch eigentlich das, was ich haben möchte, da ich Ausschüttungen eh wieder investieren würde und mich eigentlich um nichts kümmern möchte. Das Ganze ist als "letzte Drücker" Zusatz-Altersvorsorge für die nächsten 21 Jahre gedacht. Ggf. kommt im nächsten Jahr noch irgendwas an EM dazu.

Nun bin ich durch Lesen unter anderem hier etwas unsicher geworden. Wie Eingangs vom Thread Ersteller hier erwähnt frage ich mich, ob ein Wechsel von Core auf z.b. Vanguard sinnvoll ist? Grund ist eher die Steuerthematik und die Unsicherheit was kommt in 20 Jahren an Steuern, zudem der Papierkram.

Also sollte ich den Core einfach liegen lassen und neu in einen Ausschütter investieren, oder sogar den Core verkaufen? Oder einfach weiter investieren?

Ich finde im Netz einen Haufen gegensätzlicher Informationen. Der Eine sagt liegen lassen neuen ansparen, ein anderer sagt weiterlaufen lassen wenn du dich wohl dabei fühlst, oder auch dass es egal ist was man macht. Wieder andere sagen erstmal Ausschütter, dann Thesaurierer wenn der Steuerrahmen ausgeschöpft ist. Nur dann habe ich doch die gleiche hässliche Steuer-Problematik, als würde ich von vorneherein dabei bleiben? Wenn das ganze ja so egal ist, warum gibt es dann diese Hinweise, die m.E. schon einen großen Unterschied machen können. Oder habe ich das nicht richtig verstanden?

Wenn ich mir diesen Artikel hier ansehe: https://www.gerd-kommer-invest.de/ausschuettende-vs-thesaurierende-fonds/. Dann sieht das für mich alles nicht so negativ aus , was T-ETFs betrifft.

Aktuell bin ich bei comdirect, weil dort auch mein Girokonto läuft. Ist nicht der günstigste, aber ich bin mit dem Paket zufrieden, muss mich nicht um weitere Konten kümmern und bekomme alles aus einer Hand. Ob hier ein Wechsel sinnvoll ist, ist mir auch nicht nicht klar.

Eine Sache ist vielleicht noch wichtig. Ich wohne im Grenznahen EU Ausland (B), mein deutsches Gehalt wird aber in DE versteuert, bin also Grenzgänger. Trotzdem ist in meinem Wohnsitzland jährlich eine Steuererklärung zusätzlich notwendig, in der auch Zinsgewinne angegeben werden müssen. Was das jetzt für Auswirkungen auf o.a. Thematik hat, ist mir auch noch nicht klar. Bei Eintritt der Rente in spätestens 22 Jahren ist es aber nicht ausgeschlossen, wieder nach DE zurückzugehen.

Hallo,

ich bin neu im Forum und sehr begeistert welche Tipps man hier erfährt. Ich bin seit Anfang des Jahres auch ETF (Klein)Investor. Leider habe ich mich im Vorfeld zu wenig informiert und zu sehr auf andere Leute verlassen, die offenbar auch zu wenig Plan haben.

Aktuell bespare ich den iShares MSCI Core mit einer jährlichen Dynamik von 7%. Soweit so gut. Der Core läuft m.E. ganz gut und die Thesaurierung ist auch eigentlich das, was ich haben möchte, da ich Ausschüttungen eh wieder investieren würde und mich eigentlich um nichts kümmern möchte. Das Ganze ist als "letzte Drücker" Zusatz-Altersvorsorge für die nächsten 21 Jahre gedacht. Ggf. kommt im nächsten Jahr noch irgendwas an EM dazu.

Nun bin ich durch Lesen unter anderem hier etwas unsicher geworden. Wie Eingangs vom Thread Ersteller hier erwähnt frage ich mich, ob ein Wechsel von Core auf z.b. Vanguard sinnvoll ist? Grund ist eher die Steuerthematik und die Unsicherheit was kommt in 20 Jahren an Steuern, zudem der Papierkram.

Also sollte ich den Core einfach liegen lassen und neu in einen Ausschütter investieren, oder sogar den Core verkaufen? Oder einfach weiter investieren?

Ich finde im Netz einen Haufen gegensätzlicher Informationen. Der Eine sagt liegen lassen neuen ansparen, ein anderer sagt weiterlaufen lassen wenn du dich wohl dabei fühlst, oder auch dass es egal ist was man macht. Wieder andere sagen erstmal Ausschütter, dann Thesaurierer wenn der Steuerrahmen ausgeschöpft ist. Nur dann habe ich doch die gleiche hässliche Steuer-Problematik, als würde ich von vorneherein dabei bleiben? Wenn das ganze ja so egal ist, warum gibt es dann diese Hinweise, die m.E. schon einen großen Unterschied machen können. Oder habe ich das nicht richtig verstanden?

Wenn ich mir diesen Artikel hier ansehe: https://www.gerd-kommer-invest.de/ausschuettende-vs-thesaurierende-fonds/. Dann sieht das für mich alles nicht so negativ aus , was T-ETFs betrifft.

Aktuell bin ich bei comdirect, weil dort auch mein Girokonto läuft. Ist nicht der günstigste, aber ich bin mit dem Paket zufrieden, muss mich nicht um weitere Konten kümmern und bekomme alles aus einer Hand. Ob hier ein Wechsel sinnvoll ist, ist mir auch nicht nicht klar.

Eine Sache ist vielleicht noch wichtig. Ich wohne im Grenznahen EU Ausland (B), mein deutsches Gehalt wird aber in DE versteuert, bin also Grenzgänger. Trotzdem ist in meinem Wohnsitzland jährlich eine Steuererklärung zusätzlich notwendig, in der auch Zinsgewinne angegeben werden müssen. Was das jetzt für Auswirkungen auf o.a. Thematik hat, ist mir auch noch nicht klar. Bei Eintritt der Rente in spätestens 22 Jahren ist es aber nicht ausgeschlossen, wieder nach DE zurückzugehen.

Hast Du schon mal sowas gelesen? Da steht eigentlich alles drin was man betr. ETF's wissen sollte.

Drei interessante ETF's für Langzeit-Anleger:

Burggraben ETF

Qualitäts ETF

"High-Dividend-Low-Volatility" ETF

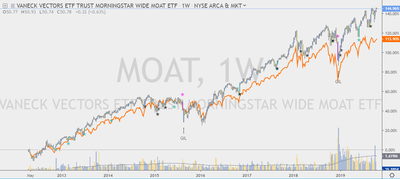

Ich habe mal den 5 jahres Chart vom VanEck mit dem Vanguard S&P übereinandergelegt. Da wäre der Vanguard sogar noch besser ! Wo liegt mein Fehler ??

Ich habe mal den 5 jahres Chart vom VanEck mit dem Vanguard S&P übereinandergelegt. Da wäre der Vanguard sogar noch besser ! Wo liegt mein Fehler ??

Sieht bei mir seit 2012 so aus. MOAT vs. VOO (orange).

Auffallend waren die zwei letzten Bullenmärkte 2013 und 2017. Dort zog MOAT dem VOO ziemlich klar davon dafür war 2016 der Drawdown bei MOAT grösser