Hallo Community,

kennt sich jemand mit dem Thema Aktien bzw. ETFs auf Kredit aus und könnte mir ein paar Tipps und Tricks verraten?

Gibt es z.B. einen sinnvollen Weg (z.B. über Lombardkredit o.ä.) sein Depot zu hebeln und von der Depotrendite zurückzahlen zu lassen? Also ähnlich einer vermieteten Immobilie, bei der der Mieter den Kredit abbezahlt?

Vielen Dank für die Hilfe vorab!

Hallo, leider überhaupt nicht. Auch wenn es bei niedrigen Zinsen wahrscheinlich rein mathematisch von der Rendite ein gutes Geschäft ist, wäre das Investment mit Fremdkapital für mich nichts. Man müsste dann schauen, dass man auch beim Crash (minus 40 Prozent oder so) nicht unter Verkaufsdruck gerät. Wenn Wertpapiere als Sicherheit hinterlegt sind, würde die Bank ja in so einem Szenario auch mehr Sicherheiten verlangen. Das müsste man ja auf jedenfall berücksichtigen. Bei einem Immokredit ist der Markt ja nicht so volantil und die Immo hat kein sich ständig änderndes Preisschild. Vg

Mein Kumpel hat bei Comdirect für ca 2,x% sich so 25.000 geliehen. Meine Frau ist da etwas zu ängstlich ich hatte evtl Interesse gehabt aber wenn nur mit wenig Geld und ob es sich dann lohnt ist die Frage ...

Meine Frage war eher dahingehend, ob es Aktienkredite nach der Logik von Immobilienkrediten gibt?

Beispiel: ich habe 100k Eigenkapital und kaufe damit ETFs für 500k. 400k leihe ich mir für 20 Jahre bei der Bank und besichere das Darlehen mit dem ETF-Portfolio. Zins und Tilgung zahle ich entweder aus privatem Cash Flow (wie bei einer selbst genutzten Immobilie), oder eben aus dem Wertzuwachs und den Dividenden des Portfolios (wie bei einer vermieteten Immobilie). Ist das Portfolio mal im Minus, muss ich Zins und Tilgung aus eigener Tasche zahlen (analog Mietausfall). Da ich weiß, dass über 20 Jahre das Depot relativ sicher 5% nach Inflation returned und der Kredit vielleicht 2,x% kostet, habe ich doch eigentlich einen ganz guten Case und kann mein EK massiv hebeln.

Mir isr klar, dass der Vergleich zur Immobilie leicht hinkt und die Bank bei Kursverlusten weitere Sicherheiten haben will. Gibt es solche Finanzprodukte überhaupt bzw. mache ich irgendwo einen Denk- oder Rechnefehler?

hi,um bei dem Beispiel zu bleiben. Wenn du einen 500 k Kredit von einer Bank möchtest ‚ musst ja bei Auszahlung eine Sicherheit hinterlegen. Beim Immokredit halt die Grunschuld. Beim Wertpapierkredit die Wertpapiere also die ETFs. Ist wahrscheinlich dann vereinbarungssache mit der Bank. Problemmatisch ist ja dann das Szenario dein 500 k Depot sinkt innerhalb kürzester Zeit auf 300k. Natürlich nur temporär. Dann wird die Bank halt 200k Sicherheit verlangen oder dir sofern vereinbart den Zins massiv erhöhen. Wenn du hebelst geht der Hebel natürlich auch nach unten. Ich habe ja letzten Monat mal einen Hebel auf Silber versucht, ,mit einer Spaßposition Eigenkapital. Wahr sehr lehrreich, wie krass so ein hebel nach unten sein kann. Ich wäre halt nur super super vorsichtig und würde persönlich nie mit Fremdkapital so ein Hebel Investment machen. Investments mit Eigenkapital hebeln zwar nicht, sind meiner Meinung aber deutlich entspannter. Ist aber nur meine Meinung.

die Konstruktionen laufen unter Wertpapierkredit. Da werden aber meistens vorhandene Wertpapiere hinterlegt. Man müsste schauen, ob die auch so ein Konstrukt mitmachen, dass du erst mit der Kreditsumme plus Eigenkapital die Wertpapiere kaufst. Aber bestimmt vereinbarungssache

Ich glaube die Bank leiht einem nicht 500k bei 100k und die Idee klingt zu gut nach schnell reich werden. Vielleicht bei 500k Depot sich mal 20-50k leihen ob es dann einen Boost bringt.

Das Problem ist wahrscheinlich tatsächlich die Besicherung, da die Bank täglich einen reellen Wert für das Portfolio kennt. Auf der anderen Seite weiß die Bank ja auch, dass es über 20 Jahre wahrscheinlich nur ein sehr geringes Verlustrisiko gibt - man darf das Portfolio nur eben nicht verkaufen.

Warum das Ganze? Anstatt mir die 400k über die 20 Jahre zusammen zu sparen und per Sparplan o.ä. in den Markt zu investieren, habe ich das ganze Invest bereits heute und damit viel mehr time in the market. Meine Sparraten kann ich dann dazu nutzen, das Darlehen zu tilgen und generiere somit 20 Jahre zusätzlich Zinseszins.

@natman

Ich glaube, Du hast Recht. Ich verstehe nur nicht, warum. Bei selbstgenutzen Immobilien (= totes Kapital) haben die Banken ja auch keinerlei Probleme, einem das Geld hinterher zu schmeißen und sogar bis 30 Jahre fest zu schreiben.

Also wo mache den Denkfehler?

Ich denke die Bank sieht es so: sie berechnen die Immo mit geringerem Wert u wissen dass sie im worst Case genug kriegen würden. Beim Depot können sie den langen Atem nicht aussitzen und es ist ihnen zu riskant bzw wälzen das Risiko voll auf den Kreditnehmer ab. Deine Idee ist im Grunde gut

...

Beispiel: ich habe 100k Eigenkapital und kaufe damit ETFs für 500k. 400k leihe ich mir für 20 Jahre bei der Bank und besichere das Darlehen mit dem ETF-Portfolio...

Das Hauptproblem der Bank ist die deutlich höhere und "schnellere" Volatilität des Aktienmarktes im Vergleich zu einer Immobilienbewertung. In Deinem Beispiel ist ja bei einem Markteinbruch von 20% Dein gesamtes Eigenkapital weg und die Bank müsste Dein Depot dann zu einem schlechten Zeitpunkt Notverkaufen.

Das heißt, wenn überhaupt gehen nur kleinere Prozentzahlen als Kapitalhebel, damit auch ein 50% Markteinbruch locker von der Finanzierungsseite her überstanden werden kann.

Sehr viele Anleger schaffen es selbst ungehebelt nicht, Ihr Depot durch einen großen Bärenmarkt zu führen ohne dabei zum unpassenden Zeitpunkt Positionen zu verkaufen.

Und in diesen großen Bärenmärkten selbst stellt dann auch niemand die Frage nach einem Kapitalhebel, die kommt meistens nur noch vielen Jahren Bullenmarkt.

Mit langlaufenden Future Kontrakten auf einen gesamten Aktienindex kannst Du Dein Aktiendepot ja auch Hebeln wie Du möchtest. Das Thema ist immer die Volatilität, die Dein Eigenkapital im Crash zusammen schmelzen läßt.

Ich selbst fahre in starken Marktphasen manchmal mit 10 bis max 15% Kapitalhebel. Würde das aber niemandem empfehlen der nicht zumindest einen echten Bärenmarkt wie 2000-2003 oder 2008 durchlebt hat.

Schönen Abend

Das Problem ist wahrscheinlich tatsächlich die Besicherung, da die Bank täglich einen reellen Wert für das Portfolio kennt. Auf der anderen Seite weiß die Bank ja auch, dass es über 20 Jahre wahrscheinlich nur ein sehr geringes Verlustrisiko gibt - man darf das Portfolio nur eben nicht verkaufen.

Ja, das ist der Bank auch bewusst. Du hast bei Aktien auch ganz andere Bilanzierungs und Sicherheitsregelungen, als bei Immobilien. Wegen der Volatilität und dem Totalverlusstririko ist dies auch nachvollziehbar.

Aktien stehen mit den Aktuellen Kurs bei der Bank als Sicherheit und in der Bilanz. Immobilien stehen mit dem Buchwert in der Bilanz. Eine Nachbewertung kann aber durchaus vorkommen, wenn die Bank deine Forderungen weiter veräußert, meist ist der letzte Schätzwert okay. Solange man seine Kredite bedient, hat die Bank idr. kein Interesse an einer Nachbewertung.

Der §490 BGB gilt auch für Immobilienkredite. Die Nachschusspflicht ist in den meisten Verträgen nochmals extra geregelt.

Denkfehler 1.

Auch bei Immobilien gibt es eine Nachschusspflicht. Auch wenn du dir die Zinsen auf 30 Jahre festgeschrieben hast.

Denkfehler 2.

Aktien werden Täglich Bewertet und in die Bilanz / Risikocompliance übermittelt. Immobilien stehen mit dem Buchwert + kleinen Abschlag in der Bilanz / Risikocompliance. Die Bank hat meist kein Interesse deine Kredite neu zu bewerten, wenn der Kredit pünktlich getilgt wird. Banken haben bei Immobilien Luft. Bei Aktien keine.

Bei den Krediten muss man sich schon sehr gut kennen.

2000-2003 ging es unter anderem auch im DAX 75% runter.

Bei vielen guten und professionellen (Online-)Brokern kann man seine Aktien-/Anleihen/ETF-Positionen mit bis zu 80% belehnen lassen. Die Gebühren sind überschaubar; Details bitte auf der jeweiligen Broker-Webseite raussuchen oder Anfrage stellen So hat man auch einen Kapitalhebel ohne extra mit der Hausbank über ein Kreditvehikel herumzufeilschen.

Hinzu kommt:

Wenn man bei der gleichen Bank einen Immokredit und einen Lombardkredit hat, könnte ein die Bank in den "Der hat nur Lombardkredite / Privatkredite" Eimer legen.

Mit anderen Worten, könnte für eine Anschlussfinanzierung bei einer Bank nicht so positiv sein. Ist sehr Bankenindividuell.

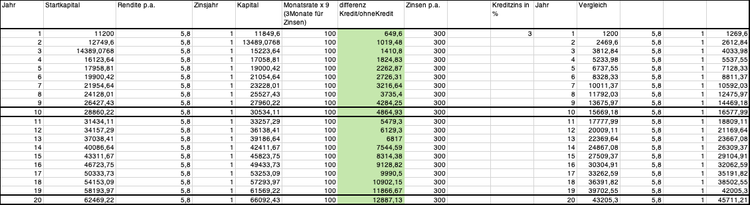

Guten Abend, interessante Diskussuion. Ob und wie sich der Kredit finanzieren läßt lasse ich mal offen. Ich habe Excel kurz bemüht um zu sehen ob sich dieses Risiko wirklich rechnet.

Annahme: 10.000€ auf Kredit, monatl. Rate 100€, Zinssatz Kredit 3%, Rendite p.a. 5,8%

Es wird nur der Zins bedient, der Rest fließt wieder in die Anlage. Nach 10 oder 20 Jahren werden die 10.000€ wieder zurückgezahlt. Mit Tilgung sieht das Modell etwas schlechter aus, habe ich auch mal durchgerechnet. Achtung, das ist nur eine Annäherung, aus 20min Excel+Zinsformel Fehler durchaus möglich. Die Grüne Spalte ist das was übrig bleibt (inclusive der Rückzahlung der 10.000€). Man ist gegenüber Start bei 0€ sofort im Plus.

bei 100.000€ einfach eine Null dranhängen 😉 dann muss aber auch 1000€ monatl. getilgt werden.

Willkommen @mirkofrei

Ich habe Deine Rechnung beim ersten Überblicken nicht verstanden aber bei Deinen Parametern wäre es ja ohne Tilgung einfach die jeweilge Kreditsumme mit 2,8% (5,8 -3) jährlich aufzinsen lassen und die ursprüngliche Kreditsumme selbst nach dem Zeitraum wieder abziehen. In Wirklichkeit sind die echten Parameter durch den Einfluss der Inflation langfristig sogar noch besser aber davon abgesehen:

Das Hauptproblem ist die Volatiliät des Aktienmarktes und diese Kreditideen kommen immer erst nach vielen Jahren Bullenmarkt. In 2007 habe ich damals noch im Mastertraders Forum auch von diesen Ideen gelesen. 2008 fiehl dann der Boden aus dem Aktienmarkt und Ende des Jahres war so gut wie jeder davon überzeugt, dass das marktwirtschaftliche System nun definitiv am Ende ist, nachdem Lehman Brothers fallen gelassen wurde und in der Boulevardpresse nur noch Arbeitslose mit Pappkartons im Arm abgebildet wurden.

Ohne die Intervention der Zentralbanken wäre es damals auch zu einer großen Depression wie in den 30er Jahren des letzen Jahrhunderts gekommen. Mit den großangelegten Intervention blieb es schließlich bei einem Kurseinbruch von "nur" 57% im S&P500 gerechnet vom Top bis zum Boden.

Was ich damit eigentlich sagen will: Jeder, der noch keinen Bärenmarkt wie 2003 oder 2008 selbst mit eigenem Geld durchgemacht hat, wird ein gehebeltes Depot im Crash nicht durchhalten und den Großteil seines Eigenkapitals verlieren, weil er nahe der Tiefpunkte verkaufen wird. Die meisten Menschen, die in dieses Raster fallen und nun diesen Text lesen, werden jetzt innerlich lachen, weil sie denken, Ihnen wird das nicht passieren. 😉

Schönen Abend

@maschinist Danke

Kurz zu mir ich habe 00-03 knapp 20k (inclusive meiner geliebten ZX9-R) verzockt. Jung und dumm halt. Das hat mich dann bis ca. 2007 davon abgehalten mich mit Börse intensive zu beschäftigten. 2007 eingestiegen, was dann kam ist auch allen bekannt 🙁

Ich bin KEIN alter Hase, weil ich die Börse immer sehr oberflächlich betrachtet habe und auch hin und wieder nur wild gezockt habe.

Mein Kapital ist bis dato primär in meine eigene Immobilie geflossen, EFH im Süd-Westen von München, nett und auf dem Papier wäre ich Millionär ![]()

So zurück zum Thema. Die Rechnung ist natürlich extrem ungenau und gibt wirklich nur einen Richtung vor. Da die Berechnung ja nicht durch eine einfach Formel mit niviliertem Zins nur zum Jahresende aussagekräftig ist.

Vielmehr muss man natürlich das Modell verfeinern und monatlich betrachten. Darüber hinaus müsste man auch die Zahlenreihen durchspielen, was wäre wenn ich 1998 gestartet wäre, was wenn 1999, 2000, usw. usw. um zumindest einen realisistische Näherung zu erzielen. Aber als erster Anhaltspunkt würde ich sagen, das Modell könnte funktionieren.

Psychologisch stimme ich Dir voll und ganz zu. Damit zu einer weiteren Anpassung des Modelles. Das Geld müsste fremdverwaltet sein. So etwas wie eine Lebensversicherung 2.0. Ähnlich den Norwegen ( https://vorunruhestand.de/2018/12/was-wir-von-norwegen-lernen-koennen/) der Pensionsfond besteht aus Aktien und Immobilien. Damit minimiert man das Risiko von Kaptialabflüssen im Bärenmarkt und behält die Disziplin weiter zu sparen. Und wenn es dem Ende, also hier der Rente, zugeht muss auch nicht alles sofort ausgezahlt werden.

Was ich eher noch kritisch sehe und da kenne ich mich in der modernen Finanzwirtschaft zu wenig aus, was uns in 10 - 20 Jahren durch das quantitative easing erwartet.

Auch zur Anlage selber kann man sich noch Gedanken machen, Stichwort Allwetter-Portfolio Ray Dalio oder Weltportfolio Gerd Kommer.

Und dann sind da auch noch die lästigen Steuern ;). Aber wenn das Geld fremdverwaltet wäre und ich nicht in Aktien investieren sondern in ein Unternehmen (das widerum in Aktien investiert), ich aber auch Schulden habe läßt sich so etwas nicht gegenrechnen um die Steuerlast zu mildern...