Hallo zusammen,

ich spiele momentan (erneut) mit dem Gedanken, mein bislang primär auf den ACWI/FTSE All-Wordl ausgerichtetes ETF Portfolio um Small Cap ETF(s) zu ergänzen, um eine möglichst breite Marktabdeckung zu erreichen. Soweit ich weiß machen Small Caps ja ~14% des Weltmarkts aus.

Geweckt wurde diese Idee insbesondere durch diese Podcast-Episode von Röhl und Kramer, die ich mir am Wochenende angehört hatte:

Bislang hatte ich den Eindruck, dass die Small Caps hier im Forum eher schlecht wegkommen bzw. unbeliebt sind und eher auf Emerging Markets, REITs oder Asia ex-Pacific geschaut wird. ?

Daher würde mich interessieren, welche Vor-/Nachteile haben Small Caps für euch haben?

Seid ihr investiert?

Wenn ja, in welchem Umfang?

Beste Grüße und eine gute Woche allerseits ?

Danke für die Eröffnung des Themas. Interresiert mich auch sehr.Ist ja immer so eine Frage, ob Small Caps auf längere Sicht eine Überrendite erwirtschaften. Ein Vorteil von Small Caps ist ja, dass man Unternehmen hat die meistens wirklich vor Ort wirtschaften.

Small und Micro Caps sind bei mir auch unterrepräsentiert (bzw. fast nicht vorhanden). Die gängigen (guten) Vanguard ETFs decken bei der Frage der Marktkapitalisierung ja überwiegend Large Caps und ein wenig Mid Caps ab.Habe ein wenig noch von früher den Ishares MSCI Japan Small Caps. Die Position ist aber nicht nennenswert groß.

Neben eines ETFs könnte ich mir vorstellen zukünftig vielleicht auch in 1-2 kleinere Unternehmungen in Form von Einzelaktien zu investieren (entsprechend hohes Risiko). Hat jemand den EM Small Cap von Ishares?

Seit unser Depot 6-stellig war haben wir Small Caps mit 10% am gesamten Aktienanteil als zusätzliche Diversifizierung drin, da in unseren World- und EM-ETF nur Large- und Mid Caps drin sind. Die Diversifizierung ist der Hauptgrund für die Aufnahme gewesen, aber natürlich spielt die Vergangenheit, in der Small Caps teilweise zu einer Überrendite führen konnten, auch eine Rolle.

Ganz nüchtern betrachtet ist in den Brot- und Butter ETFs entweder gar kein Small Cap drin (dann kann man dieses Segment mit Small Cap ETFs erstmalig im Portfolio abbilden wenn man will) oder die Small Caps sind zwar enthalten, aber entsprechend ihrer Marktkapitalisierung sehr gering gewichtet (dann kann man mit Small Cap ETFs eine Übergewichtung herbeiführen wenn man will).

Vorteil ist also Diversifizierung sofern das Segment noch nicht abgebildet ist, Nachteil ist die höhere Volatilität, gehofft wird bei Übergewichtung auf Überrendite ![]()

Small Caps halte ich für sinnvoll. Die Faktorprämie ist im Vergleich zu anderen Faktor-Prämien stärker fundamental begründbar:

- kleinere Firmen sind stärker von Rezessionen (Kapitalkosten steigen) betroffen da geringe Bonität und geringe Diversifikation von Einkommensströmen.

- Zudem entsteht typischerweise in Abwärtsphasen ein Flight-to-quality Phänomen, das auch einen stärkeren Einbruch von Small Caps in Krisen erklärt.

Nach Krisen ist dann die erwartete Rendite höher und die Faktor-Prämie kommt zur Geltung. Die höhere Volatilität und Risiken müssen eben auch vergütet werden.

Dr. Beck empfiehlt. z.B. 15% Small Caps und 85% ACWI im Global Portfolio One Ansatz. Danach richte ich mich auch.

@langfristinvestor; @Siduva

Über welche ETFs bildet ihr eure Small Caps ab?

Fokussiert ihr euch auf die Industrienationen oder sind auch die Small Caps der EM dabei?

Attraktiv erscheint mir erstmal der A2DWBY. Wobei das natürlich nur die Industrieländer wären. Einen ACWI Small Cap ETF gibt es soweit ich weiß (noch) nicht, das wäre natürlich die einfachste Variante.

Investiert bin ich in: IE00BF4RFH31 von ishares (Unterschiede zu SPDR aus meiner Sicht vernachlässigbar). Somit nur Small Caps Industrienationen.

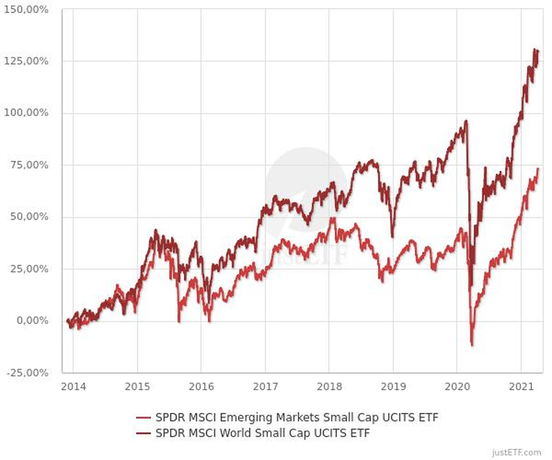

Small Caps EM hatte ich mir schon angeschaut aber dann verworfen aufgrund der Tatsache, dass es dann noch mehr ETFs werden..

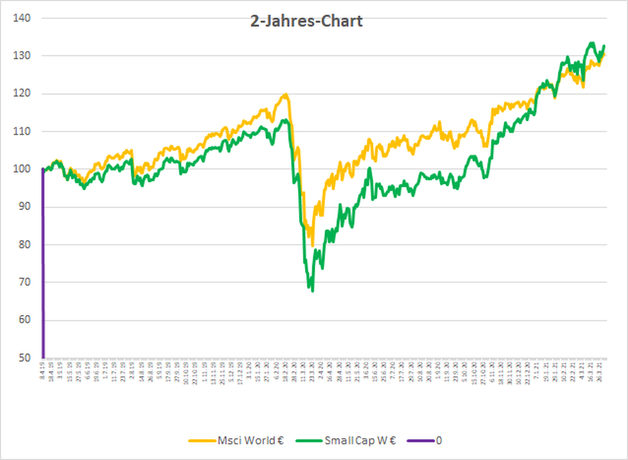

Hier der Vergleich:

Wir haben auch den erwähnten iShares ETF, also nur Small Caps aus Industrienationen. Gründe sind ebenfalls gleich: es gibt keinen ACWI SC ETF und mir wäre das zu kleinteilig geworden (bei grober DM/EM Aufteilung von 70/30 hätte ich das bei den Small Caps auch so gemacht, aber 30% von 10% erschien mir den Aufwand nicht wert bzw. fehlt da auch der Stellhebel).

Ich zögere noch mit den Small Caps, auch weil ich den DLF erinnern wollte und sonst die ETF Anzahl immer steigt. Wer weiß, was man in 5 Jahren noch braucht.

Ich zögere noch mit den Small Caps, auch weil ich den DLF erinnern wollte und sonst die ETF Anzahl immer steigt. Wer weiß, was man in 5 Jahren noch braucht.

Was meinst Du mit DLF?

Digital Leaders Fund, ist ein aktiver Fond, der von meinem Lieblingsstallone hier vorgestellt worden ist.

Ich habe selbst auch small caps (SC world hauptsächlich) im Depot. Bei mir liegt der Anteil bei um die 23 %. Ich denke, dass es eben auch zur Diversifizierung dazugehört, kleinere Unternehmen im Portfolio zu haben und ob die mid und large caps in 10 Jahren immer noch den Ton abgeben werden ist fraglich. Beim breit gestreuten small caps world waren m.W. während der Dot.com und Finanzkrise die Rücksetzer auf gleichem Niveau wie bei den mid- und large caps. In der Corona Krise war der Unterschied allerdings deutlich. Es kommt wohl ohnehin etwas auf die Strategie an. Wenn man - wie Andreas Beck beim global portfolio z.B. - eine Kriegskasse von 20% hält, der sollte m.E. auf jeden Fall einen small caps Anteil haben. Bei hohen Kapitalkosten in der Krise (dann werden die 20% ja investiert) profitiert man am meisten bei den small caps. Sieht man ja jetzt auch rückblickend auf März / April 2020.

Die einfachste Möglichkeit ein ETF Portfolio inklusive Small Caps aufzubauen ist wahrscheinlich MSCI World + MSCI EM IMI + MSCI World SC und zu allen Indizes gibt es ETFs von iShares. Hier hat man sogar die EM Small Caps mit drin. Ich habe ein paar Jahre lang so eine Strategie gefahren mit der Aufteilung 50 + 30 + 20 (Reihenfolge oben), habe also EM und SC übergewichtet. Seit einem Jahr geht aber neues Geld nur noch in den FTSE All World. Warum? Etwas geringere Kosten, kein Rebalancing (das mir immer etwas schwer gefallen ist) und die Übergewichtung von EM und SC erschien mir sowieso nicht mehr begründbar. Vielleicht habe ich auch zu viel Bogle gelesen aber für mich ist Simplicity Key.

Spannendes Thema. Als ich vor ca. 8 Jahren meine Aufteilung definiert habe, hatte ich eine schlüssel definiert, und kaum umgestellt (außer dass die SC EM + Anleihen komplett rausflogen und im Verhältnis aufgeteilt wurden). Jetzt stehe ich bei Large Cap 37,5 Small Cap 37,5 (3 verschiedene ETF's da es damals noch keine World SC gab bzw. ich ihn nicht gefunden ahbe) EM 25%.

Das Paket steht und wird auch die nächste Zeit nicht mehr angerührt.

Mittlerweile kaufe ich die nächste Zeit nur mehr Vanguard All World nach. Somit verringert sich auch die übergewichtung von SC+EM.

Ich beschäftige mich seit einer Weile mit der Entnahmestrategie im Alter. Die Ansparstrategie - hauptsächlich prognosefrei und breit gestreut - wird bei mir schon länger „stumpf“ durchgezogen.

Richtung Entnahmestrategie muss man sich im Wesentlich das „sequence of Return“ Risk absichern. Dies gelingt am einfachsten, wenn man zum Start der Entnahmephase einen guten Batzen aus dem Portfolio in risikoarme Assets (z.B. cash) dreht. Das geht natürlich zu Lasten des zu erwartenden Kapitals beim Ableben.

Aus heutiger Sicht würde ich zum Beginn der Entnahmephase meine ganzen small caps (Gut 20% des Aktienportfolios) in Cash drehen, um die Max drawn downs in der Entnahmephase zu mildern.

Vielleicht ein Denkanstoß für andere hier im Forum.

VG

HJP