Hallo Freiheitskämpfer,

ich bin letzte Woche im Buch "die größte Chance aller Zeiten" von Marc Friedrich über die Dow Jones/ Gold Ratio gestolpert.

Dieses Modell hat mich zum Nachdenken angeregt.

Ich bin noch sehr jung und beschäftige mich erst seit ca. 2 Jahren mit den Finanzmärkten und wäre über eure erfahrenen Sichtweisen sehr dankbar.

Hier eine kurze Erklärung, was es mit der Ratio auf sich hat.

- der Gedanke dahinter: Assets aufgrund mangelnder Wertstabilität nicht in FIAT-Währung bemessen, sondern mit anderen Assets vergleichen

- geeignet sind hierzu "harte" Währungen wie z.B. Gold

- der Dow Jones wird repräsentativ für die Anlageklasse "Aktien" verwendet

- Beispiel Vergleich Immobilie/ Gold Verhältnis:

- Jahr 2000: Goldpreis = 300 € pro Feinunze/ Immobilienpreis = 300.000 € --> 1000 Feinunzen Gold = 1 Immobilie

- Jahr 2021: Goldpreis = 1800 € pro Feinunze/ Immobilienpreis = 900.000 € --> 500 Feinunzen Gold = 1 Immobilie

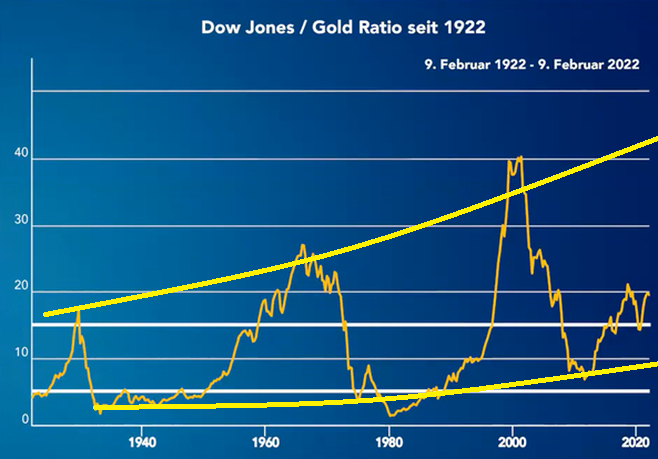

- hier ein Chart der Ratio:

- Ratio = Anzahl Feinunzen Gold, die 1 Anteil Dow Jones entspricht

- Ratio groß (> 15) = Aktien im Verhältnis zu Gold überbewertet --> Aktien verkaufen + Gold kaufen

- Ratio klein (< 5) = Gold im Verhältnis zu Aktien überbewertet --> Aktien kaufen + Gold verkaufen

- da niemals der Boden oder die Spitze vorhergesagt werden können, werden die Grenzen "5" und "15" verwendet

- deutlich wird, dass sich der Dow Jones aktuell auf dem Level von 1960 befindet

- als Beispiel wird aufgeführt, dass mit 6 Trades (immer wenn eine Grenze entsprechend überschritten wurde) das Vermögen von Aktien in Gold bzw. von Gold in Aktien umgeschichtet wurde. Somit wurden aus 206,70 $ in 100 Jahren 12,14 Mio. $

- Hätte man nur Gold gehalten, wären es nach 100 Jahren 18.000 $

- Hätte man nur Aktien gehalten, wären es nach 100 Jahren 77.500 $

- Ziel der Ratio = signalisieren, wann die Assetklassen "Aktien" und "Gold" attraktiv für Investments sind

Mir ist bewusst, dass sich alle Anlageklassen in Zyklen bewegen und man sich niemals auf eine davon beschränken sollte.

Aktuell investiere ich passiv zu 100% in ein weltweit diversifiziertes Aktienportfolio.

Außerdem bin ich gerade dabei meine ersten Investitionen (Ziel = bis zu 20% vom Gesamtportfolio) in den Krypto-Markt (hauptsächlich BTC/ "digitales Gold") zu investieren.

Laut der Dow Jones/ Gold Ratio befinden wir uns aktuell in einer Periode, in der Aktien überbewertet sind.

Sollten also aktuell Aktien in Gold umgeschichtet werden und sobald die Ratio in die Nähe von "5" kommt damit wieder Aktien gekauft werden? (Bewusst provokante Frage ![]() )

)

Ich freue mich über eure Gedanken und wünsche euch ein schönes Wochenende!

Was tut man zwischen 5 und 15? Da hält mal an dem Fest, was die letzte Umschichtung ergeben hat?

Man handelt dann, wenn die 5er Grenze von oben nach unten geschnitten wird und dann, wenn die 15er Grenze von unten nach oben geschnitten wird.

Was ich sehe in dem Chart ist das Muster eines 30-jährigen Superzyklus zwischen Risk-on und Risk-off, weniger einen aktuellen Punkt für eine Trendumkehr in Gold.

Ich bin mir nicht sicher, ob die festgelegten Levels wirklich als Timingindikatoren taugen.

Hätte man 2008 Gold gekauft als das Level durchbrochen wurde, dann hätte es bis 2016 kein Verkaufssignal gegeben. In der Zeit ist Gold in USD ca. 90% gestiegen während der Dow um ca. 150% gestiegen ist.

Hätte man in 2016 Gold gekauft, dann wäre bis heute 30% Rendite rausgekommen und im Dow 50%.

Mein Punkt ist: statt den Markt anhand von diesen Indikators timen zu wollen um dann zu 100% in das eine oder andere Asset zu gehen, sollte man besser beide Assetklassen halten was eine risikoadjustiert bessere Rendite im Vergleich zu nur einem Asset verspricht.

Würde auch eher auf eine entsprechende Assetallokation achten und die Goldquote mal erhöhen oder senken, je nach Marktlage. Gold stabilisiert in der Regel ja das Depot und ist meiner Meinung nach eine super Ergänzung zu Aktien (Stichwort wie @Roman schon geschrieben hat ist ja hier die risikoadjustierte Rendite).

Schönen Sonntag

...

- hier ein Chart der Ratio:

- Ratio = Anzahl Feinunzen Gold, die 1 Anteil Dow Jones entspricht

- Ratio groß (> 15) = Aktien im Verhältnis zu Gold überbewertet --> Aktien verkaufen + Gold kaufen

- Ratio klein (< 5) = Gold im Verhältnis zu Aktien überbewertet --> Aktien kaufen + Gold verkaufen

...

Einige weitere Gedanken dazu.

Gold gleicht langfristig nur ungefähr die Inflation aus, während der US Aktienmarkt seit 200 Jahren langfristig eine positive Realrendite zusätzlich zum Inflationsausgleich von jährlich ca. 6% hat, dass heißt alle 11-12 Jahre eine Verdopplung real nach Inflationsausgleich des Wertes.

Ein Teil dieser Überperformance gegenüber Gold sind die Dividenden, die in Deinem Chart nicht dargestellt sind (Dow Jones und S&P500 sind Kursindices).

Aber auch ohne diese Dividenden muss der Mittelwert Deiner dargestellten Kurve (Gold vs. Aktien) langfristig immer weiter nach oben gehen.

Hier habe ich diese Gedanken im Chart dargestellt:

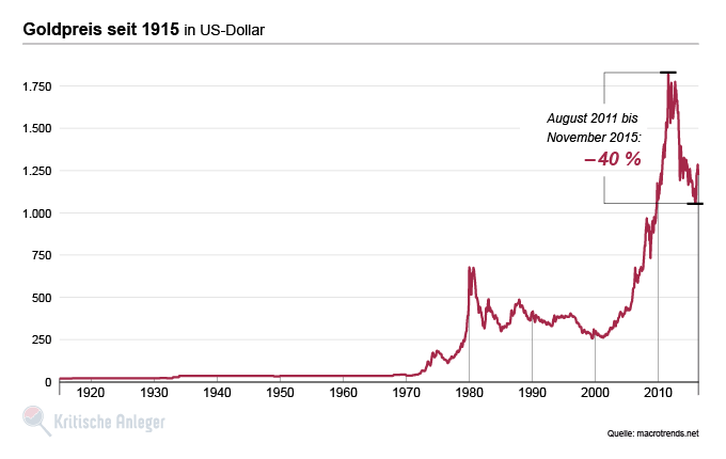

Der große Ausreißer bei der Goldstärke / Dow Schwäche im Jahr 1980 kommt nach meiner Meinung dadurch zustande, das Gold in den Dekaden zuvor bis ins Jahr 1971 in den USA "Geld" war, da der US Dollar an Gold gekoppelt.

Diese Koppelung Gold an US-Dollar wurde im Jahr 1971 aufgehoben. Dadurch setzte sich ein risiger Bullenmarkt in Gold in Bewegung ausgehend von einer sehr großen Unterbewertung in 1971 hin zu einer großen Überbewertung in 1980.

Aktuell ist der US Aktienmarkt nach vielen Maßstäben wie dem Shiller Cape oder auch dem Kurs Buchwert immer noch überbewertet. Im Vergleich zu Gold oder kurzfristig auch USDollar sind hier weitere Kursrückgänge möglich. Andere Aktienmärkte wie die Emerging Markets oder Asia Pacific ex Japan oder England sind aber fair oder sogar günstig bewertet und hier gibt es viele Gründe investiert zu sein.

Der gesamte Asia Pacific ex. Japan ETF hat aktuell eine Dividendenrendite von 5%! Und das sind nur ca. / weniger als 50% der insgesamt erziehlten Gewinne der darin enthaltenen Unternehmen. Ein solches Investment ist nach meiner Meinung schon mittelfristig deutlich gewinnbringender als Gold.

Ich habe aktuell ca. 5% des Vermögens in Gold (das meiste in Xetra und Euwax II Gold) und etwas auch in physischer Form in 1 Unzen Stückelung Krüger Rand und Maple Leaf (genauso wie ich neben Bitcoin auch physische, untrackbare Monero Krypto Coins besitze, mit denen ich auch zweifelhafteren Personen in dunkleren Zeiten auf der Welt überreden könnte uns als Familie zu helfen).

Diese Dinge sind für mich aber zum großen Teil nur eine Art Versicherung gegen Chaos.

Gold bringt keine Dividenen und keine Kurszuwächse aufgrund Produkivitätssteigerungen.

Aber auch ohne diese Dividenden muss der Mittelwert Deiner dargestellten Kurve (Gold vs. Aktien) langfristig immer weiter nach oben gehen.

Assetpreise sowohl bei Aktien und Gold gehen tendenziell nach oben, solange das Geldmengenwachstum langfristig positiv sind (was eine Funktion des kreditbasierten Wirtschaftssystems ist).

Relativ zu einander sehe ich es auch so, dass der Mittelwert der Kurve aus den genannten Gründen tendenziell steigt, was die definierten Schwellwerte im Ratio bei 5 bzw. 15 im Sinne von Handlungsempfehlungen zur Umschichtung wenig sinnvoll erscheinen lässt.

Man kann darüber diskutieren wie sinnfrei es ist, dass ein EUR-Anleger wie scheinbar in dem o.g. Buch propagiert zwischen 100% Gold und 100% US-Aktien entscheidet.

Wenn schon ein Ratio aus Assets die einen intrinsischen Wert haben, dann das Ratio Anleihen/Aktien, das die wichtigsten Anlageklassen repräsentiert.

Wenn man breiter denkt und zur Bestimmung des Zustandes der Weltwirtschaft das Preisniveau nicht produktive Assets vergleicht, dann erscheint mir das Ratio von Gold/Kupfer geeigneter zu sein.

@pumper Wenn ich das richtig sehe, wäre man dann seit ~1998, und auf absehbare Zeit, nicht mehr in Aktien investiert.

Daher würde ich dieser Aussage von Friedrich

Somit wurden aus 206,70 $ in 100 Jahren 12,14 Mio. $

- Hätte man nur Gold gehalten, wären es nach 100 Jahren 18.000 $

- Hätte man nur Aktien gehalten, wären es nach 100 Jahren 77.500 $

erst mal misstrauen. Die Rendite dieser 6 Trades wäre 150 mal höher als buy&hold.

Das klingt ziemlich extrem.

Daher würde ich dieser Aussage von Friedrich

Somit wurden aus 206,70 $ in 100 Jahren 12,14 Mio. $

- Hätte man nur Gold gehalten, wären es nach 100 Jahren 18.000 $

- Hätte man nur Aktien gehalten, wären es nach 100 Jahren 77.500 $

erst mal misstrauen. Die Rendite dieser 6 Trades wäre 150 mal höher als buy&hold.

Das klingt ziemlich extrem.

Das kann schon hinkommen - geht da ja um exponentiellen Wachstumsverlauf ueber 100 Jahre. Vermute jedoch dieses Beispiel duerfte fuer die Wenigsten ein realistischer Anlagehorizont sein.

Auf die 12 Mio kommt man mit knapp ueber 11% cagr...auf die 77k mit um die 6%.

Ueber extrem lange Zeitraeume und ohne Steuern kommen da schon faszinierende Zahlen zusammen - fuer Realbetrachtungen sind die aber eher nutzlos.

Zum Vergleich: Was waere wohl Buffetts Return ueber 100 Jahre gewesen?? ![]()

Bei Warren waeren das bescheidene 17 Mrd gewesen - das ist doch mal ne Hausnummer.

@ste-fan hm, vielleicht hast du Recht. Aber wenn man bedenkt, dass bis 1971 der Goldpreis praktisch fix war (siehe Maschinist) würde ich gerne wissen, wie die Berechnung ab diesem Datum aussehen würde.

Egal, wenn es stimmt, dann liegen die guten Börsen Jahre ja noch vor uns. Auch keine schlechte Aussicht.

Ich habe aktuell ca. 5% des Vermögens in Gold (das meiste in Xetra und Euwax II Gold) und etwas auch in physischer Form in 1 Unzen Stückelung Krüger Rand und Maple Leaf (genauso wie ich neben Bitcoin auch physische, untrackbare Monero Krypto Coins besitze, mit denen ich auch zweifelhafteren Personen in dunkleren Zeiten auf der Welt überreden könnte uns als Familie zu helfen).

Diese Dinge sind für mich aber zum großen Teil nur eine Art Versicherung gegen Chaos.

Gold bringt keine Dividenen und keine Kurszuwächse aufgrund Produkivitätssteigerungen.

Darf ich fragen für welche Art Chaos du Xetra- und Euwax II-Gold hältst? Es gibt vielleicht die theoretische Option sich das ausliefern zu lassen, aber im Zweifelsfall würde ich das tatsächlich nur als theoretische Option ansehen. Oder bezog sich der Satz nur auf den physischen Anteil/Kryptowährungen?

Hallo zusammen,

ich danke euch für die Denkanstöße und neuen Impulse.

Es macht natürlich nie Sinn, alles auf eine Karte zu setzen.

Ich denke im Buch wurde bewusst mit den Emotionen der Leser (auch meinen) gespielt.

Durch euren Input konnte ich meine Gedanken sortieren und mein bisheriges Wissen festigen.

Zukünftig werde ich an derartige Quellen deutlich kritischer herangehen.

Ich werde aber voraussichtlich mein aktuelles Portfolio wie geplant um 10 - 20 % Kryptowährungen und jetzt auch um 5 % Edelmetalle erweitern.

Grüße und einen schönen Abend!

Der gesamte Asia Pacific ex. Japan ETF hat aktuell eine Dividendenrendite von 5%! Und das sind nur ca. / weniger als 50% der insgesamt erziehlten Gewinne der darin enthaltenen Unternehmen. Ein solches Investment ist nach meiner Meinung schon mittelfristig deutlich gewinnbringender als Gold.

Darf ich fragen, welchen ETF du konkret meinst? Ich überlege aktuell, noch einen derartigen ETF mit in die Sparpläne aufzunehmen, daher fände ich das recht spannend.

Achso: Michael Burry sagt grad, raus aus Aktien (und hat fast alles verkauft) - vielleicht doch all in Gold? ?