Hier in der Freiheitmaschine predigen wir Vermögensaufbau und Wohlstand mit Aktien ETF. Und wir predigen auch, dass das bei den Deutschen so beliebte ängstliche Halten von Bargeld aufgrund der Inflation eine reale Vermögensvernichtung verursacht.

Hier in der Freiheitmaschine predigen wir Vermögensaufbau und Wohlstand mit Aktien ETF. Und wir predigen auch, dass das bei den Deutschen so beliebte ängstliche Halten von Bargeld aufgrund der Inflation eine reale Vermögensvernichtung verursacht.

Die Zahl auf dem Konto bleibt dabei zwar gleich aber in Wirklichkeit sinkt der Wert des angesparten Geldes und damit die Lebensenergie des Sparers unaufhaltsam.

Das ist vergleichbar mit einem Schwimmer, der flussaufwärts ins Ziel kommen will.

Es ist nicht nur extrem schwierig, sondern langfristig kommen einem dadurch auch gefährliche Gegenstände entgegen (z.B. Kriege, Krisen oder Zeiten hoher Inflation), anstatt das man zusammen mit Ihnen schwimmt und sie damit meistert.

Dieses, nur auf den ersten Blick, sichere Verhalten ist einer der Hauptgründe, warum die Deutschen im europäischen Vergleich so wenig Vermögen aufbauen, obwohl wir fast ganz oben beim Bruttosozialprodukt nach PPP Basis mit dabei sind.

Das ist überraschend schlecht

Von außen betrachtet sieht es so aus, als würde der Durchschnitt der Deutschen mit Absicht kein Vermögen aufbauen wollen.

Dabei kann man mit einem Blick auf die Liste der reichsten Menschen sehen, dass diese entweder alle mit Ihrem eigenen börsengehandelten Aktienunternehmen reich geworden sind oder wie Investoren sogar mit dem Investieren in die börsengehandelten Unternehmen dieser Welt. Und spätestens seit es passive Gesamtmarkt ETF gibt, kann das jeder Bürger mit einem Investmentdepot genauso tun.

Knapp 10% brutto

So hoch ist die durchschnittliche jährliche Rendite des US Marktes seit 80 Jahren, da in diesem Zeitraum neben all den Wert- und Dividendensteigerungen auch die vorhandene Inflation mit ausgeglichen wurde.

Es ist ein „No-Brainer“, den Großteil des eigenen Vermögens permanent in dieser Form zu investieren. Wenn es nur die deutsche Angst vor dem Aktienmarkt aufgrund relativ geringer Finanzbildung nicht geben würde.

Verrottendes Bargeld ist also in diesem Land die Basis bei der Vermögensvernichtung.

Und das ist Grotte.

Aber geht es nicht noch schlechter?

- Könnte man das eigene Vermögen nicht noch besser vernichten?

- Noch viel spannender als mit einem inflationsgeschädigtem Nullzins – Tagesgeldkonto?

Wenn der Maschinist sich umschaut, findet er überraschend viele Menschen die es mit aller Kraft versuchen.

Und viel zu viele sind dabei leider auch „erfolgreich“.

Da gibt es zum Beispiel Menschen, die sich rein spekulative Produkte kaufen.

Bitcoin ist ein Beispiel dafür

Ein Produkt ohne jeden inneren Wert und ohne jede Rendite. Es wird nichts erwirtschaftet und die einzige Motivation so etwas zu kaufen ist, dass man danach „einen noch größeren Idioten“ findet, der einem dieses Spekulationsobjekt zu einem noch höheren Preis abkauft.

Jetzt ist der Maschinist selbst nicht nur Investor sondern auch Spekulant und grundsätzlich ist dagegen nichts einzuwenden, wenn man weiß was man dort gerade tut und in welcher Rangfolge man sich beim Spekulieren befindet.

Leider kaufen die meisten Menschen ein solch rein spekulatives Produkt aber nur aus dem Grund, weil es zuvor stark gestiegen ist und alle gerade davon sprechen. Der von extern aufgebaute „Kaufdruck“ wird dadurch für viele Menschen unerträglich.

Damit ist man leider ganz unten in der spekulativen Nahrungskette und die Suche nach einem Käufer zu einem noch höheren Preis bleibt meistens erfolglos. Stattdessen rauscht man dann mit dem gebrochenen Trend durch mehreren „Hoffnungswellen“ nach unten. Aus Hoffnung wird irgendwann Verzweiflung, dann Wut und schließlich Scham.

An der Börse ist jeder aktiv handelnde Spekulant mal ein Idiot und auch der Maschinist war es selbst schon oft genug. Die Kunst besteht, daraus zu lernen und sich beim nächsten Mal zu fragen wieso man dieses Mal kein Idiot sein sollte.

Wer dann keinen Grund dafür findet, tut gut daran dem Kaufdruck zu wiederstehen und sein Geld lieber anderswo „zu verbrennen“.

Unser Bürger macht sich also weiter auf die Suche nach einer Möglichkeit sein sauer verdientes Geld endlich los zu werden.

Dann findet er „glücklicherweise“ Blogs, die „P2P“ Konsumkredite bewerben.

Und zwar nicht irgendwelche, sondern meistens welche aus Osteuropa mit entsprechender Gesetzgebung. Zusätzlich ist die Plattform eine nicht haftbare Gesellschaft, die kein eigenes Risiko (Skin in the game) bei der Kreditvergabe hat.

Das hast nur Du!

Das ist in Summe eine „spannende Mischung“, oder?

So blauäugig kann eigentlich niemand sein, müsste man denken.

Aber es funktioniert.

Blogs haben aktuell tausende Euro an monatlichen Einnahmen aus Peer to Peer Affiliate Einnahmen.

Bevor also jemand fragt, wieso diese Dinge immer noch empfohlen werden, obwohl in China der gesamte Peer to Peer Markt schon implodiert ist und die in den USA führende börsengehandelte P2P-Plattform LendingClub mittlerweile mehr als 90% Ihres Börsenwertes verloren hat und aktuell zügig auf den Wert Null zusteuert.

„Follow the money“ – Lautet die Antwort.

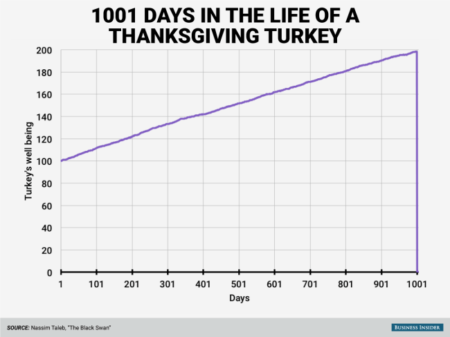

Das lustige an dieser Art der Vermögensvernichtung ist, dass man Sie rein monetär nicht kommen sieht und das es auch keine fallenden Kreditkurse gibt, die das Leid ankündigen. Stattdessen ist die Entwicklung der Vermögensentwicklung für die Kreditgeber dabei wie die einer Weihnachtsgans.

Diese Gans hat vor dem „Event“ ein wunderbares Leben.

Sie ist glücklich und nimmt jeden Tag an Gewicht zu. Bis Sie schließlich am Tag vor Weihnachten zu einem prächtigen Tier geworden ist, das keinen Gedanken daran verschwendet was nun kommt.

Aber dann passiert es: Die Gans stirbt und die Peer to Peer Handelsplattform geht mit einem Knall bankrott. Eventuelle Kreditgarantien der Plattform lösen sich damit genauso in Luft auf, wie die Zahlungsmoral der allermeisten osteuropäischen Kreditnehmer (die dort oft nur Geld geliehen haben, weil es bei Ihrer Bank keines mehr gab).

(Quelle: Nassim Taleb)

Poff!

Das war jetzt schon ganz nett Maschinist. Aber ich will mein Geld noch krasser vernichten. So richtig spektakulär. So dass ich vielleicht danach sogar noch Schulden habe. Gibt es sowas?

Ok – Wie wäre es mit dem „Roulette Trade“?

Du kaufst mit Deinem ganzen liquiden Vermögen einen einzigen Wert.

Aber nicht irgendeinen Wert.

Blos nicht in ein seriöses Unternehmen investieren, dass gute Gewinne macht und diese jedes Jahr erhöht. Und noch viel weniger in einen Gesamtmarkt ETF, bei dem Du langfristig nur gewinnen kannst, wenn Du die normalen Schwankungen ausblendest, die es an der Börse immer geben wird.

Du kaufst am besten Aktien von einer ganz kleinen Bude, die nur ein einziges Produkt herstellt. Und die mit diesem einen Produkt auch kein Geld verdient, aber bei dem es sehr viel Hoffnung und eine wunderbare Story gibt.

In guten Börsenzeiten sind solche Unternehmen manchmal absurd hoch bewertet.

Zum Beispiel mit einem zweistelligen Jahresumsatz obwohl der größte Teil dieses Umsatzes direkt verbrannt wird (aber die Hoffnung besteht, dass nun bald die hohen Gewinne fließen und sich der Wert verzehnfacht).

Um dann die Theatralik noch weiter zu steigern, könnte man zusätzlich sein Aktienportfolio noch beleihen und noch mehr von diesen Aktien kaufen. Dadurch ist das Geld nicht erst alle, wenn dieser hochspekulative Wert auf null fallen sollte, sondern schon vorher.

Und wenn man dann in eine Rezession hineinläuft und plötzlich sichtbar wird, dass der Turnaround nicht mehr gelingt, kann es sein, dass man danach sogar noch in den Miesen steht, wenn der Wert außerhalb der Börsenhandelszeiten abstürzt.

Dafür braucht man natürlich „Glück“.

Aber öfters als man denkt klappt das. Das Produkt selbst kann dabei sogar richtig gut sein.

Nach dem Crash kann ein etabliertes Unternehmen die Firmenreste günstig aufkaufen und es geht weiter.

Aber leider ohne Dein Geld.

Das war lustig Maschinist. Ich hab jetzt nur noch eine Frage:

Wie vernichten eigentlich die vielen Menschen Ihr Vermögen, die sich zwar an die Börse trauen und auch nicht aktiv spekulieren wollen aber nachher trotzdem viel schlechter als der Gesamtmarkt abschneiden? Ich habe gelesen, dass der durchschnittliche Privatinvestor den Gesamtmarkt massiv unterperformt.

Wie kann das sein, wenn ich gleichzeitig mit einem einfachen Buy&Hold eines passiven Gesamtmarkt ETF und dann dem monatlichem Ansparen in weitere Anteile einfach diese wunderbare Rendite von Brutto 8-10% vor Inflation und vor Steuer über lange Sicht erhalten kann?

Kommen wir dafür nun zur Nachricht von Leser Pete. Seine Frage spiegelt gut die Gefühle von Millionen von Menschen wieder, die noch nicht allzu lange an der Börse dabei sind:

Hi Maschinist,

ich habe allgemeine Fragen/Ängste/Sorgen.

Seit 18 Monaten bin ich an der Börse aktiv, fälliges Festgeld immer in ETFs/ Aktien gebuttert, Depot knapp 6 stellig. 50% ETFs, 50% Aktien (einige Techs zu Höchstkursen gekauft).

ETFs:

50% Vanguard All World und Vanguard Emerging Markets

50% Aktien, chronologisch nach Wert:

| APPLE INC. |

| ALLIANZ |

| MICROSOFT |

| ROCHE HLDG AG |

| BECHTLE AG |

| Match Group |

| DISNEY (WALT) CO. |

| Tesla |

| INTEL CORP. |

| MCDONALDS CORP. |

| Electronic Arts |

| COCA-COLA CO. |

| COMMERZBANK AG |

| Geely |

Depot aktuell 10% im Minus.

Ich frage mich jetzt:

War das eine Idiotenaktion, nach mehreren Jahren Bullenmarkt einzusteigen?

Was rät der Maschinist? Weiter nachkaufen? Warten bis Boden erreicht? Positionen, die noch im Plus sind verkaufen? Kauft er selber nach?

Danke,

Pistol Pete

Hi Pete,

Danke für Deinen Beitrag.

Generell ist es immer eine gute Idee langfristig an der Börse dabei zu sein. Probleme entstehen immer nur dann, wenn man das Thema gedanklich noch nicht voll durchdrungen hat.

Viele Menschen haben sich in den letzten Jahren hauptsächlich durch die steigenden Kurse zu einem Kauf verleiten lassen. Wer mit diesem Mindset dann durch die an der Börse immer mal wiederkehrenden Einbrüche geht, wird sich statistisch schwer tun, rational zu handeln.

Nach Investor und Finanzberater Nick Murray ist „ein Bärenmarkt eine Periode in der Aktien zu Ihrem rechtmäßigen Besitzer zurück gehen“. Nämlich von denen die Aktien nur wegen den zuvor gestiegenen Kursen gekauft haben hin zu denen die Aktien halten, weil Sie wissen was Unternehmensbeteiligungen eigentlich sind und es Ihnen nach dem Kauf vollkommen gleichgültig ist, was jemand anderes kurzfristig gerade bereit ist, dafür zu zahlen.

Was ist denn ein Gesamtmarkt ETF wie Dein Vanguard All World oder Dein Vanguard Emerging Markets?

Ein ETF ist eine „Geschenkbox“, in der sich tausende der größten und erfolgreichsten Unternehmen dieser Welt befinden. Diese Aktien sind der eigentliche Wert. Du bist durch den Kauf nun anstatt eines Papiergeldhalters zu einem echten Unternehmensbesitzer geworden. Diese Unternehmen erwirtschaften jedes Jahr Gewinne, die Sie in Form von Dividenden, Aktienrückkäufen und Produktivitätssteigerungen an die Besitzer verteilen. Und ganz nebenbei gleichen Sie auch noch die Inflation aus, weil es eben echte Werte sind.

Was macht der Maschinist aktuell?

Er war die letzten Tage und Woche mit seiner Familie auf dem Weihnachtsmarkt, im Schwimmbad oder Schlittschuhlaufen. An den Wochenenden hat er Freunde getroffen oder etwas mit seiner Familie unternommen. Jetzt freut er sich auf die Weihnachtszeit und eine Woche geht es sogar in den Urlaub.

Mir um die Börsenkurse Sorgen zu machen war nicht dabei

Ich habe vor vielen Jahren und nach vielen Schmerzen verinnerlicht, dass ich die Schwankungen an der Börse weder vorhersehen noch verhindern kann. Langfristig steigt die Börse immer und ist die einzige mir bekannte Wohlstandsmaschine die alle Bürger für sich ohne große Mühe oder Zeitaufwand nutzen können.

Die einzige Möglichkeit zu verhindern, dort zu den Gewinnern zu gehören ist, Aktien aus den falschen Gründen zu kaufen und dann bei kurzfristig fallenden Kursen wieder zu verkaufen anstatt dass zu tun was Sinn machen würde. Nämlich den monatlichen Sparplan weiter laufen zu lassen und wenn möglich dann sogar noch Sonderkäufe zu tätigen.

Es gibt Firmenbeteiligungen gerade im Angebot

Im Supermarkt würdest Du Dich darüber freuen. Wieso fragst Du Dich hier, ob Du das gestern teurer erworbene Rinderfilet heute wieder verkaufen sollst, nur weil es dieses zufällig jetzt auch beim Supermarkt einmal billiger gibt?

Das tust Du natürlich nicht, sondern Du bleibst ruhig und wenn Du gerade Bargeld nutzlos herumliegen hast, kaufst Du noch mehr. Der Aktienmarkt ist ein Huhn das goldene Eier legt. Wieso kommt jemand auf die Idee, dass Huhn nach einem temporären Preiseinbruch zu verkaufen, wenn die Alternative unsicheres Papiergeld ist, dass auf den Konten verrottet?

Damit ist das Thema ETF geklärt – Kommen wir zu den Einzelaktien

Einzelaktien sind im Vergleich zu einem Gesamtmarkt ETF deutlich riskanter, weil ein einzelnes Unternehmen im Gegensatz zum Gesamtmarkt wie fast alle Unternehmen irgendwann bankrottgeht. Einzelaktien machen nur Sinn, wenn Du gegenüber dem Gesamtmarkt nach einer Recherche eine langfristige Überperformance erwartest und abschätzen kannst, dass eine mögliche Pleite noch lange Zeit unwahrscheinlich ist.

Nach meiner persönlichen und wie immer fehlerbehafteten Einschätzung (die keinerlei Beratung darstellt), hast Du größtenteils gute Aktien im Depot die gute Gewinne erwirtschaften und langfristig wahrscheinlich noch viele gute Jahre vor sich haben.

Match Group, Tesla und Elektronic Arts sind eine Spekulation. In einer Rezession fallen spekulative Werte meistens stärker als der Gesamtmarkt. Gerade Tesla hält sich aber sehr gut und dort ist auch viel Substanz dahinter, da Sie als Disruptor das Ende der deutschen Automobilindustrie einleiten könnten.

Die einzig schlechte Aktie ist nach meiner Meinung die Commerzbank, die wie viele europäische Banken kein echtes Geschäftsmodell mehr hat und sich wie die Deutsche Bank aktuell nur noch mit großer Mühe über Wasser hält.

Ich würde aktuell alle Werte halten (vielleicht bei der Commerzbank einen Verlustvortrag mit einem Verkauf noch in diesem Kalenderjahr generieren, weil ich dort nicht daran glaube). Wir stehen nach dem Börseneinbruch im Dezember rein technisch betrachtet vor einer schnellen Erholung. Diese Erholungen gibt es selbst im größten Bärenmarkt zwischendurch immer.

Die ETFs würde ich generell niemals verkaufen sondern besonders jetzt einfach monatlich Deine weitere Sparleistung dort investieren.

Du wirst langfristig damit die durchschnittliche Börsenrendite von in Deutschland mindestens 5% nach Inflation, Gebühren und deutsche Steuer auf die Dividenden erzielen.

Die einzige Möglichkeit, diese Rendite jetzt zu zerstören und den Vermögensvernichter zu spielen, ist ein Verkauf in Panik.

Du verkaufst dadurch nicht nur wahrscheinlich nahe eines temporären Tiefpunktes. Du kommst durch dieses emotionale Verhalten später auch nicht mehr zu diesen Kursen wieder hinein, rennst dadurch der Börsenentwicklung hinterher und wirst im Worst Case irgendwann zu einem Bürger, der den Lieblingssport der anderen mitmacht. Dein eigenes Vermögen verrotten lassen.

Wir in der Freiheitmaschine wissen, dass Börseneinbrüche schon seit 200 Jahren immer mal wieder vorkommen. Wir wissen nicht, wann diese auftreten und wie tief der Markt dann fällt.

Wir wissen aber, dass jeder Einbruch eine Chance ist, weitere Anteile temporär günstiger zu erwerben und damit den eigenen Vermögensaufbau nochmals zu beschleunigen.

Also frohe Weihnachten für Dich und Deine Lieben und Ruhe bewahren!